Материал из категории: ‘Бертон Мэлкил’ .

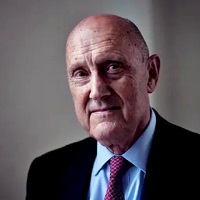

Бертон Мэлкил

(Burton Malkiel)

— американский экономист, писатель, наиболее известный своей книгой «Случайная прогулка по Уолл-Стрит» (A Random Walk Down Wall Street)

Бертон Мэлкил и «Случайная прогулка по Уолл-стрит» 50 лет спустя

Стив Чен и Бертон Мэлкил

Стив Чен и Бертон Мэлкил

Источник: newretirement.com

Перевод для AssetAllocation.ru

12 января 2023 г.

Эпизод №70 подкаста NewRetirement – интервью с Бертоном Мэлкилом, легендарным американским экономистом и автором книги «Случайная прогулка по Уолл-стрит». Стив и профессор Мэлкил обсуждают последнее издание книги и некоторые из самых больших уроков в жизни Мэлкила.

Стив: Добро пожаловать в подкаст NewRetirement. Сегодня мы говорим с Бертоном Мэлкилом, профессором экономики Принстонского университета. Как вы можете себе представить, у него невероятное резюме, в том числе он является членом Совета экономических консультантов, президентом Американской финансовой ассоциации и деканом Йельской школы менеджмента.

Он также провел 28 лет в качестве директора Vanguard Group. В настоящее время он директор по инвестициям в компании Wealthfront – финансовое консультирование на основе программного обеспечения. Мы собираемся обсудить книгу профессора Мэлкила «Случайная прогулка по Уолл-стрит» и некоторые из самых важных уроков его жизни.

Традиционный портфель 60/40 больше не актуален – мнение легендарного инвестора Бертона Малкиела

Андреа Рикье

Андреа Рикье

Источник: MarketWatch

Перевод: Fomag.ru

26 июля 2020 г.

«Вряд ли человек, решивший посвятить свою жизнь изучению фондового рынка, не имеет хоть малой доли азартного инстинкта», – считает Малкиел.

Существует не так много книг об инвестировании, которые остаются актуальными в течение 40 лет после первой публикации. Книга Бертона Малкиела «Случайная прогулка по Уолл-стрит», впервые опубликованная в 1973 году и вышедшая теперь в двенадцатом издании, является одной из них.

Вывод Малкиела о том, что краткосрочные колебания на рынках делают акции непредсказуемыми и что индивидуальным инвесторам разумнее вкладывать большую часть своих денег в индексные фонды помог разжечь десятилетний бум пассивного инвестирования.

Лучшие управляющие активами вчистую проиграли инвесторам с дротиками

Михаил Оверченко

Михаил Оверченко

Источник: Ведомости

06 мая 2019 г.

Репортеры The Wall Street Journal собрали портфель случайных акций с помощью дартса и заработали 17,3%

Тем, кто занимается инвестициями, может быть знакома фраза профессора экономики Принстонского университета Бертона Малкиела: «Обезьяна с завязанными глазами, бросающая дротики в финансовые страницы газеты, может собрать портфель, который покажет столь же хорошие результаты, что и портфель с бумагами, тщательно отобранными экспертами». Впервые она появилась в книге Малкиела «Случайная прогулка по Уолл-стрит», вышедшей в 1973 г., с тех пор он ратует за простой подход к инвестициям. «Малкиел предлагает простую пошаговую стратегию, которая позволяет любому частному инвестору превзойти самых искушенных профессионалов, причем с меньшим риском», – говорится в аннотации к его русскоязычному изданию «Десять главных правил для начинающего инвестора».

Легенды индексации: Бертон Мэлкил

Хезер Белл

Хезер Белл

Источник: ETF.com

15 декабря 2014 г.

Перевод для AssetAllocation.ru

Автор «Случайной прогулки» рассказывает о том, что изменилось за 40 лет с момента ее публикации.

Наряду с Джоном Боглом, профессор Принстонского университета Бертон Мэлкил является одной из ключевых фигур в истории происхождения индексных фондов. Его книга-бестселлер «A Random Walk Down Wall Street» /в русском переводе — «Случайная прогулка по Уолл-стрит. Испытанная временем стратегия успешных инвестиций»/ была впервые опубликована в 1973 году, за несколько лет до создания индексного фонда Vanguard 500, и действительно донесла в доступной форме гипотезу эффективного рынка до среднего инвестора. 11-е издание должно появиться в книжных магазинах в начале 2015 года. Неудивительно, что Мэлкил входил в состав совета директоров Vanguard в течение почти трех десятилетий.

Бертон Мэлкил об индексных инвестициях и хедж-фондах

Источник: Financial Times

Источник: Financial Times

20 января 2019 г.

Перевод для AssetAllocation.ru

Приверженность Бертона Мэлкила своей миссии инвестиций на основе индексов остается неизменной спустя четыре десятилетия после того, как он написал один из классических финансовых текстов.

Книга «Случайная прогулка по Уолл-стрит», опубликованная в 1973 году, способствовала популяризации идеи о том, что краткосрочные изменения цен на акции непредсказуемы, и что попытка победить рынок – игра для дурака. Книга написана в прямом, нетехническом стиле, который отражает прямолинейность автора.

Его идеи помогли подготовить почву для запуска в 1976 году первого взаимного фонда для отслеживания индексов компанией Vanguard, где г-н Мэлкил занимал должность директора в течение 28 лет.

Десятилетия опыта укрепили убежденность ветерана в том, что ядро каждого портфеля должно состоять из недорогих индексных фондов.