Дмитрий Полянский, Сергей Спирин

Дмитрий Полянский, Сергей Спирин

6 мая 2019 г.

Источник: видео интервью на YouTube

Большое интервью Сергея Спирина Дмитрию Полянскому для проекта 2stocks.

Во второй части интервью – разговор о «Портфеле лежебоки», о типовом портфеле для стандартных ситуаций, о недвижимости как инвестиционном инструменте, о маркетплейсе Московской биржи, об «околорынке» и разных его проявлениях, о вероятности заработать на IPO, об отношении к буму инфобизнеса и инфоцыганам, о регулировании деятельности советников и о том, почему при новом законе невозможно вести бизнес не во вред клиентам, о будущем отрасли и робоэдвайзеров, и о многом другом.

(Продолжение. Начало здесь: Часть 1)

* * *

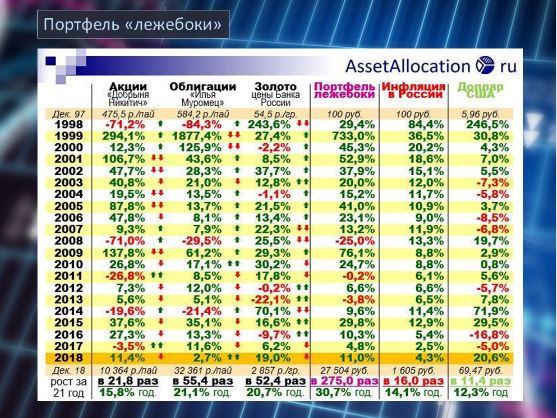

Дмитрий Полянский: В Вашем фейсбуке я нашел вот такое фото. Поясните нам поподробнее, что вообще все это значит?

Сергей Спирин: Это поведение «Портфеля лежебоки», состоящего из трех частей: акции на примере фонда акций «Добрыня Никитич», облигации на примере фонда облигаций «Илья Муромец», и золото на примере цен Банка России, и портфель, состоящий из этих трех частей, в равных частях, с ежегодной ребалансировкой. Когда-то в 2010-м году я написал статью для журнала «D’» под названием «Портфель лежебоки», где показал принцип составления портфеля из инструментов с низкими корреляциями друг с другом и регулярной ребалансировкой. Показывая, что при правильном подборе инструментов и удачном стечении обстоятельств такой портфель может обыгрывать отдельные составляющие.

При этом я еще тогда, в статье 2010 года написал: «Не надо это повторять, это не рекомендация, это просто пример». И по сути, это не пример для подражания, а пример того, как работает технология. Но так случилось, что я стал заложником этого портфеля, и люди начали смотреть, как ведет себя этот портфель, и я потом, в дальнейшем смотрел, как этот портфель – модельный портфель – повел себя в следующие годы. И вот эта табличка показывает сравнение отдельных инструментов и «Портфеля лежебоки» с инфляцией в России и долларом США – просто для сравнения.

Д.П.: То есть Вы прям брали ПИФ «Добрыня Никитич», «Илья Муромец» — это ПИФы, не ETFы, правильно?

С.С.: Да, это ПИФы. Понятно, что в 1998 году никаких ETFов и в помине не было. И, более того, в 2010-м году, когда писалась статья, Финэкса на нашем рынке не было, поэтому я был вынужден брать ПИФы, и, более того, брать ПИФы активно управляемые. Потому что, опять же, облигационного индексного ПИФа не было тогда, и до сих пор нет. Можно сказать, они только сейчас появились, последние полгода, в виде биржевых ПИФов – БиПИФов. А до этого индексных облигационных ПИФов в России просто не было как класса. Да, это взяты котировки с сайта Сбербанка, а раньше – «Тройки-Диалог», взяты котировки золота с сайта ЦБ, и просто показан принцип работы.

Д.П.: То есть, это некий общий принцип?

С.С.: Скажем так, этот принцип, эта статья, этот расчет, показывающий, как портфель из нескольких активов с разными корреляциями в портфеле и с регулярной ребалансировкой может показывать результаты с большей доходностью и более низким риском.

Модельные портфели – это не моя идея, сразу скажу. Хотя вот этот состав портфеля – можно сказать, что это мое ноу-хау, но, на самом деле, вот такие портфели на Западе известны с давних времен и в большом количестве. Наверное, самый известный из них – это «Постоянный портфель» Гарри Брауна, который он рассчитывал еще годов так с 60-х, и который состоял из четырех частей: акции, облигации, казначейские векселя и золото.

Потом было множество портфелей от других авторов – от Роу Прайса, от Уильяма Бернстайна, портфель Баффета – 90% в S&P500 и 10% в казначейских векселях, и многие другие. Это, в общем, такая развлекуха – смотреть, какие портфели были лучше или хуже друг друга. И понятно, что доходности этих портфелей не говорят ничего о том, какие доходности будут в будущем. Это просто такое моделирование, некая развлекаловка, позволяющая посмотреть принципы.

Д.П.: А что значит вот это фото?

С.С.: Я в статье попытался это описать, не знаю, насколько это прозвучало, насколько это было понятно. Мне неоднократно писали о том, что, дескать, «Портфель лежебоки» – это такая вещь, которая искусственная, в реальности такого быть не может, в реальности инструментов не хватит, золото купить нельзя, там будут какие-то комиссии, налоги и так далее. И просто на примере сегодняшних дней я показал, что есть разные способы вот такие портфели строить.

Опять же, это ни в коем случае не значит, что надо вот точно такие портфели строить, и точно из этих инструментов. Я просто показал, что, используя те инструменты, которые сейчас есть в наличии у частного инвестора, и которые можно купить либо на ИИС как финэксовские ETFы, либо, например, воспользоваться обменом паев ПИФов друг на друга, как в ПИФах Открытия или Сбербанка, то есть уйти от налогов вообще на длительном периоде времени, свыше трех лет. Просто такие портфели показывают доходности, сравнимые с модельным портфелем. Только и всего.

(…)

Д.П.: Ребята спрашивают про некий типовой портфель для стандартных ситуаций, можно ли его как-то описать? Вы сказали, что вот эти примеры – они, наверное, не подходят для реального инвестирования? Или подходят?

С.С.: Понимаете, типового портфеля для разных случаев быть не может – это примерно как типовая таблетка, которая лечит от всех болезней. Даже если мы посмотрим на западные компании, которые пытаются давать множество модельных портфелей, то все равно мы увидим… – ну, там, зайдем на сайты Vanguard, Fidelity, BlackRock, Pioneer, T.RowePrice – мы все равно там увидим множество модельных портфелей. То есть, условно, для инвестора, который копит на пенсию, с разными отношениями к риску, с разными горизонтами инвестиций, с разными целями инвестирования, и так далее.

Понимаете, нет единого портфеля. Портфель, если он общий – это как единый инструмент, которым можно резать всё – хотите пилить, хотите строгать, хотите колотить. Можно что-нибудь выдумать, но он будет плох и для того, и для другого, и для третьего. Точно так же какой-то единый портфель для любых ситуаций – это заведомо плохой портфель, потому что он не подойдет вообще никому. Как вот тот же «Портфель лежебоки», он не подходит никому, на самом деле. Поэтому его повторять и не надо. Портфель нужно для себя конструировать.

И именно вот в этом, на самом деле, в основном и состоит основная задача консультанта – современного правильного консультанта, работающего по пассивным портфельным подходам – помочь человеку разобраться, как именно должны складываться пропорции в его личном портфеле. И только потом уже заниматься наполнением этого портфеля инструментами – это гораздо более вторичный вопрос.

Д.П.: Один из популярных инструментов накопления в России – это недвижимость, особенно для людей старой формации. Судя по Вашим материалам, по Вашим интервью, Вы не очень жалуете этот инструмент. Почему?

С.С.: Это инструмент не пассивного, а активного инвестора. Особенно в наше время. Если мы посмотрим на статистику поведения просто цен на недвижимость за очень-очень длинные промежутки времени по западным странам, то, на самом деле, реальная доходность недвижимости сверх инфляции – она близка к нулю или очень-очень низкая. Для Америки, например, на периоде с 1900 года по наши дни, это где-то… последняя цифра, которую я видел – это примерно на уровне 0,09% годовых доходности. Наилучшие рынки недвижимости, вроде Австралии, показывают доходность недвижимости (на длинных промежутках времени) доходность не более 2% годовых (реальная доходность).

Т.е. просто вложить в квадратные метры и ждать, как делали многие наши соотечественники на период бурного роста в нулевых… Сейчас, наверное, всем уже понятно, что это – ошибка, особенно когда после 2009 года пошел обвал, и сейчас даже рублевые цены на недвижимость (я про московскую недвижимость сейчас говорю) находятся примерно на том же уровне сейчас, где они были в 2009 году. Рублевые, подчеркиваю. Долларовые – намного ниже. То есть за 10 лет в рублях инвесторы ничего не заработали, вообще. Притом, что еще инфляция была, сами понимаете, какая… А в долларах еще и потеряли.

То есть идея просто вложиться в квадратный метр – она глубоко плохая. С точки зрения доходности, недвижимость – это, по сути, commodities, это «твердый актив», который никакого дополнительного дохода не приносит.

С другой стороны, чем отличается недвижимость, например, от нефти, золота, сельхозпродукции и так далее? Тем, что ее можно сдать в аренду, и получать по ней доход уже рентный, если у вас эту недвижимость кто-то снимает. Или даже ей вложиться в бизнес какой-то, войти в капитал, обменять ее, условно, на акции. Но в этом случае это перестает быть пассивными инвестициями. У вас появляется куча забот по тому, как собирать арендную плату, искать арендаторов, решать проблемы с порчей имущества…

И, в реальности, когда начинаешь смотреть… Ну, во-первых, это требует времени. А во-вторых, доходность, если смотреть сейчас по Москве и по России, оказывается где-то ниже уровня банковских депозитов, к сожалению. Да налоги, ЖКХ, расходы на содержание… Это не история с акциями, где кликнул пару раз мышкой – и стал обладателем пакета акций или фондов, ETFов и так далее. А это вещь, которая требует постоянных усилий со стороны инвестора.

Я не против таких инвестиций. Но, чтобы они были успешными, они должны быть профессиональными. Те книжки Кийосаки, которые очень многим запали в голову, их надо очень внимательно читать, и понимать, что это именно активный профессиональный инвестор. Если это не так, то будет не очень хорошо.

Д.П.: Давайте теперь обсудим состояние нашей финансовой индустрии, что в ней происходит? Как Вы относитесь к таким нововведениям и последним трендам, как маркетплейс Московской биржи, краудфандинговые платформы, автоследование…

С.С.: Подождите, давайте по одному, ладно? Чтобы сейчас не перескакивать с одной темы на другую. Потому что это совершенно разные истории. Их нельзя вот так вот свести вместе.

Д.П.: Давайте.

С.С.: Маркетплейс Московской биржи. Я понимаю, что Вы читали мои гневные статьи на эти темы, давайте обсудим.

Маркетплейс, как идея – она, на самом деле, была неплохая. Хотя она спорная с точки зрения игроков финансового рынка, но, допустим, сделать витрину, на которой дать возможность купить разные продукты – это не самая плохая для инвестора идея. Проблема в ее реализации. Идея была от ЦБ, а реализацию, к сожалению, отдали Московской бирже.

Московская биржа думает о своих интересах. В чем интерес Московской биржи? Заработать как можно больше комиссий. Как это сделать? Сделать, чтобы люди торговали чаще. И как можно чаще. То есть свести этот процесс к игре. Что они сделали на этом Маркетплейсе? Я захожу на Маркетплейс, и я вижу там фонды, ну и доверительное управление, отсортированные по доходности. Т.е. главное правило – ни в коем случае не выбирать инструменты по их прошлой доходности – оно здесь нарушено сразу и в корне.

То есть клиента заранее подталкивают к очень плохому для него решению – купить какой-то фонд или какую-то стратегию, которая на определенном промежутке в прошлом показывала результаты лучше остальных. Проблема в том, что на следующем промежутке, в будущем, она покажет результаты хуже всех остальных, практически наверняка. Прошлые результаты никак не гарантируют будущие. Вообще никак. И вот таким вот образом представляя информацию для новичка, биржа толкает инвестора, начинающего инвестора к принятию неправильных решений.

При этом нет другой важнейшей информации для инвестора, которая действительно могла бы ему помочь – информации о том, а какие комиссии эти фонды взимают? Издержки, расходы, то, от чего на самом деле зависит будущая доходность. Есть исследования, которые это подтверждают. Доходность будущая не зависит от прошлой доходности никак, но в среднем, статистически, она зависит от уровня расходов. Чем больше расходы, тем ниже будущая доходность. И вот этой информации на сайте Мосбиржи вообще нет.

Понимаете, если бы они сделали, условно говоря, какой-нибудь аналог Morningstar’а – наверное, была бы неплохая вещь, неплохой сервис. Но поскольку они /Банк России – примечание С.С./ в партнеры взяли не Morningstar, и даже не Investfunds, а, к сожалению, Московскую биржу, они сделали, извините, витрину для развода дурачков. Других слов у меня нет.

Д.П.: Я разговаривал с людьми, которые развивают этот Маркетплейс, у них самые добрые намерения…

С.С.: Вы знаете, куда вымощена дорога благими намерениями? Наверное, знаете поговорку?

Д.П.: В ад, надо полагать?

С.С.: Да-да. Понимаете, невозможно ожидать от Московской биржи намерений, которые будут направлены на интересы инвесторов. Дать это делать Московской бирже – это все равно, что заключить контракт с лисой на охрану курятника. У биржи есть свои коммерческие интересы, которые она преследует. Ради этого она душу дьяволу продаст, даже не задумываясь. Потому что это интересы ее бизнеса, это интересы ее акционеров. На мой взгляд, ЦБ в данном случае очень сильно ошибся с подрядчиком на этот проект. Или вообще за ним не следит, и не видит, что получилось. Потому что получилось безобразие. Инвесторов толкают к принятию совершенно невыгодных для них решений.

Д.П.: А кто мог бы быть подрядчиком правильным?

С.С.: Ну, навскидку – Investfunds, к примеру. Я никакого к ним отношения не имею, я их даже не знаю. Но там по крайней мере чуть более корректно подается информация, чем на бирже. Может быть – 2stocks, когда-то там был неплохой рейтинг ПИФов. Очень давно не был, не знаю, есть ли он сейчас. Но то, что сделала Мосбиржа – на мой взгляд, ужасно, к сожалению. Еще раз: сама идея изначально, может быть была и неплохой.

Д.П.: Я вас начал спрашивать про современные тренды в инвестировании, которые вы, как правило, критиковали в Ваших постах и заявлениях на фейсбуке. Но поскольку трендов много, а времени мало, то можете назвать просто один вопиющий, который больше всего Вас возмущает?

С.С.: Вы знаете, про Смартлаб уже говорили… Там есть некоторые умные люди. Иногда я его читаю, иногда там встречаются хорошие вещи. Там… не вспомню сейчас фамилию, был один товарищ с хорошим постом несколько дней назад, о том, что такое «околорынок». Где он довольно правильно это сформулировал: «околорынок» – это перекладывание риска на клиента, находясь в собственной безрисковой позиции». И «околорынок» в этом понимании – это не только консультанты, управляющие, преподаватели. Но это и брокеры, и биржа, и аналитики – все они занимаются одним и тем же. Вопрос вот в чем: то, что они делают, направлено на интересы клиента, или против интересов клиента? То есть, когда ты получаешь деньги за рекомендации, а сам при этом толкаешь клиента к потере денег – это, на мой взгляд, преступление… не перед законом, законом это не запрещено, но это не в интересах клиента.

Давайте приведу пример, которого не было в Ваших предыдущих фразах, чтобы просто немножко выйти из колеи.

Вот, например, один деятель сейчас на фейсбуке забил своей рекламой мою ленту, расписывая свои образовательные мероприятия фразой «Как заработать 100% годовых на IPO?». Вот, на мой взгляд, пример крайне некорректного подхода. Почему он некорректен? Потому что если мы, к примеру, откроем статистику по IPO, то в среднем IPO – это не волшебная палочка, это не золотая рыбка, и котировки после IPO могут пойти как вверх, так и вниз. Причем, если посмотреть на статистику, то вниз чаще, чем вверх. То есть заработать на IPO не проще, и не выгоднее, чем просто вложившись на вторичном рынке.

Почему же тогда возникает такая реклама? Очень просто. Потому что за выведение денег клиентов на IPO консультант получает очень-очень хорошие комиссионные. И он «доит» людей дважды: сначала рассказав на образовательных курсах, как классно вкладываться в IPO и зарабатывать там до 100% годовых… За одну эту фразу человека надо… ЦБ не примет к нему меры, насколько я понимаю, поскольку он не российский гражданин, но надо было бы. А потом он «доит» их второй раз, сдирая с них огромные комиссии, выводя средства клиентов на IPO.

Вот пример крайне некрасивого подхода, который формально вроде бы законен, он не нарушает закон, наверное, при этом. Я не говорю сейчас про последний закон о финансовых консультантах, но, в общем, наверное, не нарушает. Но с точки зрения отношения к клиентам – это безобразие. Полное безобразие.

Д.П.: Это интересный ответ, потому что у нас в индустрии есть целый брокер, который как бы поднялся на таких IPO-шных сделках, вырос.

Сергей вы уже десять лет ведете финансовые вебинары. Как вы относитесь к буму инфобизнеса, так называемым инфоцыганам, а в инвестировании сейчас их очень много. Насколько велики риски для простого человека?

С.С.: Вы знаете, на мой взгляд, для любого человека велики риски, если слушать кого попало, и делать по советам кого попало, и не включать мозги. Это относится не только к инфобизнесу, а к любым сферам – к покупкам лекарств, к установкам каких-то приборов… Жуликов полно во всех сферах жизни.

Если говорить именно про то, что называется словом «инфобизнес» – я сейчас говорю это именно применительно к продаже информации – на самом деле, там есть множество плохих примеров с продажей откровенного шлака, но, с другой стороны, есть и вполне полезные вещи, которые продаются.

Просто надо понимать, что наше классическое официальное образование, которое дается в ВУЗах, оно устаревает безнадежно еще в тот момент, когда дается. И никаких новых тенденций, которые могли бы пригодиться человеку прямо сейчас, там не будет никогда, потому что они устареют к тому моменту, как попадут в ВУЗы, будут согласованы с министерствами, и так далее.

Поэтому для человека, который хочет чему-то научиться в наше время, ему приходится искать эту информацию где-то в интернете. И в целом возможность вот эту вот информацию искать в интернете я считаю плюсом, а не минусом.

Но при этом, разумеется, действительно очень много продуктов, которые по сути являются инфошлаком, продаются за деньги, которых они совершенно не стоят, являются вредными, и так далее. Но здесь наихудшим вариантом было бы запрещать или пытаться административно регулировать, потому что это, по сути, убьет любое дополнительное образование. Здесь единственный совет каждому человеку – включать мозги. Других советов у меня здесь нет.

(…)

Д.П.: Мы остановились на том, что информация в интернете полезна, и она в целом — благо.

С.С.: Она очень разная. Но то, что в интернете есть разная информация, я считаю, что в этом есть больше пользы, чем вреда. А дальше – да, без сомнения, есть очень много мусора, есть очень много вреда (в отдельных, скажем так, проявлениях), и, если человек не включает мозги – да, он будет облапошен, без сомнения. Так что включать мозги – это самая главная рекомендация в выборе любых инфопродуктов, консультантов, управляющих, диетологов, … не знаю кого еще… трейдеров…

Д.П.: Если рассматривать Ваш бизнес, то он когда был прибыльнее, когда он был на пике? Когда вы начинали – там, условно в середине двухтысячных, или сейчас?

С.С.: Вы знаете, мне довольно сложно ответить на этот вопрос. Он у меня постоянно, в нормальном режиме, постоянно приносящий прибыль, все эти пятнадцать лет. Просто он немножко с разными проблемами сталкивался тогда и сейчас.

На тот момент, когда я начинал, у меня конкурентов не было вообще. Портал по финансовой грамотности 15 лет назад – это то, чего не было в Рунете, не было нигде. И люди были с другим еще уровнем подготовки. И тогда это было еще очень-очень сильно популярно.

Сейчас в таком виде совершенно бесполезно давать информацию. Люди скажут: «Да мы все это прекрасно знаем!» Это сейчас звучит из каждого утюга, и есть уже сотни людей, которые занимаются примерно тем же самым, и этим никого не удивишь. И сейчас все смещается в сторону других подходов, другой подачи информации, других тем, которые людей интересуют. В этом смысле бизнес меняется.

Меня радует, что я вижу, как, на самом деле, общий уровень финансовой грамотности, как ни странно, растет. Хотя я очень часто критикую разные программы финансовой грамотности и от ЦБ, и от частников, но в целом и я вижу, что есть большое количество предложений, и оно растет. Людям становится есть из чего выбирать, где получать информацию. По крайней мере, ситуации 15-летней давности, когда информацию было получить просто негде, ее сейчас нет. Другое дело, что сейчас есть много шлака, и надо выбирать. Но выбор есть, и это, я считаю, хорошо.

Д.П.: А Ваш бизнес, он как-то зависит от просадок рынка? От… не знаю… санкций? Падения доходов населения? Вот от таких факторов?

С.С.: Вы знаете, я интересную тенденцию заметил. Когда начинаются проблемы – не санкции, а именно волатильность рынка, то есть, когда у людей начинаются вопросы: «Что делать с деньгами?», «Куда бежать?», «Как их спасать?», вот тогда мой бизнес идет в гору. Это интересная штука, она такая контртрендовая. Когда все спокойно, банки спокойно платят по депозитам, ставки высокие и все вроде бы спокойно, у людей как-то пропадает интерес. В общем, не у конкретных людей, а в целом интерес немножко снижается к этой сфере. А вот когда начинает «подгорать», то люди начинают искать консультанта, преподавателя, аналитика, который объяснит, что делать. Интерес, как правило, локально повышается.

Санкции – я бы не сказал… Санкции просто новые темы поднимают, разные всплывают вопросы у людей. Раньше – как вывести деньги на Запад. Сейчас – наоборот, как инвестировать в Россию, потому что санкции, и не дай бог там чего-нибудь заморозят. То есть меняются запросы, которые консультант или преподаватель удовлетворяет.

Д.П.: Сколько стоит Ваш вебинар – мы примерно представляем. А сколько стоит Ваш консалтинг? Какой процент Вы берете от активов, от счета?

С.С.: Давайте сразу расставим точки над «i». Я, как совершенно законопослушный гражданин, с момента вступления в силу Закона 397-ФЗ приостановил свою консалтинговую деятельность полностью. Вообще. За последние четыре месяца я получаю очень много писем, я получил уже штук двадцать писем: «Сергей, как можно получить вашу консультацию?», и написал штук двадцать ответов: «Сожалею, но никак, поэтому приходите на образовательные программы».

Поэтому с точки зрения консалтинга правильнее сказать, что я – экс-консультант, который консультировал до декабря 2018 года, а сейчас занимается исключительно образованием.

Возможно, я к консалтингу вернусь. Мы сейчас еще поговорим, в чем проблема этого Закона, как работают консультанты. Возможно, я в другом формате – так, чтобы не нарушать Закон – вернусь к этой деятельности, но пока я ее просто приостановил. Поэтому сейчас почти 100% моих доходов – ну, кроме каких-то случайных вещей – это деятельность в сфере образования, а не консалтинга.

Д.П.: Фактически закон о финансовом консалтинге убил Ваш консалтинговый бизнес?

С.С.: Ну, я скажу, что мне в этом смысле повезло по сравнению с огромной кучей других консультантов, потому что у меня всегда основной бизнес был не консалтинговый, а образовательный. То есть у меня, если брать период до вступления Закона в силу, когда я ничего не нарушал, у меня было примерно 90% дохода от образовательного бизнеса, и примерно 10% – от консалтингового. С этой точки зрения мне оказалось все гораздо проще сделать, чем прочим консультантам – я просто отказался от одного из направлений, потеряв немного в доходах. И жду, чем вся эта история закончится.

Д.П.: В силу невысокой доли в общей выручке?

С.С.: Да, в силу невысокой доли этих доходов в моей общей выручке, совершенно верно. Поскольку изначально ставка делалась не на консалтинг, а на образование, а консалтинг был дополнением.

(…)

Д.П.: Ok, регулирование деятельности советников: этот Закон – он существенно изменил отрасль. Насколько я понял, Вас нет в реестре ЦБ, и Вы не собираетесь в него входить. Вы сказали, что, может быть, когда-нибудь Вы к этому вернетесь. От чего это зависит, и когда?

С.С.: Когда я говорил, что вернусь, я говорил не столько про вхождение в реестр ЦБ, потому что я не вижу сейчас вероятности, что эта ситуация изменится. Скорее я говорил про тот путь, по которому сейчас пошли большинство консультантов. Они адаптировали свою деятельность таким образом, чтобы не нарушать этот Закон прямо, а заниматься не инвестиционным консалтингом, а финансовым. То есть, условно, не давать рекомендаций по приобретению конкретных инструментов, но заниматься составлением портфеля, расчетом личного инвестиционного плана, консультациями по налогообложению, и так далее. Может быть, я к этому формату вернусь, но пока я этого делать не хочу, хотя знаю, что многие мои коллеги решают проблему именно таким вот образом.

Если говорить про этот Закон. Закон в нынешнем виде я считаю однозначно вредным. На мой взгляд, его принимали люди, которые вообще не понимали в финансовом консалтинге… писали, ну и принимали тоже. И которые, по сути, вот этим его просто убили.

Поначалу мы этого не понимали. Мы включились в этот процесс в надежде, что… вроде, в самом Законе – там криминала-то не было. Если его почитать, там пять страничек, там все написано красиво, и вроде бы можно с этим жить. И мы стали встречаться с НАУФОР, с НФА, с Центральным Банком, ходить на совещания, давать свои предложения, и все шло хорошо, пока не начали в этот закон вчитываться.

Когда мы в него вчитались, там нашлась одна строчка, которая убивала всё – о том, что консультант является профессиональным участником рынка ценных бумаг. А это подразумевало вещи, к которым консультанты оказались совершенно не готовы. К ведению бухучета усложненного, по определенным правилам. К уплате НДС. К переходу на основную систему налогообложения. К тому, что в штате надо иметь контролера. К тому, что надо соблюдать законодательство в части противодействия терроризму. И так далее. И еще огромная куча расходов, которая к бизнесу консультанта отношения не имеет вообще.

И сложилось так, что не только я – я-то ладно – но и огромная куча консультантов, занимавшаяся этой профессией до декабря, в реестр не пошли, и, насколько я понимаю, не собираются идти, потому что их бизнес это просто убьет. Вот такая вот печальная ситуация.

Д.П.: А вообще насколько дорого по деньгам – преобразоваться в профучастника?

С.С.: Понимаете, это будет дорого для клиента. В этом случае эти расходы будут переложены на клиента. И для меня это значит предлагать клиенту услугу, которая будет резко убивать доходность его инвестиций. Услугу, которая клиенту будет невыгодна. Если я начну соблюдать все эти требования, вести все, что они хотят, платить НДС, бухгалтеру, контролеру и прочим – это значит, что комиссии, гонорары за консалтинг будут совершенно безумные, и что я буду вынужден искать способы, а как клиента… ммм… условно говоря, обхитрить, навязать ему какой-то инвестиционный продукт с бешеными комиссиями, и так далее.

Я всегда работал по принципу fee-only. Ну, скажем так, последние десять лет я работаю по принципу fee-only. Я не имею и не имел последние десять лет никаких агентских договоров ни с кем. Я не получал вознаграждений за продажу никаких инвестиционных продуктов. Строить этот бизнес вот в таком виде, соблюдая все требования ЦБ – это значит выкатить совершенно безумный ценник за консалтинг, чтобы это было выгодно. Ситуация патовая. Я не могу вести этот бизнес не во вред клиенту, не нарушая этого законодательства. Поэтому я от него просто отказался. И занимаюсь образованием.

Д.П.: А как вы видите будущее отрасли? Заменят ли людей робоэдвайзеры? Робосоветники? Вообще, что будет с этим бизнесом? С учетом всех вот этих новшеств – закон ЦБ и так далее?

С.С.: Понимаете, это разные истории. Робоэдвайзеры идут как большая волна с Запада, и она, наверное, в каком-то виде так или иначе до нас дойдет. То, что с этим Законом связано – оно мешает консалтингу, но оно в другой немножко плоскости.

Если говорить про робоэдвайзеров… Я уже написал года два или три назад, когда Финэкс первый раз с робоэдвайзером появился, мне первым делом пришел на ум старый бородатый анекдот про изобретателя, который говорит: «Я изобрел машину для автоматического бритья, клиент засовывает голову в ящик, там – ж-ж-ж – и он гладко выбрит». Ему говорят: «Ну, как же, ведь есть особенности у разных людей?». А он говорит: «Ерунда, эти особенности существуют только до первого бритья!»

И вот робоэдвайзер – это такая штука… На мой взгляд, они рассчитаны на очень универсальных клиентов. Которые имеют одну цель, ясную и понятную, никаких своих особенностей, и вообще всецело попадают в рамки того, что хочет от них робоэдвайзер. Может быть, таким инвесторам этот вариант подойдет. Но в целом, поскольку я консультировал довольно долгое время и общался с живыми людьми, на мой взгляд, большей части инвесторов эти варианты не подойдут в силу их особенностей. Поэтому придется либо разбираться самому, либо обращаться к консультанту.

Хотя общий тренд на типовых людей, которым робот дает типовые советы – он идет к нам с Запада, и, возможно, определенную долю рынка он займет. Возможно. Но вряд ли весь рынок. Место людям думаю, что останется.

Д.П.: И, в завершении авторской части нашего вебинара: Сергей, Ваше напутствие молодым инвесторам, кто вот только что пришел на рынок и начинает свой путь.

С.С.: Вы знаете, мое напутствие инвесторам – разбираться в том, что вы делаете. Потому что если вы будете просто доверять кому-либо, если вы будете пытаться принимать решения интуитивно, или по советам дяди, которому вы просто доверяете, аналитикам, или, тем более, советам брокеров, индустрии, и так далее, вы будете либо, в худшем случае, сливать капитал, либо, в лучшем случае, вас просто будут доить – вы не будете терять все, но вы будете очень сильно недополучать по сравнению с тем, что могли бы получить.

Поэтому мой совет: базовые знания о том, как все это устроено, получить. До того, как лезть в инвестиции. Или хотя бы параллельно с тем, как вы полезете в инвестиции. Потому что я прекрасно понимаю, что меня все равно послушают в пол-уха, полезут, все равно будут терять, а потом, может быть, придут ко мне (или не ко мне) разбираться. Это тоже нормально, это в природе человека.

То есть, разберитесь – и потеряете меньше.

Д.П.: Большое спасибо! У нас в гостях Сергей Спирин. Мы завершили авторскую часть, и теперь переходим к Q&A-сессии.

Окончание — Часть 3

Полная видеоверсия интервью на YouTube

Другие записи:

Комментариев нет »