Крис Тэйлор

Крис Тэйлор

11 сентября 2012 г.

Источник: REUTERS

Перевод: FTinvest.ru

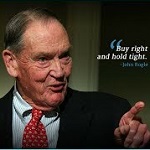

(REUTERS) — Для человека, который помог создать современную индустрию управления инвестициями в качестве основателя Vanguard Group, у Джона («Джека») Богла очень интересные отношения с деньгами — он ненавидит их тратить.

Богл равнодушен к модным дорогим вещам, которые довольно частую покупают люди, и ему тем более не нравится то, насколько повреждена финансовая система. Разумеется, он считает, что каждый должен откладывать что-то на будущее, но он просто терпеть не может тратить деньги на себя. Самое лучшее время для него — отпуск с женой, шестью детьми и 12 внуками в горах Адирондак.

Или в офисе, где он все еще работает, несмотря на 83-летний возраст. Известный трудолюбием и экономностью, Богл изложил свои взгляды в новой книге «Столкновение культур: Инвестиции против спекуляций» — разгромном обвинительном акте против экономики, служащей обогащению спекулянтов с Уолл-стрит за счет обычных акционеров с Мэйн-стрит.

По прикидкам Богла, стоимость его чистых активов выражается восьмизначным числом. Что именно он делает с ними, и какой совет он мог бы дать нам? Мы встретились с ним, чтобы попытаться ответить на этот вопрос.

В: Можем ли мы предположить, что Вы инвестируете в фонды Vanguard?

О: На 100%. Мои персональные (т.е. не пенсионные) инвестиции на 80% состоят из облигаций и на 20% — из акций, что отражает мое старое правило: «Доля облигаций в вашем портфеле должна быть равна вашему возрасту». Вложения распределены между различными фондами, такими, как фонд среднесрочных вложений в льготные бумаги «Vanguard Intermediate-Term Tax-Exempt (VWITX)». Я довольно консервативен.

Мои пенсионные счета поделены примерно поровну между акциями и облигациями, поскольку у них больший временной горизонт, и сейчас практически нет привлекательных облигаций. Инвестиции в акции произведены главным образом через индексный фонд «Total Stock Market Index (VTSMX)», но у меня по-прежнему имеется кое-что в «Wellington Fund (VWELX)», куда я инвестировал в течении долгих десятилетий. Я никогда не захочу разорвать эти отношения. Облигации в моих пенсионных вложениях — это на 30% государственные облигации и на 70% — облигации корпораций с высоким уровнем надежности, такие как входящие в индексный фонд среднесрочных корпоративных облигаций Vanguard Intermediate-Term Corporate Bond Index (VICBX)

В: Как насчет инвестиций в других областях Вашей жизни, например, в недвижимость?

О: Состарившись, мы с женой поменяли жилье на меньшее в Брин Мар, в Пенсильвании. Примерно 5 лет назад мы переехали в место втрое меньше, где намного меньше недвижимости. Я не брал ипотеку, поскольку сейчас я не нуждаюсь в заимствованиях, да и не люблю я этого. Помимо этого у нас всегда будет то, что я называю «большой амбар в Адиронаках» — место, которое принадлежало семье моей жены более 50 лет. Оно для нас, наших шестерых детей и наших 12 внуков; для них всегда есть место, куда в случае чего можно уехать.

В: А вы откладывали что-нибудь на обучение этих внуков в колледже через специальные планы 529? (Vanguard имеет около $40 млрд. в активах, вложенных по программе 529 в 27 штатах).

О: На самом деле, мне совсем не нравится идея инвестировать через программу 529, поскольку в ней очень много ограничений на то, как можно эти средства использовать. Я не против этого, просто я предпочитаю иметь больше гибкости, в то время как эти фонды могут быть использованы исключительно на образование. Конечно, мы откладываем немного денег каждый год на обучение всех моих внуков, но я просто кладу их в индексный сбалансированный фонд Vanguard Balanced Index Fund (VBINX). Там примерно 60% акций, 40% облигаций, и это прекрасно работает. Мы даем им сколько можем без обложения налогом на дарение, и все это вкладывается в этот очень эффективный с налоговой точки зрения фонд.

В: Были ли у Вас какие-либо расходы на медицину в недавнее время, в связи с Вашим состоянием здоровья?

О: К счастью, у нас превосходная страховка здесь, в Vanguard, и я, конечно, использовал ее в мои 83 года. Из-за моей операции по пересадке сердца 16 лет назад и использования лекарств, предотвращающих его отторжение организмом, вероятность летального исхода предполагалась на уровне 50%. Должно быть, я достаточно удачлив, чтобы до сих пор находиться среди живых. Тот, кто получил дополнительно 16 лет жизни, не должен сильно брюзжать по поводу окружающей действительности.

Q: Кому Вы даете на благотворительность?

В: Я предпочитаю давать тем, кто помог мне в течение жизни: академия Блэр, Принстонский университет, наша церковь и несколько госпиталей, которые сумели поставить меня на ноги. В общественной жизни я оказываю большую поддержку United Way. В области филантропии самое лучшее правило — давать пока не станет больно, столько, сколько можешь, т.к. никто из нас не может все делать в жизни сам. Как говорил Джон Донн, «Ни один человек не является островом, никто не бывает сам по себе».

В: У Вас имеются какие-нибудь причуды, излишества?

О: Каждую зиму мы с женой берем недельный отпуск и уезжаем на курорт во Флориду. Но на самом деле я совершенно не терплю тратить деньги на себя. Я не люблю ходить по магазинам, мне не нравится весь этот процесс покупок. У меня есть все, что мне в принципе может понадобиться. Я рос в определенной среде. Деньги моего отца пропали в Великую Депрессию, и для него было проблемой удержаться на работе. Это были тяжелые времена, и я начал работать в 10 лет разносчиком газет, затем стал официантом. Я научился зарабатывать потом свой хлеб, и мне иногда жаль людей, не получивших подобное воспитание.

В: Можете дать какие-нибудь советы людям, куда инвестировать в будущем?

О: Прибыль по акциям, по сути, сводится к дивидендной доходности и росту доходов. Если у Вас дивиденды 2% и рост доходов 5%, мне кажется, вполне логично ожидать роста акций на 7% за год.

Я думаю, неразумно было бы сейчас выходить из рынка акций, или рынка облигаций, даже несмотря на непредсказуемость экономики. Рынок всегда глуп, но нельзя на этом зацикливаться. Лучше сосредоточиться на базовой стоимости дивидендов и доходов.

Инвестируйте настолько эффективно, насколько только можете, используя недорогие в обслуживании фонды, которые можно держать всю жизнь. Не пытайтесь поймать прошлый успех, покупайте индексные фонды акций и облигаций с таким расчетом, чтобы доля облигаций в процентах равнялась Вашему возрасту.

Самое главное, нужно быть дисциплинированным и сберегать, даже если Вы терпеть не можете современную финансовую систему. Потому что если не сберегать, то гарантированно останешься ни с чем.

Другие записи:

Комментариев нет »