Джон Гиттельсон

Джон Гиттельсон

Источник: Bloomberg

11 сентября 2019 г.

Перевод для AssetAllocation.ru

Официально: недорогие индексные фонды и ETFs окончательно заткнули за пояс старомодных выборщиков отдельных акций.

Пассивный стиль инвестирования наступал на позиции активно управляемых фондов на протяжении десятилетий. Однако в августе инвестиционная индустрия достигла одной из самых значительных вех в своей современной истории: активы в американских взаимных фондах акций и ETFs на основе индексов впервые превысили активы в активных фондах акций.

Выбор отдельных акций не умер. Но это событие знаменует собой официальный конец позиции активных управляющих в качестве направляющей силы на американском фондовом рынке – и, как ожидается, неумолимый рост индексных инвестиций с низкими издержками. Если, как ожидается, переток средств продолжит набирать обороты, последствия для профессиональной индустрии, финансовых рынков и обычных инвесторов во всем мире будут огромны.

Даже такие звездные в прошлом управляющие, как Питер Линч, который в период своего расцвета превратил фонд Fidelity Magellan в гиганта благодаря своему мастерству в выборе отдельных акций, признают, что обратного пути нет.

Никаких сомнений

«У нас многие фонды обгоняют рынок в течение 10 лет, 20 лет, но мы не собираемся переубеждать клиентов», – говорит в интервью Линч, вице-председатель Fidelity. «Мы не собираемся говорить: «Вы дурак! Вы идиот!». Если вы хотите купить индексный фонд, то вот он».

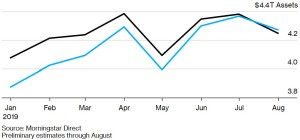

И у них покупают. Августовский переток средств помог поднять активы в фондах акций США на основе индексов до $4,271 трлн. по сравнению с $4,246 трлн. в фондах под управлением активных управляющих. Согласно данным Morningstar Inc. инвесторы добавили в пассивные фонды акций США $88,9 млрд., выведя из активных фондов $124,1 млрд., с начала года по август по оценкам компании.

Разгром для выборщиков отдельных акций ускорился после финансового кризиса, когда обожженные рынками инвесторы устремились в недорогие пассивные фонды.

Преимущество пассивных

Теперь под пассивным управлением находится больше денег, чем в активных фондах акций США.

Источник: Morningstar Direct

Предварительные оценки по август

Пассивные фонды вышли на сцену в 1970-х годах и закрепились с появлением ETFs в 90-х. Их популярность взлетела вместе с бычьим рынком, который начался в 2009 году, когда инвесторы, экономящие на издержках, оседлали базовые индексы, тогда как большинство управляющих от них отстали.

Драйвером миграции стали дешевые сборы. Пассивные фонды на акции США стоят в среднем около 10 центов в год на $100 активов, по сравнению с 70 центами для активных фондов.

«Это означает, что инвесторы сохраняют больше собственных денег», – говорит Эрик Балчунас, аналитик Bloomberg Intelligence. «Если в этой игре кто-то проигрывает, то, вероятно, это индустрия управления активами. Рост пассивности означает рост продуктов с очень низкими издержками, и в конечном итоге это принесет им определенную боль».

В погоне за доходами

По мере того, как издержки сокращаются, фирмы разворачиваю более широкие сети для получения дохода. Vanguard Group, гигант с $5,6 трлн. долларов, который начал эту революцию своим взаимным индексным фондом на S&P 500, все активнее продвигается в бизнесе персональных консультаций. BlackRock Inc. ищет возможности роста за рубежом. Fidelity обратилась к кредитованию ценными бумагами и пытается увеличить долю рынка, предлагая фонды с нулевой комиссией.

Денежные потоки в Fidelity, базирующейся в Бостоне, которая в 2010 году уступила свою позицию крупнейшего управляющего взаимными фондами США компании Vanguard, показывают, насколько сильно изменились вкусы. В то время как многие из их крупнейших активных продуктов, такие как Contrafund на $118 млрд., показали более высокую доходность, клиенты за первую половину 2019 года извлекли $20 млрд. из линейки их традиционных фондов акций и вложили $52 млрд. в их пассивные предложения, по оценкам Morningstar.

«Они гораздо более терпимы к пассивным продуктам, отчасти из-за того, каким образом они инвестируют», – говорит в интервью Кевин МакДевитт, старший аналитик Morningstar, составляющий отчет о денежных потоках. «Это что-то вроде «установи и забудь».

Финансовые консультанты подпитывают это движение. Они могут создавать клиентские портфели из массива индексных предложений. Такой подход ограничивает потенциальную прибыль, поскольку индексные фонды не будут лидировать в рэнкингах эффективности ни в каком году. Но он также ограничивает и риск управляющего – вероятность того, что звезда внезапно споткнется.

Волна пассивных инвестиций вынуждает фирмы сокращать комиссии, которые они взимают, чтобы оставаться конкурентоспособными. Между тем, их расходы на технологии, талант и соблюдение нормативных требований растут, что еще сильнее снижает их прибыль.

Многие активные управляющие страдают от безжалостного оттока капитала, поскольку их более высокие операционные расходы наносят ущерб относительной производительности, и их собственные акции падают. Индекс Bloomberg крупных управляющих активами снизился на -34% за пять лет, заканчивающихся 30 августа, притом, что индекс S&P 500 за это время вырос на +46%.

Больше сделок?

Давление на индустрию подстегивает слухи об её дальнейшей консолидации. PwC прогнозирует снижение количества фондов на 14% и снижение коэффициентов расходов на 22% к 2025 году.

Майкл Бэрри, герой книги Майкла Льюиса «Большая игра на понижение» («The Big Short»), на прошлой неделе предупредил, что приток средств в пассивные инвестиции раздувает новый пузырь акций и облигаций, который обязательно взорвется, поскольку деньги, связанные с фондовыми индексами, превышают суммы, торгуемые в отдельных акциях.

«Театр продолжает становиться все более переполненным, но дверь на выход такая же, как и была всегда», – написал Берри в переписке по электронной почте с Bloomberg. «И все становится еще хуже, когда вы попадаете на еще менее ликвидные рынки акций и облигаций по всему миру».

Безусловно, акции США, хранящиеся в пассивных и активных фондах, совокупно составляют менее одной трети всего рынка, а остаток принадлежит частным лицам, пенсионным фондам, страховщикам и прочим инвесторам, согласно Investment Company Institute.

А активные управляющие остаются уверенными в себе.

Capital Group, основанная в 1931 году, сопротивлялась индексации. Компания из Лос-Анджелеса говорит, что ее долгосрочные доходности, в основном превосходят пассивные продукты, отсутствие гибкости которых можно было бы обнаружить на медвежьем рынке. Фонд компании Growth Fund of America со $190 млрд., управляемый командой из 13 человек, принес доходность 8,1% годовых за 20 лет, заканчивающихся в августе, в сравнении с 6,3% годовых для индексного фонда Vanguard 500.

«Многие инвесторы считают, что они делают «безопасный» выбор, вкладывая в индексный фонд», – говорит Стив Дешенес, директор по исследованиям и развитию Capital Group. «Самые популярные индексные фонды подвергают клиентов всей тяжести падений. Сильные активные управляющие могут обеспечить меньшую волатильность и более плавное движение».

Другие записи:

Комментариев нет »