Руководство по инвестированию от Роджера Ибботсона, Ibbotson Associates

Руководство по инвестированию от Роджера Ибботсона, Ibbotson Associates

Источник: Path to Investing Expert Guidance

Перевод: Записки инвестора

Зачем проводить ребалансировку

Распределение активов – это не то, о чем стоит задумываться каждый день. С другой стороны это и не то, что можно сделать один раз, и забыть об этом до выхода на пенсию. По мере того, как увеличивается или уменьшается стоимость вашего портфеля, или у вас в жизни происходят изменения, вам, возможно, захочется внести изменения в первоначальную модель распределения активов, или привести ваш текущий портфель к желаемому состоянию.

По мере приближения к пенсионному возрасту вы можете захотеть заменить часть потенциально волатильных инструментов роста капитала, таких как акции, на инструменты, генерирующие денежный поток, цены которых более стабильны.

По мере приближения к пенсионному возрасту вы можете захотеть заменить часть потенциально волатильных инструментов роста капитала, таких как акции, на инструменты, генерирующие денежный поток, цены которых более стабильны.- Вы можете захотеть изменить модель распределения активов в соответствии с важными жизненными событиями, которые влияют на ваше финансовое состояние, такими как свадьба, развод, рождение детей или смена работы.

- Если стоимость какого-либо класса активов в вашем портфеле будет увеличиваться или уменьшаться, а, следовательно, фактическое распределение активов в портфеле будет отклоняться от целевого, вы можете захотеть привести его в соответствие.

Многие финансовые консультанты рекомендуют проводить ребалансировку портфеля раз в год. Другие советуют не обращать внимания на дисбаланс, пока отклонение какого-либо из классов активов не достигнет 15% от целевого.

Картинка:

Январь: пересмотреть и перераспределить портфель

Изменение цен на рынке

Изменение цен на рынке может заставить разные активы расти с разной скоростью. Со временем тот актив, что рос быстрее, будет занимать в вашем портфеле долю больше, чем изначально планировалось. К примеру, один класс активов, который изначально занимал 25% от портфеля, может в один момент увеличиться до 40%, тогда как другой класс активов уменьшит свою долю с 25% до 10%.

Изменение цен на рынке может заставить разные активы расти с разной скоростью. Со временем тот актив, что рос быстрее, будет занимать в вашем портфеле долю больше, чем изначально планировалось. К примеру, один класс активов, который изначально занимал 25% от портфеля, может в один момент увеличиться до 40%, тогда как другой класс активов уменьшит свою долю с 25% до 10%.

Инвесторы, у которых были вложения в мелкие технологические компании в 1998 году, наблюдали, как стоимость этих вложений раздулась в 1999 году до непропорционально большой доли их портфелей. Но когда цены на эти акции обрушились в 2001, они стали занимать существенно меньшую часть их портфелей. Если ваши цели и отношение к риску не изменились, то изменившееся под влиянием рыночных колебаний распределение активов может помешать вам достичь ваших финансовых целей. Без ребалансировки ваш портфель может стать более рискованным, или не иметь такой потенциал долгосрочной доходности, как вам хотелось бы.

Каждый раз, когда меняются ваши финансовые цели, вам нужно пересматривать ваше распределение активов, чтобы убедиться, что оно помогает вам достигать ваших финансовых целей. Например, если раньше вы инвестировали, чтобы накопить на первый взнос по ипотеке, то теперь перед вами может стоять задача накопления на оплату колледжа или создание пенсионных накоплений. Вы должны быть уверены, что ваша модель распределения активов будет отражать такие изменения.

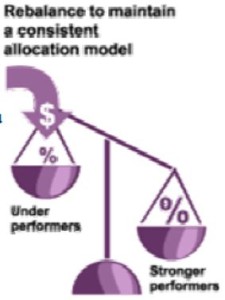

Картинка:

Ребалансировка для сохранения первоначальной модели распределения:

— % активов со слабыми результатами уменьшается (и в нее направляется дополнительный капитал)

— % активов с сильными результатами увеличивается

Способы ребалансировки

Вы можете проводить ребалансировку вашего портфеля разными способами. Все они работают, но некоторые могут оказаться для вас комфортнее, чем другие.

- Один из способов – это продажа части сильно выросшего в цене класса активов и покупка на эти деньги отстающего.

- Или вы можете вкладывать дополнительные деньги исключительно в отстающие в росте классы активов до тех пор, пока не будет восстановлен баланс.

- Вы также можете вкладывать дополнительные деньги в новые инструменты из отстающего класса активов, а также докупать эти новые инструменты на появляющиеся дополнительные деньги.

Несмотря на то, что все три подхода работают, инвесторам не очень нравится первый из-за того, что для них выглядит нелогичной продажа растущих активов и покупка на эти деньги отстающих. Тем не менее, стоит помнить, что нет ни одного класса активов, который бы рос в цене сильнее всех остальных год за годом. Иногда лучше продать по высоким ценам, чем неделями наблюдать за тем, как цена актива падает.

Налоговые вопросы

Если вы проводите ребалансировку активов путем продажи активов, выросших в цене, на счете, облагаемом налогами, чтобы затем купить отстающие активы, то вам будет начислен налог на прибыль от реализации активов. Это значит, что, если вы будете проводить ребалансировку таким способом слишком часто, то вам будут начисляться значительные суммы государственного налога.

Если вы проводите ребалансировку активов путем продажи активов, выросших в цене, на счете, облагаемом налогами, чтобы затем купить отстающие активы, то вам будет начислен налог на прибыль от реализации активов. Это значит, что, если вы будете проводить ребалансировку таким способом слишком часто, то вам будут начисляться значительные суммы государственного налога.

Более экономно с точки зрения налогов было бы направлять дополнительный капитал сразу на покупку отставших в росте активов.

Помимо налоговых последствий ребалансировки стоит учитывать влияние брокерских комиссий, если только они не включены в гонорар вашего финансового консультанта. Ваш финансовый консультант поможет вам найти стратегии ребалансировки, минимизирующие уплачиваемые брокерские комиссии.

Картинка:

Налог на прирост капитала

Распределение активов и Неопределенность

Вы наверняка слышали фразу: «Постоянны только изменения». Нет выражения, точнее отражающего мир инвестиций. На самом деле, единственной постоянной величиной на финансовых рынках является предположение, что в некоторый момент времени цены могут с равной вероятностью как вырасти, так и упасть.

Вы наверняка слышали фразу: «Постоянны только изменения». Нет выражения, точнее отражающего мир инвестиций. На самом деле, единственной постоянной величиной на финансовых рынках является предположение, что в некоторый момент времени цены могут с равной вероятностью как вырасти, так и упасть.

Вашей первой защитой от этой неопределенности будут знания. Безопасность достигается путем понимания всех возможных рисков инвестиции, а не только самых очевидных из них.

Вторая защита – это распределение активов – первый и самый важный шаг в создании диверсифицированного портфеля.

Другие записи:

Комментариев нет »