Бен Карлсон

Бен Карлсон

Источник: Bloomberg

13 июля 2017 г.

Перевод для AssetAllocation.ru

Переход к недорогим инвестиционным фондам приводит к громадному перераспределению богатства в пользу инвесторов в виде снижения издержек. Это огромная победа для всех инвесторов.

Взрывной рост в биржевых и индексных фондах приводит к тому, что индустрия управления активами начинает волноваться. Некоторые обеспокоены тем, что эти инструменты дестабилизируют рынки. Другие озабочены тем, что фундаментальный анализ больше не в почете. Третьи считают, что рост пассивного инвестирования может повредить экономической конкуренции и росту.

Не проходит и недели, чтобы кто-то не заявил, что мы достигли «апогея пассивных инвестиций» или находимся в середине «пузыря ETF».

Эти опасения сильно преувеличены.

За последние годы наблюдался резкий рост числа ETFs, число которых превысило 2’500 только в США. Однако, помимо них есть еще свыше 16’000 взаимных фондов, активы которых еще вчетверо выше. Переход к недорогим инвестиционным фондам приводит к громадному перераспределение богатства от дорогих неэффективных управляющих компаний фондов в пользу инвесторов в виде снижения издержек. Это огромная победа для всех инвесторов.

Скрытая индексация /активно управляемые фонды, которые в реальности ведут себя как индексные, но взимают более высокие комиссиями – прим. переводчика/ – вот настоящий пузырь, который лопается прямо сейчас. Вы никогда не слышали об этом, поскольку управляющие компании могли получать такие высокие комиссионные за управление этими фондами.

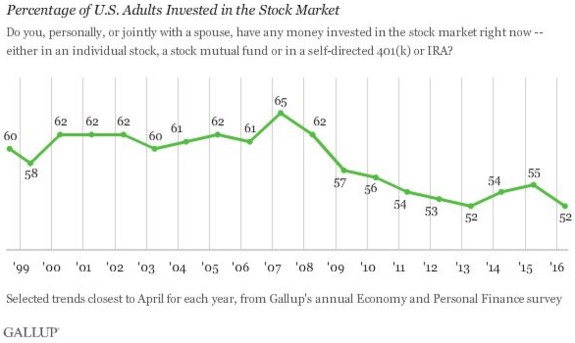

Говорить о пузыре в индексных фондах и ETFs – все равно, что говорить о пузыре количества инвесторов на рынках. Цифры не подтверждают это утверждение. По данным Gallup, средний процент американцев, владеющих акциями, составлял 62% в период с 2001 по 2008 гг., но снизился до 54% с 2009 по 2017 гг. 10% самых богатых инвесторов владеют 90% акций и фондов в этой стране. Перевод средств в индексные фонды и ETFs — это просто смена декораций, так сказать.

Процент взрослых инвесторов США, инвестирующих в фондовый рынок

Владеете ли вы, лично или вместе с супругом, инвестициями в фондовый рынок — в виде отдельных акций, взаимного фонда акций или управляемого счета 401(k) или IRA?

Многие также обеспокоены, что все новые деньги, вливающиеся в эти фонды, запаникуют при первом признаке спада. Но инвесторы, впадающие в панику и массово продающие ETFs или индексные фонды в периоды волатильности – это те же самые инвесторы, которые продавали бы отдельные акции или активно управляемые взаимные фонды в прошлом. ETFs просто предлагают этим инвесторам более дешевый продукт, который они могут использовать, чтобы впадать в панику со своими деньгами.

Без ETFs и индексных фондов частным инвесторам было бы намного сложнее получить доступ к рынкам экономически эффективным способом. Это равносильно возвращению более широких спрэдов между ценами покупки и продажи, низкой ликвидности рынка или более высокой торговой комиссии. Конечно, для отдельных профессиональных инвесторов это было бы благом, но для рынков в целом – злом.

Те, кто обеспокоен тем, что индексация надувает на рынке пузырь, не понимают, что у активных инвесторов с этим никогда не было проблем в прошлом, когда индексных фондов не существовало. Индексных фондов не было ни во время 1920-х, которые привели к Великой Депрессии, ни к надуванию пузыря в популярных акциях в 1960-е. Эти фонды средства не имели никакого отношения к жестокому медвежьему рынку 1973-74 гг., поскольку их не было до 1976 года.

Еще одно беспокойство сводится к тому, что станет меньше участников рынка, чтобы обеспечивать его ликвидность и относительную эффективность.

Очевидно, что активные инвесторы представляют ценность для рынка, поскольку они создают ликвидность для участников торгов. Однако, для поддержки рынка требуется гораздо меньше активных инвесторов, чем в это хочется верить большинству финансовой индустрии.

Люди из финансовой сферы часто спорят о том, что будет, если будет индексировано всё, однако, мы должны смотреть на реальное положение дел. Активное управление все еще доминирует на финансовых рынках. По словам руководителя Vanguard Билла МакНабба, хотя индексные фонды составляют около 30% взаимных фондов в США, на их долю пока приходится лишь 15% процентов активов фондового рынка США и менее 5% мировых активов. Индексации предстоит еще долгий путь, чтобы доминировать в глобальных мировых активах.

И дело здесь не в том, что приток средств в ETF поднимает все лодки фондового рынка. В этом году S&P 500 вырос примерно на 9%, но на каждые Apple (+26%) и Amazon (+22%) приходились такие убитые компании, как Foot Locker (-31%) и Verizon (-19%). Свыше 160 акций из S&P 500 в 2017 году показали снижение, причем около 90 компаний упали более чем на 10%. Если бы индексация без разбора толкала вверх все акции, с чего бы эти акции упали?

Я не утверждаю, что индексные фонды и ETFs не имеют никакого влияния. Самая большая проблема инвесторов по отношению к ETFs в том, что они торгуют ими слишком часто, а это означает, что не для всех эти инвестиции являются пассивными. Это недорогие инструменты для торговли, в которых любые выгоды, связанные с их стоимостью, могут быть сведены на нет поведенческими ошибками.

Однако, переход к низкозатратным инвестициям — это смена парадигмы. Это величайшая идея, которую не понимают те, кто называет это пузырём. Те в индустрии управления активами, кто этого не осознает, рискуют оказаться далеко позади инвесторов, ориентированных на низкую стоимость.

Другие записи:

Комментариев: 9 »

9 Responses to Разговоры о пузыре в ETF имеют мало смысла

У вас опечатка — приходились такие компании, такие убитые компании.

Спасибо, поправил.

И еще одна:

«ценность для рынка, поскольку что они создают ликвидность»

Спасибо! Поправил.

Интересно было бы увидеть перевод статьи или хотя бы сылку на авторитетного автора с противоположным мнением:)

Если взглянуть на историю рынков то можно предположить, что пузырь где-то все равно надувается, причем надувается в настоящее время — здесь и сейчас, будут ли это ETF или блокчейны сказать трудно, пока мы не потеряем деньги. Трудно возразить против того, что громадные средства быстрыми темпами «вливаются» в ETF, а сами ETF плодятся как мухи:)

Ко всем «бонусам» стоит добавить, что Российские ETF не имеют истории.

Короче, по ком звонит колокол?:)

Пы Сы

Для тех, кто зевает при фразе «литература Английского барокко» или не знаком со стариком Хэмом вот обрывок цитаты из Джона Донна :» -а потому не спрашивай, по ком звонит колокол: он звонит по Тебе»

ETF не создают пузырь, а сохраняют больше прибыли от роста рынка, часть которой раньше тратилась на платную аналитику, комиссионные управляющим.

Соизмерима ли аналитика и комиссии управляющим с теми сумами, которые вливаются в ETF? Это даже не 10 к 1му, насколько я разбираюсь в колбасных обрезках:)

Да и все основные индексные ETF принадлежат всего 4 или 5 конторам. Может грохнуться так, что великая Американская депрессия детским утренником покажется…

pic767

Вы невнимательно прочитали статью.

ETF — это инструмент, а не новый вид актива. В ETF не может быть пузыря по определению. Пузырь может быть в активах, в которые вкладываются ETF, но это уже другая история. Не было бы ETF активы, в которых надуется пузырь, были бы куплены с помощью других инструментов, например, напрямую или через хедж-фонды и т.п.