Источник: Charles Schwab

Источник: Charles Schwab

Перевод для AssetAllocation.ru

Charles Schwab

Анкета Профиля Инвестора

Найдите подходящую инвестиционную стратегию

Ваша инвестиционная стратегия должна отражать тип инвестора, которым вы являетесь – ваш личный Профиль Инвестора. Этот тест поможет вам определить свой профиль, а затем сопоставить его с инвестиционной стратегией, разработанной для таких инвесторов, как вы.

Тест измеряет два ключевых фактора:

ВАШ ВРЕМЕННОЙ ГОРИЗОНТ

Когда вы начнете снимать деньги со своего счета и с какой скоростью? Если это произойдет через много лет, то у вас может быть больше времени, чтобы пережить неизбежные взлеты и падения рынка, и вы можете чувствовать себя комфортно с портфелем, который имеет больший потенциал для роста стоимости и более высокий уровень риска.

ВАША ТЕРПИМОСТЬ К РИСКУ

Как вы относитесь к риску? Стоимость одних инвестиций колеблется в большей степени, чем других, но они могут иметь потенциал для более высокой доходности. Важно выбрать инвестиции, которые соответствуют вашему уровню терпимости к этому риску.

Как сделать свой выбор

ВРЕМЕННОЙ ГОРИЗОНТ

Обведите кружком количество баллов за каждый ответ и запишите общее количество баллов для каждого раздела.

1. Я планирую начать выводить деньги из своих инвестиций в течение:

- Менее 3 лет – 1

- 3-5 лет – 3

- 6-10 лет – 7

- 11 лет и более – 10

2. Когда я начну выводить средства из своих инвестиций, я планирую потратить все средства в течение:

- Менее 2 лет – 0

- 2-5 лет – 1

- 6-10 лет – 4

- 11 лет и более – 8

Укажите сумму баллов за ответы на вопросы 1-2:

Оценка Временного Горизонта: _____

Если ваша Оценка Временного Горизонта менее 3 баллов, то ваш тест завершен. Если ваш результат — 3 или более баллов, перейдите к разделу «Терпимость к риску».

Оценка менее 3 баллов указывает на слишком короткий временной горизонт инвестирования. Для такого короткого временного горизонта предлагается портфель с относительно низким уровнем риска, состоящий на 40% из краткосрочных облигаций (средний срок погашения пять лет или менее) или фондов облигаций и на 60% из денежных средств, поскольку вложения в акции в краткосрочной перспективе могут оказаться значительно более волатильными.

ТЕРПИМОСТЬ К РИСКУ

3. Я могу охарактеризовать свои знания об инвестициях как…

- Никакие – 1

- Ограниченные – 3

- Хорошие – 7

- Обширные – 10

4. Когда я вкладываю свои деньги…

- Меня больше всего волнует потеря стоимости моих инвестиций – 0

- Я в равной степени обеспокоен тем, как мои инвестиции теряют или набирают стоимость – 4

- Меня больше всего волнует, как мои инвестиции набирают стоимость – 8

5. Выберите инвестиции, которыми вы владеете в настоящее время:

- Облигации и/или фонды облигаций – 3

- Акции и/или фонды акций – 6

- Зарубежные ценные бумаги и/или зарубежные фонды – 8

Пример: сейчас вы владеете фондами акций. В прошлом вы покупали международные ценные бумаги. Ваш балл – 8.

6. Рассмотрим следующий сценарий:

Представьте, что за последние три месяца широкий рынок акций потерял 25% своей стоимости. Отдельные вложения в акции, которыми вы владеете, также потеряли 25% своей стоимости. Как вы поступите?

- Продам все мои акции – 0

- Продам часть моих акций – 2

- Ничего не буду делать – 5

- Докуплю еще акций – 8

7. Ознакомьтесь с приведенным ниже перечнем.

Мы наметили наиболее вероятные наилучшие и наихудшие годовые доходности пяти гипотетических инвестиционных планов. Какой диапазон возможных результатов наиболее

приемлем для вас?

Цифры являются гипотетическими и не отражают эффективность каких-либо конкретных инвестиций.

- A. Среднегодовая доходность 7,2%; лучший случай 16,3%; худший случай 5,6%; баллы – 0

- B. Среднегодовая доходность 9,0%; лучший случай 25,0%; худший случай –12,1%; баллы – 3

- C. Среднегодовая доходность 10,4%; лучший случай 33,6%; худший случай –18,2%; баллы – 6

- D. Среднегодовая доходность 11,7%; лучший случай 42,8%; худший случай –24,0%; баллы – 8

- Е. Среднегодовая доходность 12,5%; лучший случай 50,0%; худший случай –28,2%; баллы – 10

Укажите сумму баллов за ответы на вопросы 3-7:

Оценка Терпимости к Риску: _____

ОПРЕДЕЛИТЕ СВОЙ ПРОФИЛЬ ИНВЕСТОРА

На приведенной ниже диаграмме используются промежуточные итоги, рассчитанные в двух предыдущих разделах.

Чтобы определить свой Профиль Инвестора, найдите свою Оценку Временного Горизонта слева и свою Оценку Терпимости к Риску вверху. Найдите точку их пересечения в области, соответствующей вашему Профилю Инвестора. Далее выберите инвестиционную стратегию, соответствующую вашему Профилю Инвестора.

ВЫБЕРИТЕ ИНВЕСТИЦИОННУЮ СТРАТЕГИЮ

Приведенные ниже инвестиционные стратегии показывают, как инвесторы могут распределять свои деньги между инвестициями в различных категориях. Обратите внимание, что эти примеры не основаны на рыночных прогнозах, а просто отражают устоявшийся подход к инвестированию – распределение средств между различными инвестиционными категориями. Помните, что важно периодически пересматривать свою инвестиционную стратегию, чтобы убедиться, что она по-прежнему соответствует вашим целям.

Если одна из приведенных ниже инвестиционных стратегий соответствует вашему Профилю Инвестора, вы можете использовать эту информацию для создания плана распределения активов.

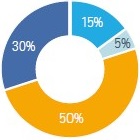

Консервативное распределение

Среднегодовая доходность: 7,6%

Лучший год: 22.8%

Худший год: -4,6%

________________________

Для инвесторов, которые стремятся к текущему доходу и стабильности и в меньшей степени озабочены ростом.

- Акции крупных компаний – 15%

- Акции малых компаний – 0%

- Международные акции – 5%

- Инструменты с фиксированным доходом – 50%

- Денежные средства – 30%

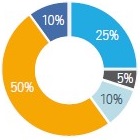

Умеренно консервативное

Среднегодовая доходность: 8,8%

Лучший год: 27.0%

Худший год: -12,5%

________________________

Для инвесторов, которые стремятся к текущему доходу и стабильности с умеренным потенциалом увеличения стоимости своих инвестиций.

- Акции крупных компаний – 25%

- Акции малых компаний – 5%

- Международные акции – 10%

- Инструменты с фиксированным доходом – 50%

- Денежные средства – 10%

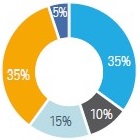

Умеренное распределение

Среднегодовая доходность: 9,5%

Лучший год: 30.9%

Худший год: -20,9%

________________________

Для долгосрочных инвесторов, которые не нуждаются в текущем доходе и хотят иметь потенциал роста. Вероятно, это повлечет за собой некоторые колебания стоимости, но с меньшей волатильностью, чем общий рынок акций.

- Акции крупных компаний – 35%

- Акции малых компаний – 10%

- Международные акции – 15%

- Инструменты с фиксированным доходом – 35%

- Денежные средства – 5%

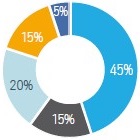

Умеренно агрессивное

Среднегодовая доходность: 10,0%

Лучший год: 34,4%

Худший год: -29,5%

________________________

Для долгосрочных инвесторов, которым нужен иметь хороший потенциал роста, и которые не нуждаются в текущем доходе. Подразумевает изрядную волатильность, но не такую сильную, как у портфеля, инвестированного исключительно в акции.

- Акции крупных компаний – 45%

- Акции малых компаний – 15%

- Международные акции – 20%

- Инструменты с фиксированным доходом – 15%

- Денежные средства – 5%

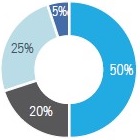

Агрессивное распределение

Среднегодовая доходность:10,3%

Лучший год: 39,9%

Худший год: -36,0%

________________________

Для долгосрочных инвесторов, которым нужен высокий потенциал роста, и которые не нуждаются в текущем доходе. Это может повлечь за собой значительную волатильность стоимости в обмен на потенциально высокую долгосрочную доходность.

- Акции крупных компаний – 50%

- Акции малых компаний – 20%

- Международные акции – 25%

- Инструменты с фиксированным доходом – 0%

- Денежные средства – 5%

* * *

Источник: Schwab Center for Financial Research с данными, предоставленными компанией Morningstar, Inc.

Показатели доходности за 1970-2017 гг. – среднегодовые, минимальные и максимальные компаундированные годовые доходности гипотетических планов распределения активов. Планы распределения активов – средневзвешенные показатели результатов индексов, используемых для представления каждого класса активов в планах, включают реинвестирование дивидендов и процентов и ребалансируются ежегодно.

Индексы, представляющие каждый класс активов в исторических планах распределения активов:

- индекс S&P 500 (акции крупных компаний);

- индекс CRSP 6-8 за период 1970-1978 гг. и индекс Russell 2000 за период 1979-2017 гг. (акции малых компаний);

- индекс MSCI EAFE Net of Taxes (международные акции);

- индекс Ibbotson Intermediate-Term Government Bond за период 1970-1975 гг. и индекс Bloomberg Barclays U.S. Aggregate Bond за период 1976-2017 гг. (инструменты с фиксированным доходом);

- индекс Ibbotson U.S. 30-day Treasury Bill за период 1970-1977 гг. и Citigroup 3-month U.S. Treasury Bills за период 1978-2017 (денежные средства).

Индексы не являются управляемыми, не влекут сборов или расходов, и не могут быть инвестированы напрямую. Прошлые результаты не являются гарантией будущих результатов.

2018 Charles Schwab & Co., Inc. (“Schwab”). Все права защищены. Член SIPC. (1018-8X5W) MKT25657-13 (09/16)

Другие записи:

1 комментарий »

One Response to Charles Schwab: Анкета Профиля Инвестора

Мне подходит умеренно агрессивная стратегия.