Фрэнк Армстронг III

Фрэнк Армстронг III

Источник: Forbes.com

12 августа 2015 г.

Перевод для AssetAllocation.ru

У вас есть один доллар для инвестиций, но вы собираетесь отправиться в очень долгое путешествие. Вы будете полностью отрезаны от мира. Ни айфона, ни радио, ни газет, ни электронной почты, ни даже бумажных писем (вы про них еще помните?). Никакие новости не будут поступать к вам. Никакие сообщения не смогут быть получены от вас. Вы не сможете увидеть результаты ваших действий или передумать, пока не вернетесь через долгое время в будущем. Следует ли вам играть безопасно или принять на себя разумный риск? Вложиться в казначейские векселя или в рынок акций США?

Если бы вы обдумывали свой выбор в 1926 году, вы бы понятия не имели, что находитесь на пороге катастрофического падения и последовавшей вскоре за ним катастрофической мировой Депрессии, что вам нужно быть готовым к мировой войне, которая унесет 50 миллионов жизней, о множестве других финансовых паник, и об атаке на США 11 сентября. Вы не смогли бы представить себе компьютер, атомную бомбу, микроволновую печь, сверхзвуковые реактивные стратегические бомбардировщики, или интернет. Вы не смогли бы предсказать, что что-либо из этого произойдет, не говоря уже о том, когда именно. Как добро, так и зло в этом мире будут изменяться такими способами, о которых вы даже не догадываетесь, и темпы этих изменений будут расти.

Вы не могли знать об этом в то время, но, когда вы окажетесь в конце 2014 года, один выбор приведет вас к сумме в $21, а другой — $5’313.

Вы знаете, что, как и большинство других людей, вы не любите риск в своем инвестиционном портфеле. Волатильность сбивает с толку. Определенность бьет неопределенность. Или наоборот? Стричь купоны с надежного портфеля – это звучит привлекательно. Однако и перспективы более высокого дохода заманчивы. Что делать?

Риск — это центральный вопрос, с которым сталкиваются инвесторы. Если они хотят получить доходность выше доходности безрисковых активов, насколько высокий риск они должны на себя брать, и какие изменения в худшую сторону они смогут вынести? Как уже обсуждалось ранее, доходности инвестиций с фиксированным доходом вряд ли принесут реальную отдачу, необходимую инвесторам для достижения их разумных целей. Нравится им это или нет, им, возможно, придется принимать некоторый риск по акциям. К счастью у нас есть огромные массивы данных, показывающих, какое влияние различные аспекты риска по акциям оказывают на ожидаемую доходность.

Инвесторы настаивают на том, что в обмен на принятие риска по акциям они должны получить премию к своей доходности. По сути то, что требуют инвесторы свыше безрисковой ставки – это дополнительная премия за принятие риска. Цены будут подстраиваться до тех пор, пока не обеспечат это. Это работает удивительно хорошо на уровне классов активов, цены на которые движутся вниз до того уровня цен, при котором ожидающие их инвесторы смогут добиться желаемой доходности в обмен на принятие рисков. Это почти магический процесс, в котором цены почти мгновенно реагируют на риски, усматриваемые и их необходимость для получения доходов в будущем.

Обратите внимание, что этот процесс работает только в диверсифицированном портфеле. Покупая отдельные акции, вы нагружаете лодку риском, не приносящим отдачи. Вот почему он называется некомпенсируемым. Некомпенсируемого риска можно и нужно избегать путем диверсификации. Но даже после диверсификации вы по-прежнему должны быть готовы принимать рыночный риск. Каждый инвестор в акции принимает рыночный риск. Этого невозможно избежать. Либо находитесь в рынке, либо вне его.

Кстати, рыночный риск и связанную с ним доходность интеллектуалы часто называют термином «бета». Но не будем усложнять.

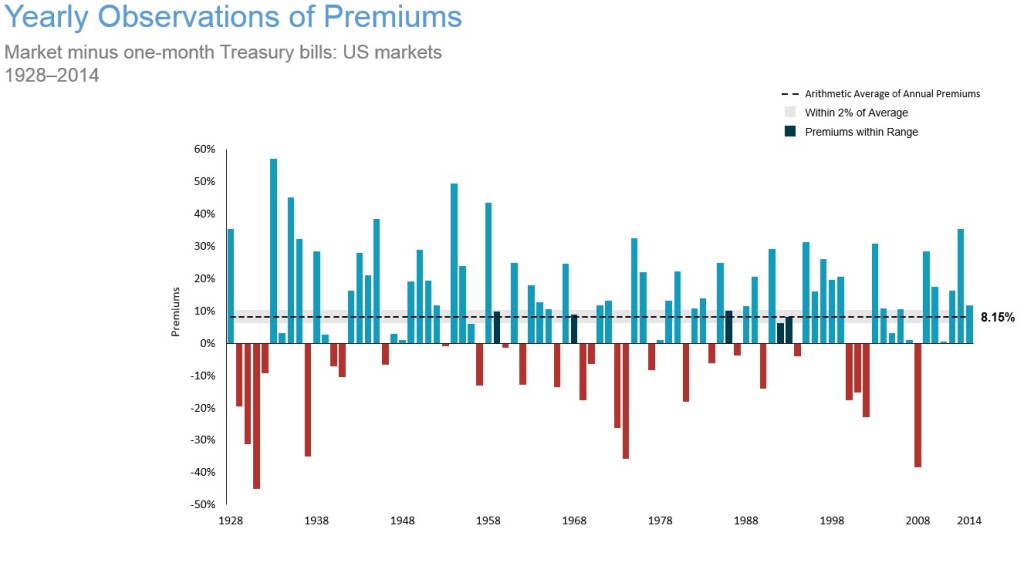

Так что с премией за рыночный риск? Это легко. Просто возьмите совокупную доходность от вложений в портфель акций и вычтите из нее безрисковую ставку. С 1926 по 2014 гг. индекс S&Р 500 приносил среднегодовую доходность 10,5%, тогда как среднегодовая доходность 30-дневных Казначейских векселей была 5,1%. Таким образом, за этот срок среднегодовая премия за риск акций составила 5,4%. (Средняя арифметическая была бы выше, в районе 8,1%)

Конечно, было бы неплохо, если бы эта премии за риск проявлялись ежегодно. Но даже не мечтайте! Вот здесь и появляется риск. Если смотреть по годам, то иногда они есть, иногда нет. Что еще хуже, иногда они отрицательные, и сильно! И иногда они сохраняются такими некоторое время. Но, вы систематически вознаграждаетесь за принятие этой неопределенности на длительных периодах времени. И если вы сможете не потерять головы, проходя сквозь огонь и воду, вознаграждение будет щедрым.

Рис. 1. Результаты ежегодных наблюдений за премией

Рынок минус одномесячные казначейские векселя: рынки США, 1928 — 2014

— — Среднее арифметическое ежегодной премии – 8,16

Серый интервал – внутри 2% от среднего

Темные столбцы – премия внутри диапазона

Когда мы смотрим на график, мы видим очень мало лет со средними результатами, частые потери, но гораздо больше периодов роста. В среднем мы выигрываем чаще, чем проигрываем, и в совокупности награды являются более щедрыми.

Вот еще один взгляд на распределение доходности: заметьте, что ты выигрываете 75% времени.

Рис. 2. Распределение доходностей на рынке США

Интервалы 1 – 10 доходностей индекса по годам, 1926 – 2014

Ось абцисс: диапазон ежегодных доходностей

Позитивных лет: 67 (75%)

Негативных лет: 22 (25%)

Но для того, чтобы получить дополнительную ожидаемую доходность, мы должны быть терпеливы, иногда в течение некомфортно длительного периода времени. Например, период с 1965 по 1981 гг. оказался без премии, что привело к появлению знаменитой обложки с заголовком «Смерть акций» журнала Business Week. Эта обложка предшествовала наступлению величайшего в истории бычьего рынка всего через несколько месяцев. Урок в том, что вы должны сохранить веру и, что во время неизбежной засухи самой большой опасностью, которая вам угрожает, может оказаться ваше собственное поведение.

Рыночный риск — это не единственный риск, в котором инвесторам нужно разобраться. Однако это главный фактор инвестиционных результатов. Но, оказывается, есть еще несколько факторов, которые создают свой собственные зависимости между рисками и доходностями. Подробнее об этих факторах в другой раз.

Несмотря на изменчивость доходности (риск), фондовый рынок — это выигрышная игра и, возможно, величайший генератор богатства, который когда-либо видел мир.

Надеюсь, вы сделали правильный выбор в том далеком 1926 году, захватив все те сочные премии за риск, и сегодня наслаждаетесь плодами своего правильного решения.

Дисклеймер:

Все стандартные оговорки применяются: никаких рекомендаций по вложению средств не подразумевается. Будущее не будет таким, как прошлое, и прошлая доходность, конечно, не гарантирует доходность в будущем.

Другие записи:

Комментариев: 6 »

6 Responses to Фрэнк Армстронг III: Премия за риск по акциям

А для российских акций можно как-то посчитать «безрисковую ставку» ?

Для этого сначала надо где-то найти в России «безрисковые активы».

Внутри России наименее рискованными активами можно считать гос. бумаги вроде ОФЗ, и условно можно считать рублевой «безрисковой ставкой» их доходность (если закрыть глаза на российские риски). Но в реальности закрывать глаза на российский страновой риск, конечно же, не следует, относительно казначейских векселей США наши ОФЗ имеют немалый кредитный риск.

Для грубой оценки сейчас можно использовать ставку овернайт, ЦБ ее публикует ежедневно.

Сергей, спасибо, я догадывался что вы ответите именно так.

Виталий, вы говорите вот про эту статистику?

http://www.cbr.ru/hd_base/?PrtId=overnight

А почему нельзя использовать процент по депозиту как безрисковую ставку? Усредненную по банкам с АСВ

В финансовом мире принято считать (и это справедливо), что депозиты более рискованны, чем вложения в государственные долговые бумаги.

АСВ имеет свои кредитные риски, которые с учетом, по сути, опустошенного страхового фонда, необходимо принимать во внимание. Если государству, не дай бог, придется выбирать между дефолтом по госбумагам и дефолтом по АСВ, то в первую очередь, разумеется, жертвами станут именно держатели депозитов.