Бертон Мэлкил

Бертон Мэлкил

Отрывок из книги «10 главных правил для начинающего инвестора». Часть первая: ОТПРАВНЫЕ ПУНКТЫ

Издательство: Альпина Паблишер, 2017 г.

ПУНКТ ТРЕТИЙ: Уясните взаимосвязь риска и доходности

На финансовых рынках можно быть уверенным лишь в том, что риск и доходность неразрывно связаны. Под риском я имею в виду возможность убытков. Купив годовой казначейский вексель с доходностью 3%, вы можете не сомневаться, что именно столько и получите, поскольку 3%-ная ставка гарантирована правительством Соединенных Штатов. Но обыкновенная акция, приобретенная в расчете на 3%-ный дивидендный доход и прирост капитала, способна разочаровать кого угодно. Дивиденды могут сократить, а курс может понизиться.

Инвестиционный риск — это вероятность того, что ожидаемый доход не будет получен, а курс ценных бумаг упадет. В общем, бесплатно ничего не дается. Чтобы заинтересовать инвесторов в покупке рискованных ценных бумаг, нужно предложить более высокую доходность. Таким образом, повышенную доходность можно получить только в том случае, если принять более высокий риск.

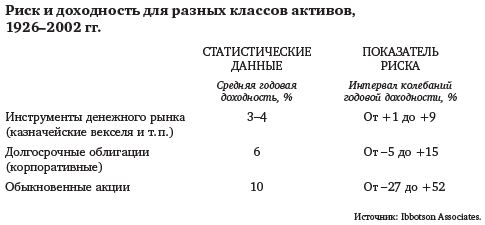

В таблице приведены данные о соотношении риска и доходности на рынках США за 75-летний период. Недвижимости в этой таблице нет, потому что отсутствуют сопоставимые данные за этот отрезок времени. В те периоды, информация по которым доступна, доходность недвижимости не отличалась от доходности обыкновенных акций. Самую высокую доходность демонстрируют обыкновенные акции — около 10%. Этот показатель учитывает как дивиденды, так и прирост капитала, отражающий повышение прибыли компании и рост дивидендов. Однако высокая доходность акций связана со значительной неустойчивостью, служащей хорошим показателем риска. В некоторые годы акции теряли более четверти своей стоимости. Известны случаи, когда отрицательная доходность фиксировалась три года подряд, например в 2000–2002 гг.

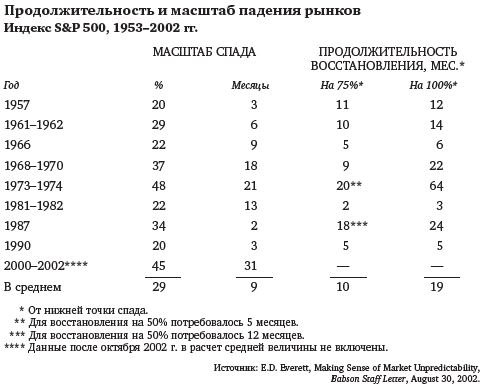

На самом деле за последние 50 лет инвесторы пережили несколько серьезных спадов. В приведенной ниже таблице содержатся данные о масштабе и продолжительности спадов. Обратите внимание на то, что падение рынка в начале третьего тысячелетия оказалось самым глубоким и продолжительным за весь послевоенный период — акции потеряли 45% стоимости. Заметьте также, что после аналогичного спада в 1973–1974 гг. рынку потребовалось пять лет для полного восстановления. Сегодняшние инвесторы хорошо помнят, как выглядит риск вложений в акции и как спад может выпотрошить их портфели. В жизни есть вещи, с которыми приходится мириться, — дорожные пробки, интернетовская реклама и визиты родственников. Если вы вкладываете деньги в акции, приходится время от времени терпеть медвежий рынок.

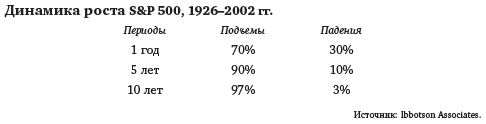

К счастью, рынок акций большей частью все-таки растет. Взяв показатели доходности рынка за пяти- и десятилетние периоды, мы видим движение вверх — даже в десятилетие, завершающееся 2002 г. В большинстве десятилетних периодов акции демонстрируют более высокую доходность, чем облигации (хотя облигации были более доходными в десятилетие, завершившееся в 2002 г.). Тем не менее, если вам нравится более высокая доходность рынка акций, приготовьтесь к тому, что время от времени вам придется терпеть значительные убытки.

Среднегодовая доходность долгосрочных высококачественных облигаций составляет 6%. Разброс доходностей облигаций намного уже, чем у акций, а вероятность убытков намного меньше. Но были годы, когда и на рынке облигаций инвесторы теряли деньги, потому что падение цен на облигации не перекрывалось гарантированными процентными платежами. Так, в начале 1980-х портфель казначейских облигаций США потерял 10%. Впрочем, убытки по облигациям ничтожны по сравнению с тем, что приходится терпеть держателям акций.

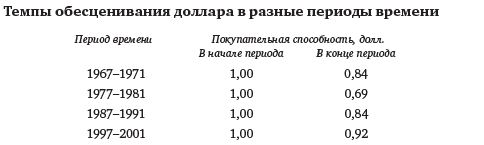

Наиболее безопасны — с точки зрения колебаний цен — вложения в инструменты денежного рынка. Даже в периоды очень низких процентных ставок такие вложения не приносят убытка. Но и они сопряжены с определенным риском. «Инфляция» — вот термин, который используется для обозначения риска, присущего всем финансовым инструментам, даже монетам и банкнотам. Попросту говоря, это означает, что покупательная способность денег непостоянна. На протяжении довольно долгого периода покупательная способность доллара непрерывно падает. Как видно из приведенной ниже таблицы, темпы обесценивания доллара очень непостоянны.

Таким образом, даже те, кто держит деньги под матрасом, сталкиваются с риском обесценивания накоплений. Уровень инфляции влияет на доходность любых инвестиций. Особенно сильно страдают от инфляции вложения в облигации, ведь обесцениваются не только фиксированные выплаты по ним. Дело в том, что в периоды сильной инфляции процентные ставки неизменно увеличиваются, чтобы заинтересовать людей в покупке облигаций. В 1981 г., например, когда инфляция составляла почти 10%, даже доходность казначейских облигаций стала двузначной. Но с ростом доходности падают цены уже выпущенных облигаций, так что владельцы теряют вложенный капитал.

Из четырех рассмотренных классов активов только недвижимость прекрасно переносит повышение темпов инфляции. Обыкновенные акции также неплохо защищают инвесторов от высокой инфляции, но только в долгосрочной перспективе, на коротких отрезках времени в период роста инфляции они обесцениваются подобно облигациям. Из сказанного следует, что разумно составленный портфель должен содержать более одного вида активов. Но об этом мы поговорим в другой части книги.

Теперь, когда вы уволили своего финансового консультанта, познакомились с особенностями четырех классов инвестиционных активов и поняли, как связаны риск и доходность, можно считать, что вы готовы к восприятию десяти основных правил обеспечения финансовой безопасности.

https://www.alpinabook.ru/catalog/InvestmentsStock/5933/

Другие записи:

Комментариев нет »