Гарри Браун

Гарри Браун

Из книги «Почему самые лучшие инвестиционные планы обычно срываются и Как найти надежность и прибыль в нестабильном мире», 1987 г.

Перевод: Алексей Старков, «Статьи о Бизнесе» для AssetAllocation.ru

Глава 18. Безопасность с помощью Постоянного Портфеля

Для обеспечения безопасности портфель должен быть постоянным. Защита, которая когда-нибудь может вам понадобиться, должна быть в структуре портфеля изначально, и должна там сохраняться.

После того как Постоянный Портфель сформирован вами, вы должны быть в состоянии отложить его в сторону и забыть о нем, в уверенности, что вы обезопасили себя от всех угроз. Если вы не можете сделать это, значит это не безопасно.

Вы можете думать, что вам нет нужды быть готовым заранее; что вы достаточно проворны, чтобы справиться, если грянет любой национальный или мировой экономический кризис. Но это — подход из числа самых продуманных планов очередного рецепта разорения.

Множество рисков в экономике не реализовываются, они лишь угрожают. Но когда появляется угроза, вы не знаете, разрастется ли она в реальную проблему или просто пройдет мимо вас. Вы не можете сказать заранее, будет ли это Судный день или просто День дурака.

Если ваш портфель не защищен от любой угрозы, вам придется поторопиться, чтобы защитить себя. Но это время окажется самым дорогим для приобретения защиты, поскольку другие участники рынка будут набавлять цену.

Неважно, что вам угрожает: банковский кризис, вызванный слухами о том, что иностранные правительства откажутся от своих долгов, или введение валютного контроля, или дефляционный коллапс и падение фондового рынка, или регулирование заработной платы и цен и подавление инфляции, или что-либо еще. Когда угроза появится, вы сможете защитить портфель только путем покупки определенных активов с премией к цене и продажи других активов с дисконтом.

А когда угроза минует, защитные активы упадут в цене, а проданные с дисконтом активы вновь вырастут.

Даже если расходы не важны для вас, возможно, вы не сможете достаточно быстро среагировать для обеспечения защиты портфеля. Кризис может грянуть за одну ночь, за выходные, когда вы отдыхаете или заняты другими делами. Или он может развиваться настолько медленно, что вы не будете принимать его всерьез, пока не окажется слишком поздно. Или правительство может внезапно принять законы, мешающие вам защитить портфель.

Вы можете быть спокойны лишь в том случае, если вы готовы заранее и готовы на постоянной основе.

Постоянная защита окажется дорогой и громоздкой, если она не организована должным образом. Однако при разумном подходе она может стать частью программы долгосрочной прибыли, а не расходов.

ДИВЕРСИФИКАЦИЯ

Первый шаг в создании Постоянного Портфеля – допустить все возможности. Это означает реальную диверсификацию.

Инвесторы в фондовый рынок под диверсификацией обычно понимают покупку двадцати разных акций, либо покупку нескольких «защитных» акций вместе с акциями роста, или, возможно, облигации наряду с акциями, или что-то более сложное, включая некоторые конвертируемые облигации.

Но все это не более чем пародия на диверсификацию. Она защитит вас лишь от отдельных проблем отдельных эмитентов. Большинство инвестиций преследуют лишь одну цель, не обеспечивая защиту от инфляции или рецессии. И независимо от того, насколько диверсификация эффективна, она стремится свести на нет рост основных инвестиций и усреднить портфель.

Диверсификация должна выйти за рамки традиционных инвестиций, чтобы справиться со всем, что возможно в будущем. А портфель должен быть устроен так, чтобы в любом случае в итоге получить прибыль, как бы не сложилась ситуация в будущем.

Защита

Тщательная диверсификация требует значительных вложений в четыре инвестиционные категории, каждая из которых отвечает за надежность в определенных экономических условиях. Вот эти четыре категории:

- Обыкновенные акции – для получения прибыли в периоды всеобщего процветания и/или снижения инфляции;

- Золото – для получения прибыли в период роста инфляции, а также в течение периода инфляции, чтобы извлечь выгоды из других видов проблем;

- Облигации – для получения прибыли в периоды падения процентных ставок, например, когда инфляция снижается и особенно на поздних стадиях дефляции;

- Денежные средства – чтобы обеспечить стабильность, когда никакие инвестиции не идут хорошо, и чтобы обеспечить рост покупательной способности в периоды дефляции.

Каждая из этих инвестиций является краеугольной для Постоянного Портфеля, поскольку каждый элемент имеет ясную и прочную связь с определенными экономическими условиями.

Требуется волатильность

Диверсификация – это не значит купить немного этого актива, и немного того. Вы можете с легкостью купить слишком много неудачников и слишком мало победителей.

Так или иначе, вы должны быть уверены, что победители выиграют больше, чем потеряют неудачники, не зная заранее, какой актив окажется в какой категории. Главное — для каждой инвестиционной категории выбрать активы, которые характеризуются высокой волатильностью. Это инвестиции, цена которых будет сильно двигаться вверх или вниз при изменении условий.

В течение многих лет, победители, скорее всего, вырастут в цене на несколько сотен процентов, но даже наихудший из активов не может потерять более 100% своей стартовой стоимости. С набором волатильных активов, каждый из которых куплен за денежные средства, выигрыш от одного победителя может перевесить потери по множеству проигравших, принося чистую прибыль по портфелю в целом.

Например, в 1970-х цена золота в постоянном портфеле удваивалась вновь и вновь, намного превысив потери от 30% до 50% для акций и облигаций портфеля.

Ранее мы разобрали пример инвестора, который держал только 20% своего портфеля в золоте на протяжении 1970-х годов. Его портфелю удалось обгонять инфляцию на протяжении инфляционного десятилетия даже несмотря на то, что часть портфеля, состоящая из акций, потеряла четверть изначальной стоимости.

А затем, хотя он по-прежнему держал 20% портфеля в золоте, он смог получить прибыль от бычьего рынка акций в 1980-е годы.

Акции и золото не мешают друг другу — они дополняют друг друга. Инвестор с Постоянным Портфелем смог получить прибыль в двух очень разных экономических ситуациях, не изменяя структуру портфеля, и не угадывая, когда и как изменятся обстоятельства.

Перспективы

Волатильность наиболее эффективно работает на протяжении долгосрочных периодов.

На коротких периодах цена активов может слегка колебаться вверх или вниз – или даже колебаться вверх и вниз сильно. Но потенциальный выигрыш не сможет перекрыть потенциальные потери, поскольку вряд ли найдутся такие инвестиции, которые вырастут более чем на 100% всего за несколько месяцев.

Однако в течение более длительных периодов волатильные активы имеют возможность вырасти очень сильно, притом, что потенциальные потери ограничены 100%, если активы приобретены «на свои». Например, на длительном бычьем рынке акции могут удвоиться и утроиться в цене, однако они вряд ли потеряют более половины стоимости на медвежьем рынке.

То же самое касается и золота. В период 1972 — 1974 гг. цена золота взлетела на 450%, а затем упала на 50% в течение следующих двух лет, затем выросла на 700% в период 1976 — 1980 гг., а затем рухнула на 65% в следующие пяти лет.

Прибыли были огромны, однако потенциальные потери для инвестора, входящего на рынок в любой конкретный момент времени, не могли превысить 100%.

Два актива, находящиеся в портфеле в течение определенного периода времени, если они достаточно волатильны и имеют отрицательную корреляцию, могут генерировать чистую прибыль. Один актив может падать в цене, но увеличение стоимости другого актива, вероятно, компенсирует эту потерю и добавит прибыль по портфелю в целом.

ВЫБОР ИНВЕСТИЦИЙ

Акции, золото и облигации, приобретенные совместно, могут приносить прибыль, а, следовательно, и защиту, в большинстве экономических ситуаций. Но важно использовать каждый актив таким образом, чтобы он показал обеспечил максимальную волатильность.

Золото

Золото — предпочтительный выбор для защиты от инфляции, поскольку этот актив сам по себе обеспечивает вам волатильность, в которой вы нуждаетесь.

В течение периода бурной инфляции 1970-х золото выросло в цене более чем в 20 раз. В следующем инфляционном периоде его рост может оказаться существенно ниже – но небольшая часть портфеля в золоте по-прежнему будет обеспечивать значительную защиту от просадки портфеля.

Вам придется дорого заплатить, чтобы получить подобную антиинфляционную защиту любым другим способом. Например, использование товарных активов в качестве инструмента защиты от инфляции потребует гораздо большей доли вашего портфеля, поскольку ни одна группа товаров не является столь же волатильной или чувствительной к инфляции, как золото.

Потенциальная способность золота к спекулятивному росту позволит ему перекрыть потери, которые, возможно, понесут другие активы портфеля в периоды царства инфляции.

Связь между золотом, инфляцией и проблема в целом обсуждаются в Главе 25.

Облигации

Цена любых облигаций, как правило, растет в периоды общего падения процентных ставок. Однако потенциал роста конкретной облигации зависит от нескольких характеристик облигации, самой важной из которых является срок до погашения.

Чем дольше срок до погашения, тем больше изменение общих процентных ставок влияет на цену облигации. Высококачественные облигации со сроком 25 — 30 лет до погашения гораздо более чувствительны к изменениям процентных ставок, чем облигации со сроком лишь 5 — 10 лет до погашения. Из-за этой волатильности долгосрочные облигации гораздо больше подходят для включения в состав Постоянного Портфеля.

Важной функцией облигаций является защита портфеля в случае дефляции — когда как акция, так и золоту, возможно, придется нелегко. Для обеспечения такой защиты облигации должны быть абсолютно защищены от дефолта. Это означает, что для включения в состав портфеля следует рассматривать только Казначейские облигации США.

Выбор облигаций обсуждается в Главе 28.

Акции

Выбор акций фондового рынка — немного сложнее.

Покупка акций, представляющих Промышленный индекс Доу-Джонса напоминает покупку группы товарных активов в качестве инструмента защиты от инфляции. Ваши акции будут изменяться в стоимости только вместе с общими движениями рынка. Как и в случае с золотом, вам нужны такие инвестиции на рынке акций, которые обеспечат сильные изменения в стоимости, даже составляя малую часть портфеля.

Наиболее подходящими классами акций для Постоянного Портфеля являются:

- Акции, которые обычно обладают высокой волатильностью, которые обычно изменяются в цене сильнее, чем рынок в целом.

- Взаимные фонды, инвестирующие в волатильные акции.

- Варранты — которые, по сути, являются долгосрочными опционами, и, таким образом, очень волатильны.

Они обсуждаются далее в Главе 26.

Денежные средства

Акции, облигации и золото, вместе взятые, обеспечат защиту и потенциал прибыли для большинства экономических условий, но не для всех.

Иногда никакие активы не растут в цене, как это было с конца 1980 г. до лета 1982 г., и снова с середины 1983 г. до середины 1984 г.

В такие периоды ни один портфель не растет, поскольку ни один из его компонентов не растет в цене. А если какой-либо из компонентов падает в цене, то теряет в цене весь портфель.

Денежные средства помогают смягчить такие потрясения Постоянному Портфелю, повышая стабильность портфеля. И если денежные средства приносят доход, то этот доход может компенсировать часть ущерба от падения стоимости других активов.

Денежные средства также обеспечивают дополнительную защиту от дефляции, поскольку доллары становятся более ценными при падении общего уровня цен.

Казначейские векселя являются лучшим средством для хранения денежных средств. Они приносят доход и практически свободны от кредитного риска. Чтобы получить более высокую доходность, чем по казначейским векселям, вам придется оценивать кредитный риск других инвестиций, и вам придется контролировать эти активы, чтобы убедиться, что риск не растет. Это противоречило бы идее портфеля, который всегда безопасен, который вы можете настроить однажды, и больше не возвращаться к этому вопросу.

Фонд денежного рынка, инвестирующий только в Казначейские ценные бумаги, является приемлемой заменой Казначейских векселей.

Мы обсудим эту часть портфеля далее, в Главе 27.

БАЛАНС И БЕЗОПАСНОСТЬ

Волатильные акции, долгосрочные Казначейские облигации, золото и Казначейские векселя объединяются для обеспечения баланса и безопасности.

За исключением Казначейских векселей, каждый актив может вырасти более чем на 100% в течение определенного периода времени, тогда как снижение стоимости любых активов ограничено 100%. Таким образом, Постоянный Портфель, состоящий из этих инвестиций, имеет естественную тенденцию к увеличению стоимости. И эта восходящая тенденция дополняется процентами по Казначейским векселям и облигациям.

Благодаря этой тенденции к росту мы можем ожидать, что в любое время одного актива, растущего в стоимости, должно быть достаточно, чтобы вывести весь портфель в плюс, даже если стоимость других инвестиций стагнирует или падает.

Прошлое ничего не может сказать нам о том, что произойдет в будущем. Но оно может показать нам, опровергала ли история то, что мы считаем общим правилом.

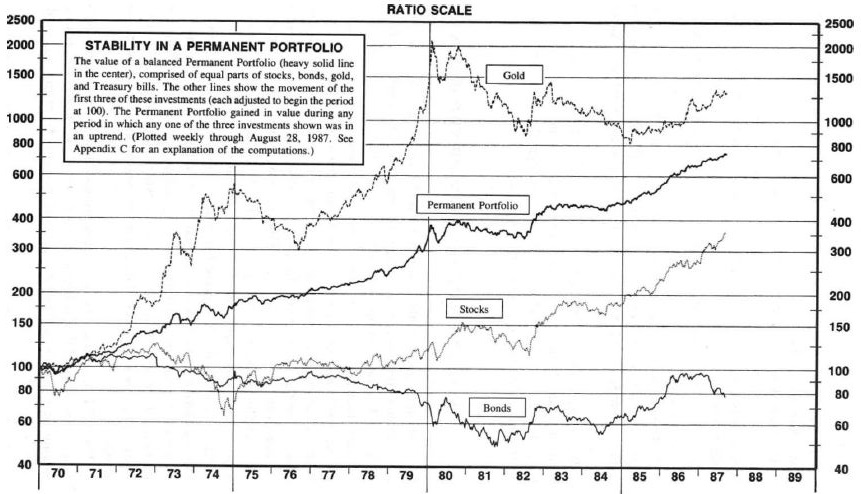

График ниже показывает результаты за период 1970 — 1987 гг. для простого, гипотетического Постоянного Портфеля, который инвестировал по 25% своего капитала в каждый из четырех основных активов — акции, долгосрочные Казначейские облигации, золотые слитки, а также Казначейские векселя.

На графике также отдельно показано поведение рынка акций (в виде New York Stock Exchange Composite Index), облигаций (представленных 20-летними Казначейскими облигациями), а также золота. Во время любого периода, в котором как минимум один из этих трех активов показывал заметный рост, общий портфель увеличивался в стоимости.

Поскольку стоимость активов изменялась разнонаправленно, ситуация, когда ни один из активов не показывал прирост, была редкой. Исключение составили лишь короткие периоды в течение 1974 и 1980 гг., а также большие снижения с конца 1980 до середины 1982 гг. и с 1983 по середины 1984 гг.

Самый поразительный результат, представленный на графике – это стабильность роста портфеля, редко резкого, но неумолимо стремящегося вверх. Очевидно, что диверсификация не нейтрализовала портфель: даже когда один или более из активов падал в цене, портфель продолжал приносить прибыль.

Прирост стоимости портфеля за 17-летний период составил 639%, что соответствует ежегодному росту на 12,0%.

Рост стоимости портфеля примечателен, если учесть, что:

- Портфель не требует практически никакого внимания со стороны его владельца. Не делалось никаких попыток предсказать будущее, никаких спекулятивных решений не принималось — в них не было нужды.

- В эти 17 лет вошли периоды, которые были особенно бурными для экономики.

- Портфель не претерпел каких-либо резких потерь в течение 17 лет. Наибольшая просадка от максимума до минимума составила 15%. Самый длинный период без прибыли (самый долгий промежуток от одного пика стоимости до следующего) составил ровно 2 года.

Для сравнения: акции претерпели снижение стоимости на 51%, не вернувшись на новые максимумы в течение 7 лет. Облигации падали на 57%, а золото — на 61%. В 1987 г. облигациям еще предстоит отвоевать высоты, достигнутые в 1971 г., а золото все еще ниже максимума 1980 г.

ЭВОЛЮЦИЯ ПОСТОЯННОГО ПОРТФЕЛЯ

В дополнение к гипотетическому портфелю, показанному на графике, фактический опыт последних 10 лет дает дополнительные свидетельства качества Постоянного Портфеля.

Я ввел понятие Постоянного Портфеля в моем информационном бюллетене в конце 1977 г. и в моей книге «New Profits from the Monetary Crisis» осенью 1978 г. Несмотря на то, что основная концепция осталась неизменной, она была значительно усовершенствована с учетом книги «Inflation-Proofing Your Investments», написанной совместно с Терри Коксоном, и опубликованной в марте 1981 г., а затем концепция получила дальнейшее развитие в моем бюллетене в статье в сентябре 1981 г.

В настоящее время здесь внесены дополнительные уточнения. Во время первых выступлений в 1977 и 1978 гг., я полагал, что в будущем будет доминировать инфляция, и, соответственно, рассматривал примеры портфелей с большими долями драгоценных металлов. Инвестициям в другие направления отводились лишь вспомогательные роли, чтобы обеспечить возможность того, что мои ожидания окажутся ошибочны.

Презентация, созданная в 1981 г., была гораздо более сбалансированной, поскольку предупреждала читателя, что инфляция не будет вечной. На выбор было предложено пять образцов портфелей, в зависимости от того, какую важную роль они играют в вашей жизни. Мы обсудим их в Части III.

Презентация, созданная в 1981 г., была гораздо более сбалансированной, поскольку предупреждала читателя, что инфляция не будет вечной. На выбор было предложено пять образцов портфелей, каждый из которых был нацелен на один из возможных вариантов будущей инфляции: (1) сохранение уровня инфляции, (2) продолжение роста инфляции, (3) галопирующая инфляция, (4) дефляция, или (5) мягкая посадка (постепенное снижение инфляции).

Каждый портфель был полностью застрахован от возможности того, что ожидание, на котором он основывался, было неверным. Шестой образец портфеля был обозначен как «неопределенный» — для тех, у кого не было твердого мнения о направлении инфляции.

За 10 лет с тех пор, как я впервые представил Постоянный Портфель, мой подход неуклонно смещался в сторону большего баланса. И хотя все предложенные ранее образцы портфелей хорошо зарекомендовали себя, сейчас я не вижу никаких причин для смещения Постоянного Портфеля в какую-то определенную сторону.

Результаты

Все результаты до сих пор подтверждают, что сбалансированный портфель будет хорошо работать в любых экономических условиях.

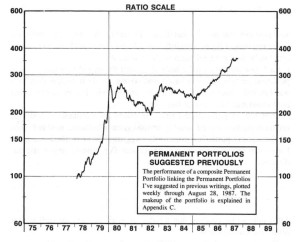

На следующем графике показаны результаты Постоянного Портфеля, который следовал рекомендациям, данным мною — сначала в моей статье 1977 г., затем по усредненным образцам портфелей в моей книге 1978 г., а затем по усредненным образцам портфелей из книги 1981 г. (Результаты для портфелей, предложенных в статье 1981 г., были почти идентичны результатам для книги 1981 г.).

Содержимое всех портфелей, их результатов и подробностей о вычислении результатов приведены в Приложении C.

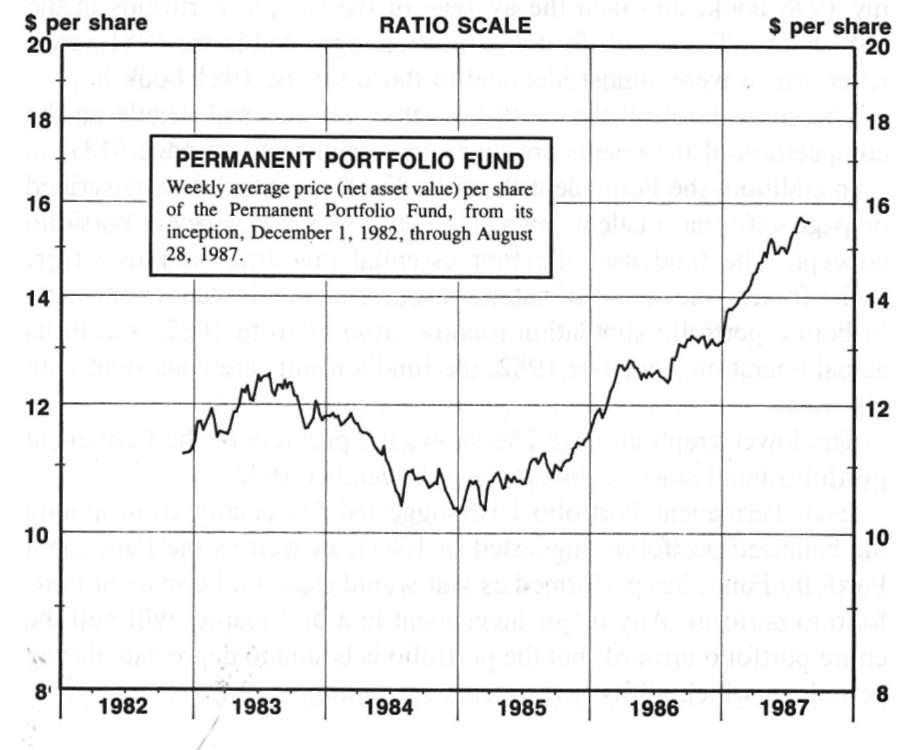

Кроме того, Фонд Постоянного Портфеля (взаимный фонд, описанный ранее) осуществил свое собственное применение концепции Постоянного Портфеля. Фонд использовал четыре основные инвестиции, а также серебро, швейцарские франки, акции компаний, занимающихся природными ресурсами и недвижимость.

Как на модели портфеля с 1970 по 1982 гг., так и в его фактической работе с конца 1982 г., результаты фонда соответствуют моим собственным.

Следующий график показывает результат работы Фонда Постоянного Портфеля с момента его создания в декабре 1982 г.

Каждый из Постоянных Портфелей, которые я предложил (особенно из числа сбалансированных портфелей, предложенных в 1981 г.), а также Фонд Постоянного Портфеля, вели себя так, как и следовало ожидать от Постоянного Портфеля. Любые крупные инвестиции на бычьем рынке будут тянуть весь портфель вверх, но портфель будет обесцениваться в периоды, когда все его инвестиции падают.

Простота

Наряду с растущим уважением к балансу, мое мышление эволюционировало в сторону большей простоты. В 1981 г. мне казалось важным диверсифицироваться как можно сильнее. Поэтому я предложил серебро, швейцарские франки и недвижимость в дополнение к золоту в качестве защиты от инфляции.

Однако, ни одна из этих инвестиций не является в чистом виде защитой от инфляции, какой является золото, и ни одна из них не обладает такой волатильностью, как у золота. Кроме того, у них нет дополнительного преимущества в виде позитивного реагирования на неэкономические кризисы во время инфляционных периодов. Однако вы, возможно, захотите рассмотреть их для Постоянного Портфеля – этот вопрос мы рассмотрим в Главах 25, 29 и 30.

Сейчас я считаю, что важнее всего иметь портфель, в котором доминируют четыре основных инвестиций: золото, акции, долгосрочные Казначейские облигации и Казначейские векселя.

Поэтому я бы начал процесс создания Постоянного Портфеля, предположив, по крайней мере, временно, что портфель будет разделен следующим образом:

- Инвестиции на рынке акций: 25%

- Долгосрочные Казначейские облигации: 25%

- Золото: 25%

- Казначейские векселя: 25%

Я думаю, что также полезно иметь некоторое количество наличных и серебряных монет в качестве дополнительной защиты от таких вещей, как гиперинфляция, закрытие банков и других экстремальных явлений. Вероятно, достаточная сумма составит менее 5% от общего портфеля.

Дополнения

Вы также можете владеть недвижимостью или бизнесом, которые необходимо учитывать. И вы можете принять решение добавить иностранную валюту, зарубежные акции, серебро, или другие долгосрочные инвестиции.

Эти инвестиции не так важны для Постоянного Портфеля, но они могут быть в него включены, чтобы обеспечить дополнительную диверсификацию, или потому, что они играют важную роль в вашей жизни. Мы обсудим их далее в Части III.

ГЕОГРАФИЧЕСКАЯ ДИВЕРСИФИКАЦИЯ

В дополнение к инвестиционной диверсификации, я считаю, что важна географическая диверсификация.

Владение некоторыми инвестициями за пределами США обеспечивает безопасную и простую защиту от чрезвычайных событий, которые могут произойти где угодно: конфискация золотых запасов правительством, валютный контроль, гражданские беспорядки, и даже войны.

Мой первый выбор – Швейцария, использование швейцарских банков для хранения части ваших активов. Швейцарские банки наиболее подходят для хранения золота, но не помешает иметь там также и некоторые другие активы, хотя бы в небольшом количестве.

СПОКОЙСТВИЕ ДУХА

Проверка Постоянного Портфеля заключается в том, обеспечивает ли он ваше спокойствие. Постоянный Портфель должен позволить вам смотреть вечерние новости или читать инвестиционные публикации, сохраняя безмятежность. Ни одно фактическое или потенциальное событие не должно беспокоить вас, поскольку вы будете знать, что ваш портфель от него защищен.

Когда вы читаете о «тревожных параллелях» между 1980-ми и 1920-ми годами, вам не нужно задаваться вопросом, не продать ли все ваши акции. Вы будете знать, что ваш Постоянный Портфель позаботится о вас даже в том случае, если 1989 г. вдруг окажется 1929 г.

Когда вы читаете, что уровень инфляции стремится к 20%, вам не нужно задаваться вопросом, не продать ли вам все ваши облигации. Вы будете знать, что рост золота в вашем Постоянном Портфеле намного перевесит любые убытки, понесенные облигациями в составе портфеля.

Когда вы читаете, что политики настаивают на борьбе с ужасным торговым дефицитом путем строительства стены вокруг США и введения валютного контроля, вам не придется чувствовать себя плохо. Вы будете знать, что у вас есть запасы золота за пределами США.

* * *

См. также:

Глава 1. «Самая тщательно скрываемая тайна инвестиционного мира»

Глава 17. «Как найти надежность и прибыль в нестабильном мире»

Другие записи:

Комментариев: 17 »

17 Responses to Как найти надежность и прибыль в нестабильном мире – Глава 18

Сергей, а не встречали ли Вы где-то более свежих данных по подобному портфелю (выходящих за рамки с 1970 по 1988 год)?

нашел сам с помощью Гугла https://seekingalpha.com/article/3206326-kiss-retirement-portfolio-harry-brownes-permanent-portfolio

https://seekingalpha.com/article/3206326-kiss-retirement-portfolio-harry-brownes-permanent-portfolio

Встречал, но ссылки навскидку не помню — надо гуглить. Этот портфель показывал вполне неплохие довольно стабильные результаты, но доходность была несколько ниже, чем у модельных портфелей, которые были предложены позже другими авторами. Главный минус этого портфеля, если смотреть с позиции сегодняшнего дня, зная историческую статистику по множеству стран (у Брауна ее в то время не было) — слишком низкая доля акций в портфеле (25%), для долгосрочных инвестиций она должна быть намного выше — от 50% и до 90%. С точки зрения долгосрочных инвестиций портфель Брауна слишком консервативен и имеет слишком высокие доли облигаций и золота (которое в 1970-е годы показало фантастический рост).

Вы рекомендуете долю акций 50% плюс с точки зрения доходности?

Но ведь в отрыве от риска (волатильности портфеля/максимальной просадки) это ни о чем не говорит.

Портфель из 90% акций США, в 2008-2009 годах дал бы просадку в 50%. Не каждый инвестор это выдержит.

Сравнивать портфели нужно по Шарпу или Кальмару.

Современные подходы к распределению активов рекомендуют выбирать доли активов в портфеле в зависимости от особенностей конкретного инвестора, его целей и ограничений, в том числе с учетом персональной устойчивости инвестора к риску.

Шарп или Кальмар пассивному инвестору без надобности как раз потому, что не учитывают, что «сравнивать портфели» надо не сами по себе, абстрактно, а оценивать, насколько эти портфели подходят конкретным инвесторам с конкретными особенностями в их конкретной ситуации.

Сергей, это очень спорное утверждение, что портфель нужно подгоняют под уникальные особенности инвестора.

Кстати, «уникальность» в медицини в целом и в психиатрии в частности, называют болезнью и всеми силами пытаются привести человека к «норме».

Согласен, есть сроки инвестирования, одному 25, другому 55, и загрузка риска должна быть разной. Но профиль риск/доходность портфеля всегда должен быть оптимальным. То есть, тот же Шарп максимальным.

Это никак не «спорное», а, напротив, бесспорное и общепринятое утверждение. В рамках концепции распределения активов, разумеется — другие подходы я сейчас не рассматриваю.

Не существует обезличенного «оптимального» профиля «риск-доходность» портфеля, поскольку даже любая кривая на границе эффективности портфеля из заранее известных (отобранных) активов представляет собой бесчисленное множество вариантов, где для каждого выбранного уровня риска существует максимальная доходность. И уровень приемлемого риска выбирается под конкретного инвестора (а вовсе не по Шарпу). Но, на самом деле, состав активов портфеля также выбирается под инвестора, поэтому вариантов еще больше. Т.е. «вообще оптимальных портфелей» — существует бесчисленное множество. В рамках распределения активов важно из этих «вообще оптимальных» портфелей выбрать те, которые наиболее подходят конкретному инвестору.

И коэффициенты Шарпа и т.п. к этому выбору никакого отношения не имеют.

Не думал, что придется отправлять Вас в Википедию, но истина дороже.

https://ru.wikipedia.org/wiki/%D0%9F%D0%BE%D1%80%D1%82%D1%84%D0%B5%D0%BB%D1%8C%D0%BD%D0%B0%D1%8F_%D1%82%D0%B5%D0%BE%D1%80%D0%B8%D1%8F_%D0%9C%D0%B0%D1%80%D0%BA%D0%BE%D0%B2%D0%B8%D1%86%D0%B0

Портфель Марковица минимального риска.

Шарп это и есть риск/доходность

Проблема в том, что Вы, похоже, просто не поняли что же там написано.

А там написано ровно то, о чем я Вам говорил: в основе анализа лежат два (!) критерия — риск и доходность, по которым менеджер выбирает портфели. Поэтому портфелей на границе эффективности — бесчисленное множество.

Портфели выбираются в зависимости от того, что для вас важнее — риск, доходность, или некое сочетание этих двух параметров. Можно искать портфель с минимальным риском — это один портфель. Можно искать портфель с максимальной доходностью — это другой портфель. Можно искать нечто среднее — это еще куча портфелей. Что именно нужно лично Вам — не знает никто. Это зависит от вашей устойчивости к риску и кучи других параметров.

И это только для портфеля из заранее выбранных активов — а их еще и выбрать до этого надо.

Вдобавок ко всему, Марковиц в варианте его диссертации 50-х годов — это вовсе не то, что сейчас используется на практике. Для практического использования теория Марковица в его изначальном варианте 50-х, увы, по ряду причин неприменима. Марковиц заложил фундамент, на котором строятся современные концепции распределения активов. Но они вовсе не сводятся только к идеям Марковица, с тех пор появилось еще множество условий и ограничений, которых в теоретических работах Марковица не было вовсе.

Это не граница эффективности, это список профилей риск/доходность для портфеля из двух активов А и Б. Если шаг изменения долей 1%, то мы получим 101 портфель.

Далее советник анализирует клиента: его цели, доходы, сроки. Как правило, люди хотят хорошо жить в старости, у них мало сбережений сейчас, им тяжело много откладывать, и не так уж много времени осталось.

Потому советник выбирает вариант с самой высокой доходностью под планкой риска. Если вообще возможности клиента позволяют попасть под эту планку.

Скажем, исходя их особенностей клиента, мы получили портфель со средней доходностью 7% при макс волатильности 20%. Портфель с такими историческими характеристиками можно получить из 2-10 и даже 100 ETF на классы активов. Но зачем усложнять?

Такие результаты может обеспечить комбинация из SPY+TLT. Хотя можно туда напихать 20 фондов из разных стран в разных валютах, больших и малый. Но в кризис, когда по портфель будет самая сильная просадка, всё это многообразие разделится на две категории: рисковые активы (почти все акции, облигации компаний и развивающихся стран, сырье) и защитные активы (облигации стран фондирования, сейчас это США, Япония, Швейцария).

Так зачем усложнять себе и клиенту жизнь?

Ответ у меня есть, и он может Вам не понравится. Уникальность клиента создает стабильный спрос на услуги советника. Есть вариант с самообразованием клиента, но большинство старше 30 совершенно не обучаемые.

> Это не граница эффективности, это список профилей риск/доходность для портфеля из двух активов А и Б.

Этот «список портфелей», построенный в виде кривой на плоскости риск-прибыль в профессиональной среде принято называть термином «efficient frontier» — граница эффективности. Если быть еще более точным, то не вся кривая, а лишь та ее часть, которая является выпуклой влево и вверх.

> Ответ у меня есть, и он может Вам не понравится. Уникальность клиента создает стабильный спрос на услуги советника.

Вы имеете право на любые версии, но этот ответ неправильный. Портфель SPY+TLT имеет свои серьезные риски, очень многим клиентам не подойдет, и рекомендовать его всем подряд — большая ошибка, дилетантство. Вместо того, чтобы разобраться с принципами формирования портфеля, Вы решили упростить себе жизнь и воспользоваться одним из самых примитивных вариантов, который как имеет очевидные незакрытые риски, так и банально не подойдет многим инвесторам. Ваше полное право — принять эти риски и сформировать такой портфель для себя лично. Однако, рекомендовать такое сочетание активов всем подряд — как минимум непрофессионально.

Было бы не плохо определить критерий профессиональности. Если это соотношение риск/доходность, то за 15 лет у портфеля SPY+TLT оно куда выше, чем у Лежебоки.

Для начала профессионал должен понимать, что никакие характеристики модельных портфелей (ни риск, ни доходность, ни риск/доходность) на отдельно взятом наугад промежутке времени не говорят вообще ни о чем.

Далее, если профессионал преподносит свои утверждения как факты, то ему стоило бы подкреплять это результатами расчетов. У меня, напротив, есть предположение, что американский вариант «лежебоки» (акции США + долгосрочные облигации США + золото) за последние 15 лет оказался бы лучше портфеля SPY+TLT сразу по всем параметрам: и по доходности, и по риску, и даже по Шарпу (хотя меня этот коэффициент никогда не интересовал). Мне лень считать, поэтому я напишу, что это мое предположение. Но я буду очень сильно удивлен, если Вы на цифрах сможете доказать мне обратное.

Наконец, профессионал понимает, что даже превосходство своих моделек над чужими на прошлых данных не дает никаких оснований предлагать свои любимые модельки всем подряд. Поэтому я не устаю подчеркивать, что «Портфель лежебоки» является модельным, НЕ является рекомендацией кому бы то ни было, а инвесторы должны формировать портфель с индивидуальными характеристиками под свои собственные нужды.

Стесняюсь спросить, а что такое SPY + TLT?

SPY — это видимо S&P500, а TLT вообще не пойму…

http://finviz.com/quote.ashx?t=TLT%2C

Спасибо.

А на пальцах?

Фонд долгосрочных (20+ лет) Казначейских облигаций США.