Источник: Vanguard’s Principles for Investing Success

Источник: Vanguard’s Principles for Investing Success

Перевод для AssetAllocation.ru

Введение и оглавление

Принцип 4: ДИСЦИПЛИНА

Придерживайтесь объективного восприятия и долгосрочной дисциплины

Инвестирование может вызывать сильные эмоции. Сталкиваясь с рыночными потрясениями, некоторые инвесторы могут принимать импульсивные решения, либо, наоборот, впадать в ступор, и быть не в состоянии реализовывать инвестиционную стратегию или балансировать портфель по мере необходимости. Дисциплина и объективное восприятие — те качества, которые могут помочь инвесторам продолжать придерживаться своих долгосрочных инвестиционных программ во время периодов неопределенности на рынке.

В этом разделе мы покажем преимущества дисциплинированного подхода к инвестициям и важность подавления эмоциональных импульсных порывов. Мы приведем доказательства того, что:

- Поддержка распределения активов путем периодической ребалансировки помогает управлять риском портфеля

- Спонтанные отклонения от такого распределения могут дорого обойтись

- Попытки предсказывать рынок редко бывают успешны

- Выбор победителей часто приводит в тупик

- Простое регулярное инвестирование все новых средств может оказаться удивительно мощным инструментом на пути к достижению инвестиционной цели

Все дело в дисциплине

Хотя решение о распределении активов является одним из краеугольных камней на пути к достижению цели, оно работает лишь в случае, если со временем твердо придерживаться распределения, несмотря на изменения рыночной среды. Периодическая ребалансировка необходима для того, чтобы приводить портфель в соответствие с распределением, предназначенным для достижения цели. В исследовании Vanguard 2010 года, Colleen Jaconetti, Francis Kinniry, и Yan Zilbering пришли к выводу, что для максимально широко диверсифицированных портфелей распределение активов необходимо проверять ежегодно или раз в полгода, а портфель необходимо ребалансировать, если он отклонился от целевого распределения более чем на 5 процентных пунктов.

Конечно, отклонения, возникающие в результате движений рынка, часто возвращают соотношение активов к целевому распределению. Однако, несоблюдение инвестиционной политики по причине рыночных колебаний может навредить процессу движения к цели. Рис. 14 показывает, как риск инвестора может непреднамеренно вырасти, если оставить портфель дрейфовать во время бычьего рынка.

На нем сравнивается доля акций в двух портфелях – один из которых не ребалансируется никогда, а другой ребалансируется дважды в год – вслед за изменениями рынка с начала 2003 года. Оба гипотетических портфеля начинаются с распределения 60% акций + 40% облигаций, однако, спустя четыре года доля акций в «дрейфующем» портфеле увеличивается до 75%. Такая доля акций может показаться привлекательной во время бычьего рынка, но к концу 2007 года портфель столкнулся бы со значительно большим риском просадки после начала финансового кризиса.

Рис. 14. Важность соблюдения дисциплины: отказ от ребалансировки может увеличить риски портфеля

Изменение доли акций в ребалансируемом портфеле и в «дрейфующем портфеле», февраль 2003 – декабрь 2013

Примечания: Начальное распределение активов для обоих портфелей: 42% акций США + 18% международных акций + 40% облигаций США. В ребалансируемом портфеле возврат к целевому распределению происходит в конце каждого июня и декабря. Доходность акций США — Dow Jones U.S. Total Stock Market Index в период по апрель 2005 г. и MSCI US Broad Market Index в дальнейшем; доходность международных акций — MSCI All Country World Index ex USA; доходность облигаций — Barclays U.S. Aggregate Bond Index.

Источник: Vanguard, с использованием данных, предоставленных Thomson Reuters Datastream.

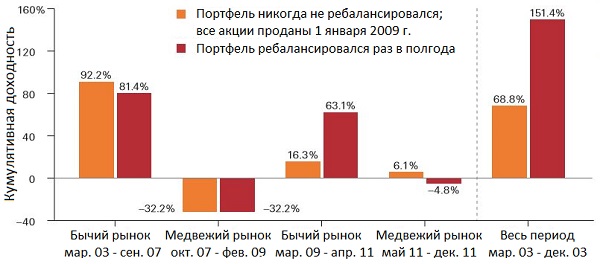

На Рис. 15 показано влияние бегства из распределения активов во время медвежьего рынка акций. В этом примере инвестор выходит из акций в конце декабря 2008 года. Портфель избегает дальнейшего снижения фондового рынка в январе и феврале 2009 года (акции упали еще 17% за эти два месяца), но он также упускает значительный бычий рынок, начавшийся в марте. Хотя это крайний случай, он отражает реальность для многих инвесторов: после того, как вы избавились от определенного класса активов, таких как акции, оказывается слишком легко по инерции отложить решение «вернуть все обратно».

Рис. 15. Важность соблюдения дисциплины: реакция на рыночную волатильность может поставить под угрозу доходность

Что если бы «дрейфующий» инвестор вышел из акций после падения 2008 г.?

Примечания: Начальное распределение активов для обоих портфелей: 42% акций США + 18% международных акций + 40% облигаций США. В ребалансируемом портфеле возврат к целевому распределению происходит в конце каждого июня и декабря. Доходность акций США — Dow Jones U.S. Total Stock Market Index в период по апрель 2005 г. и MSCI US Broad Market Index в дальнейшем. Доходность международных акций — MSCI All Country World Index ex USA, доходность облигаций — Barclays U.S. Aggregate Bond Index.

Источник: Vanguard, с использованием данных, предоставленных Thomson Reuters Datastream.

Понятно, что во время потерь и неопределенности медвежьего рынка акций, многие инвесторы сочтут нелогичным восстановление баланса за счет продажи активов, которые показали наилучшие результаты (обычно облигаций) и перемещения капитала в менее эффективные активы (такие как акции). Но история показывает, что худшее снижения рынков приводили к одним из самых лучших возможностей для покупки акций. Инвесторы, которые не ребалансируют свои портфели путем увеличения доли акций в эти трудные времена не только возможно, упускают, как следствие, доходность капитала, но также могут тормозить прогресс в достижении долгосрочных инвестиционных целей — целей, для которых их распределение активов изначально предназначалось.

Игнорируйте искушение изменить распределение

На волатильных рынках, с очень хорошо заметными победителями и проигравшими, еще один опасным соблазном является маркет-тайминг — выбор времени для операций на рынке. Соблазн маркет-тайминга — изменения распределения активов портфеля в ответ на краткосрочные изменения на рынке — очень велик. Люди крепки задним умом: анализ прошлых доходностей показывает, что, воспользовавшись изменениями на рынке можно было получить существенные преимущества. Однако, те возможности, которые очевидны в ретроспективе, редко видны в перспективе.

Действительно, исследования Vanguard показывают, что, хотя стратегия маркет-тайминга иногда может давать плоды, в среднем эти стратегии не способны последовательно приносить доходность, превышающую рыночные ориентиры (Stockton и Shtekhman, 2010). Vanguard не одинок в этом выводе. Эмпирические исследования, проведенные в научных учреждениях и финансовой среде, неоднократно показывали, что средний профессиональный инвестор постоянно терпит неудачу в попытках обыграть рынок. На Рис. 16 перечислены девять научных работ, пришедших к этому выводу, начиная с далекого 1966 года, когда J.L. Treynor и Kay Mazuy проанализировали 57 взаимных инвестиционных фондов и обнаружили, что лишь один из них продемонстрировал значительную способность опережать рынок.

Рис. 16. Жертвы маркет-тайминга

Эти группы, как было установлено научными исследованиями, в среднем, оказались не способны опередить рынок.

(Все исследования перечислены в списке литературы)

- Фонды распределения активов

- Becker и др., 1999

- Инвестиционные клубы

- Barber и Odean, 2000

- Пенсионные фонды

- Coggin и Hunter, 1983

- Инвестиционные бюллетени

- Graham и Harvey, 1996

- Взаимные фонды

- Chang и Lewellen, 1984

- Henriksson и Merton, 1981

- Kon, 1983

- Treynor и Mazuy, 1966

- Профессиональные спекулянты

- Chance и Helmer, 2001

Взгляните на результаты взаимных фондов начиная с 1997 г. на Рис. 17. Предположительно, большинство таких фондов находятся под управлением искушенных инвестиционных менеджеров, на стороне которых информация, инструменты, время и опыт. Вообще говоря, их общей целью является превзойти эталон в любой рыночной среде. Для этого управляющим разрешено инвестировать в любой класс или подкласс активов по своему выбору, в любое время. Рис. 17 показывает результаты этих «фондов с гибким распределением» начиная с 1997 года в течение пяти отдельных периодов – трех бычьих рынков и двух медвежьих рынков. Мы сравнили их с широким рыночным бенчмарком, состоящим из американских и неамериканских акций и облигаций США.

Рис. 17. Маркет-тайминг vs. рыночный бенчмарк на разных рынках

Результаты фондов с гибким распределением в сравнении с бенчмарком, состоящим из 60% акций и 40% облигаций, январь 1997 — декабрь 2013

Примечания: Сбалансированный бенчмарк состоит из MSCI US Broad Market Index (42%), MSCI All Country World Index ex USA (18%), и Barclay’s U.S. Aggregate Bond Index (40%). Фонды с гибким распределением определяются Morningstar как имеющие «в основном неограниченный мандат для инвестирования в различные типы активов».

Источник: Vanguard, с использованием данных Morningstar.

Два важных вывода можно сделать из этого анализа: (1) лишь в одном периоде большинство фондов с гибким распределением опередило сбалансированный бенчмарк; и (2) среди тех, кто в определенном периоде опередил рынок, менее половины оказались способны сохранить свой успех в следующем периоде. В чем здесь урок? Если маркет-тайминг сложен даже для профессиональных управляющих, со всеми их преимуществами, то инвесторам, не обладающим такими преимуществами, стоит дважды подумать, прежде чем изменять продуманный состав своего портфеля.

Как показали Рис. 16 и 17, провал стратегий маркет-тайминга не ограничивается лишь взаимными фондами. Инвестиционные бюллетени, пенсионные фонды, инвестиционные клубы и профессиональные спекулянты также оказались не способны демонстрировать стабильный успех. Почему успех столь трудно достижим? Главным образом, из-за неопределенности. На достаточно эффективных финансовых рынках краткосрочные колебания цен на активы близки к случайным. Кроме того, цены могут меняться скачкообразно, и стоимость ошибки при попытке угадывать движения рынка может оказаться катастрофической.

Игнорируйте искушение выбирать прошлогодних победителей

Еще одна проблема погони за доходностью состоит в самих инвестиционных управляющих. В течение многих лет ученые выясняли, можно ли по прошлым результатам предсказывать будущие показатели? Исследователи, начиная с Sharpe (1966) и Jensen (1968) нашли очень мало или вообще не нашли доказательств в пользу этого. Carhart (1997) сообщил об отсутствии доказательств сохранения способности фондов обгонять рынок с учетом корректировки на общие факторы риска Фамы-Френча (размер и стиль), а также на моментум. Совсем недавно, в 2010 году, 22-летнее исследование Фамы и Френча подтвердило, что с помощью активного управления инвестиционным фондом крайне сложно регулярно опережать бенчмарк.

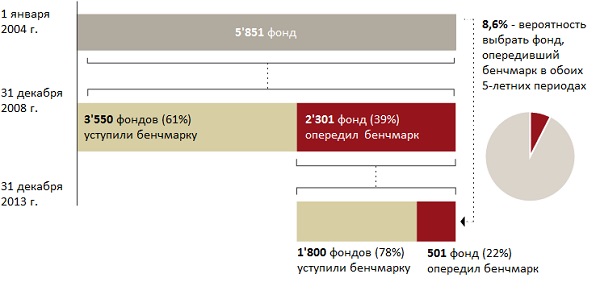

Рис. 18 показывает, почему проблематично использовать успех в прошлом для предсказания успеха в будущем. Период в десять лет, заканчивающийся декабрем 2013 г., был разделен на два пятилетних периода, на которых фонды были сгруппированы относительно того, были ли они лучше или хуже их целевого бенчмарка. В частности, лишь 39% фондов (2’301 из 5’851) сумели обыграть бенчмарки в первом периоде.

Но еще более красноречиво то, что произошло с победителями в следующие пять лет. Большинство инвесторов, выбравших один из этих фондов в начале 2008 г. ждало разочарование, поскольку лишь 501 фонд (22%) смогли опередить бенчмарк за второй пятилетний период.

Рис. 18. Лидеры среди фондов быстро меняются

Как фонды-победители 2008 г. падали в рэнкинге в следующие 5 лет

Примечание: Таблица составлена на основе рэнкинга всех активно управляемых фондов акций США, разбитых на 9 категорий стилей Morningstar. согласно их дополнительной прибыли сверх своего бенчмарка в течение 5 лет вплоть до 2008 года.

Источники: Vanguard и Morningstar.

Эта непоследовательность победителей также является причиной для отказа от управляющих, просто потому, что их результаты в прошлом могут привести разочарованиям в будущем. К примеру, авторы хорошо документированного исследования Amit Goyal и Sunil Wahal (2008) рассмотрели американские институциональные пенсионные фонды, в которых неэффективных управляющих заменили на управляющих, опережавших рынок. Результаты значительно отличались от ожидаемых. Авторы обнаружили, что управляющие, уволенные после прекращения действия договора, в действительности в ближайшие три года опередили управляющих, которых наняли, чтобы их заменить.

Маркет-тайминг и выбор победителей могут подорвать вашу доходность.

Ряд исследований уделяет внимание концептуальным проблемам маркет-тайминга. Некоторые изучают результаты профессиональных спекулянтов. Результаты неутешительны для сторонников маркет-тайминга. Но что говорит опыт типичного инвестора? Дает ли маркет-тайминг положительный или отрицательный эффект для групп в целом?

Мы можем косвенно ответить на этот вопрос, рассмотрев разницу между доходностью инвесторов и доходностью фондов. Рис. 19 показывает разницу между среднегодовой доходностью инвесторов, покупающих/продающих фонды, (доходность инвесторов) и доходностью фондов, в которые они вкладываются (доходность фондов) по десяти различным категориям фондов, начиная с 1 января 1999 г.

Рис. 19. Доходность инвесторов отстает от доходности фондов, 1999 – 2013

Когда инвесторы гонятся за доходностью, они чаще всего проигрывают

- Разница между среднегодовой доходностью инвесторов

и доходностью фондов по категориям фондов (% годовых):- Акции США — -0,35%

- Диверсифицированные акции развивающихся рынков — -0,35%

- Сбалансированные — -0,36%

- Зарубежные акции малой и средней капитализации — -0,99%

- Отраслевые акции — -1,11%

- Глобальная недвижимость — -1,16%

- Альтернативные инвестиции — -1,24%

- Высокодоходные облигации — -2,39%

- Товарные активы — -2,45%

- Облигации развивающихся рынков — -2,97%

Примечания: средняя разница рассчитана на основе данных Morningstar для доходности инвесторов и доходности фондов. Доходность инвесторов Morningstar™ предполагает, что изменение стоимости чистых активов фонда за определенный период времени складывается их доходности рынка и денежного потока инвесторов. Для расчета доходности инвестора, изменение стоимости чистых активов вычитается из доходности фонда, чтобы выделить сумму изменений, вызванную денежным потоком; с помощью этой модели рассчитываются ставки доходности, связывающие начальную и конечную стоимость чистых активов.

Источники: расчеты Morningstar и Vanguard. Данные охватывают период с 1 января 1999 г. по 31 декабря 2013 г.

Из этих данных вытекают два ключевых вывода. Во-первых, результаты инвесторов, как правило, отстают от результатов фондов, в которые они инвестируют, из-за денежных потоков, вызванных таймингом. Во-вторых, разница между сбалансированными фондами (в верхней части списка) и специализированными, волатильными фондами (в нижней части списка) оказалась значительной. Инвесторы в эти инструменты часто зарабатывают существенно меньше, чем сами фонды, отчасти потому, что многие инвестируют лишь после того, как фонд начинает выглядеть «горячим», и, таким образом, сами никогда не получат те выгоды, благодаря которым фонд заработал себе репутацию. Эти данные свидетельствуют, что в среднем маркет-тайминг потенциально опасен для долгосрочного инвестиционного успеха.

Соотношение экономия/расходы более важно, чем доходность рынка

Увеличение сбережений может оказать существенное влияние на накопление богатства (Bruno и Zilbering, 2011). Достижение любых целей зависит от следующих факторов: начального капитала, соотношения взносов в портфель или изъятий из портфеля с течением времени, распределения активов, и рыночных доходностей в течение срока до достижения цели. Поскольку будущая доходность рынка неизвестна и неуправляема, инвесторам следует сосредоточиться на факторах, находящихся в сфере их контроля, а именно на распределении активов и общем соотношении сумм взносов в портфель и изъятий из портфеля с течением времени.

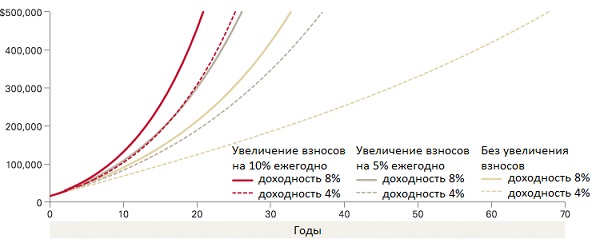

На Рис. 20 показан простой пример влияния увеличение нормы взносов в портфель на достижение цели. Предположим, что инвестор, цель которого — $500’000 долларов (в сегодняшних долларах с поправкой на инфляцию), инвестирует $10’000 в начале, и — в базовом случае — вкладывает $5,000 ежегодно (без поправки на инфляцию). Для примера показаны различные ставки рыночной доходности.

Рис. 20. Увеличение сбережений может значительно улучшить результаты

Сколько лет необходимо для достижения цели с помощью различных взносов и рыночных доходностей

Примечания: этот гипотетический пример не представляет собой доходности каких-либо реальных инвестиций. В основе расчетов лежит предположение о стартовом капитале $10’000, цели $500’000 долларов США, взносе в размере $5’000 в первый год, и годовой инфляции в 2%. Взносы не корректируются с учетом инфляции, однако, баланс портфеля и цель портфеля корректируются с учетом инфляции на каждый конец года.

Первоначальный вариант, состоящий из двух сценариев предполагает, что уровень взносов постоянен, а инвестор полагается на рынки для достижения своей цели. Простое увеличение взносов на 5% ежегодно ($5’250 во второй год, $5’512 в третий и т.д.) или на 10% ежегодно, значительно сокращает время, необходимое для достижения цели в $500’000. Обратите внимание, что получение доходности в 8% годовых при увеличении взносов на 5% ежегодно приводит практически к тому же результату, что и получение доходности в 4% годовых при повышении взносов на 10% ежегодно. В реальности же существенным различием в этих двух сценариях является их риск: инвестор, стремящийся к долгосрочной доходности инвестиций в 8% годовых, вероятно, будет вынужден брать на себя гораздо больший рыночный риск, чем тот, кто рассчитывает на 4%.

Это подтверждает мысль о том, что более высокая ставка взносов может быть более мощным и надежным источником накопления богатства, чем попытки получить более высокую доходность за счет увеличения рисков портфеля.

Ключевые выводы

Поскольку инвестирование вызывает эмоции, даже искушенным инвесторам следует взять на вооружение долгосрочную перспективу и дисциплинированный подход. Отказ от запланированной инвестиционной стратегии может дорого вам обойтись, исследования показывают, что многие из самых значительных препятствий являются следствием привычек поведения: отказ от ребалансировки, привлекательность попыток обыграть рынок, соблазн гнаться за доходностью.

Программа устойчивого сбережения намного более надежна, чем рынки. Регулярные взносы в инвестиционный портфель, и их увеличение с течением времени, могут оказать удивительно мощное влияние на долгосрочные результаты.

Другие записи:

Комментариев: 2 »

2 Responses to Принципы инвестиционного успеха Vanguard — 4. Дисциплина

Спасибо за отличную серию статей. Кратко и познавательно

Спасибо, Сергей! На 20 рисунке открыл для себя много нового, до этого как-то не задумывался.