Исследование Vanguard

Исследование Vanguard

Июль 2010 г.

Colleen M. Jaconetti, Francis M. Kinniry Jr., Yan Zilbering

Перевод для AssetAllocation.ru

Окончание. Начало здесь.

Стратегия №1: «Только по времени» («time-only»)

При использовании стратегии «только по времени» портфель ребалансируется каждый день, месяц, квартал или год и т.д. независимо от того, насколько много или мало распределение активов портфеля отклонилось от целевого. Как следует из названия стратегии, единственным параметром, принимаемым во внимание, является время. Определение частоты ребалансировки портфеля во многом зависит от устойчивости инвестора к риску, корреляций активов в портфеле и затрат, связанных с ребалансировкой.

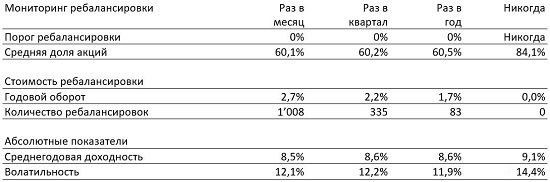

Данные на Рис. 6 сравнивают результаты для стратегии «Ребалансировка только по времени» с различной частотой: ежемесячно, ежеквартально, ежегодно и никогда. Использовано целевое распределение активов «60% акций / 40% облигаций», и период времени с 1926 по 2009 гг. Предполагается, что каждый портфель ребалансировался с заранее определенным интервалом, вне зависимости от величины отклонения от целевого распределения активов. Как показано на рисунке, портфель, ребалансируемый ежемесячно, имел среднюю долю акций 60,1% (и среднюю доходность 8,5%); аналогично, портфель, ребалансируемый ежегодно, имел среднюю долю акций 60,5% (и среднюю доходность 8,6%) — несущественное различие в отношении обоих показателей.

Рис. 6. Сравнение результатов ребалансировки портфелей по стратегии «Только по времени» с различной частотой, 1926 — 2009 г.

Примечания. Пример не отражает доходность конкретных инвестиций. Портфель «60% акций / 40% облигаций». Все доходности в номинальных долларах США. Без учета новых вложений и снятий. Дивидендные выплаты реинвестировались в акции; купонные платежи реинвестировались в облигации. Налоги не учтены. Вся статистика в годовом исчислении.

Тогда возникает вопрос: какая частота предпочтительнее? Ответ зависит в первую очередь от предпочтений инвесторов – порога отклонения от целевого распределения, которое удовлетворяет инвестора, а также расходов, которые инвестор готов нести. Количество ребалансировок при ежемесячной ребалансировке портфелей значительно выше, чем при ежегодной (1’008 против 83 соответственно), что привело бы к более высоким торговым издержкам для ежемесячной ребалансировки портфеля. Кроме того, портфель ребалансируемый ежеквартально, показал такую же среднегодовую прибыль, что и портфели, ребалансируемые ежегодно (+8,6%); однако портфель с ежеквартальной ребалансировкой имел значительно больше ребалансировок (335 против 83), стоимость которых, скорее всего, привела бы к снижению общей доходности портфеля.

Как было указано выше, хотя разница в результатах ребалансируемых портфелей с использованием этой стратегии незначительна, существует значительная разница между результатами портфелей, которые ребалансировались, и портфелем, который не ребалансировался никогда. Доля акций в портфеле на Рис. 6, который никогда не ребалансировался, выросла до среднего уровня около 84%. В этом случае портфель демонстрирует более высокий риск (стандартное отклонение 14,4% против 11,9% для портфеля с ежегодной ребалансировкой, 12,2% для портфеля с ежеквартальной ребалансировкой, и 12,1% для портфеля с ежемесячной ребалансировкой) и более высокую среднегодовую доходность (+9,1% для портфеля без ребалансировки против +8,5%, +8,6% и +8,6% для портфелей с ежемесячной, ежеквартальной и ежегодной ребалансировкой соответственно).

Стратегия №2: «Только по отклонению» («threshold-only»)

Вторая стратегия, «только по отклонению», игнорирует временной аспект ребалансировки. Следуя этой стратегии, инвесторы, ребалансируют портфель только в случае, когда распределение активов портфеля отклоняется от целевого распределения активов на заданный минимальный порог, например, 1%, 5% или 10%, вне зависимости от частоты. Ребалансировки могут быть частыми, как ежедневные, либо редкими, как раз в пять лет, в зависимости от показателей портфеля в сравнении с его целевым распределением активов.

Чтобы проанализировать результаты стратегии ребалансировки «только по отклонению» мы провели исторический анализ для пороговых значений отклонений для ребалансировки 1%, 5% и 10%, при условии ежедневного мониторинга. Если распределение гипотетического портфеля отклонялось выше порогового значения в любой день, то портфель ребалансировался обратно к целевому распределению. Из-за ограниченной доступности ежедневных данных (и, следовательно, отсутствия сопоставимости с другими цифрами в тексте настоящего документа) детали анализа вынесены в Приложение B (см. Рис. B-1, B-2, B-3, и B-4).

Опять же, в этой стратегии различия в средней доле акций в портфеле, среднегодовой доходности и волатильности могут не оправдать дополнительных затрат, связанных с порогом 0% (5’323 ребалансировки) в сравнении с порогом 10% (4 ребалансировки). Главный недостаток стратегии, основанной только на отклонении, заключается в том, что она требует ежедневного мониторинга, который инвесторы могут выполнять сами или платить за них советнику (что в конечном итоге снижает общий доход портфеля вследствие дополнительных затрат). Предпочтительная стратегия зависит прежде всего от предпочтений инвесторов.

Стратегия №3: «По времени и отклонению» («time-and-threshold»)

Последняя обсуждаемая стратегия, «по времени и отклонению», требует ребалансировки портфеля на регулярной основе (например, ежемесячно, ежеквартально или ежегодно), но лишь в том случае, если распределение активов портфеля отклонилось от целевого распределения активов на заранее оговоренный минимальный порог ребалансировки, такой как 1%, 5% или 10%. Если по состоянию на запланированную дату ребалансировки отклонение портфеля от целевого распределения активов окажется меньше заданного порога, портфель не будет ребалансироваться. Кроме того, если распределение активов портфеля отклоняется на минимальный порог или более на любом промежуточном временном интервале, в это время портфель также не будет ребалансироваться.

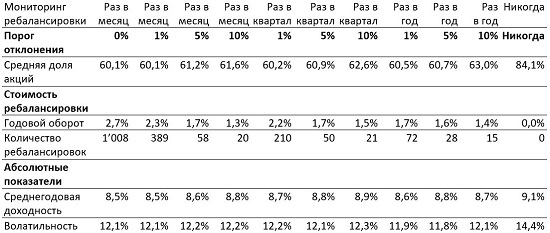

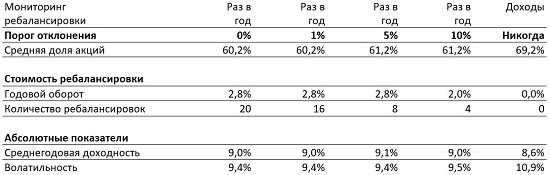

Чтобы проанализировать влияние стратегий ребалансировки «по времени и отклонению», мы провели исторический анализ эффективности нескольких гипотетических портфелей за период с 1926 по 2009 гг. На Рис. 7 приведены результаты для ежемесячных, ежеквартальных и ежегодных периодов мониторинга с помощью 1%, 5% и 10% минимальных порогов ребалансировки, а также результаты для портфеля, который никогда не ребалансировался. При использовании этой стратегии, к примеру, если мониторинг портфеля происходит ежемесячно с 1%-ным пороговым отклонением, он будет ребалансироваться, если его фактическое распределение активов будет отличаться от своего целевого распределения активов на 1% или более в дату ежемесячной ребалансировки.

Рис. 7. Сравнение результатов ребалансировки портфеля для стратегии «По времени и отклонению»: различные частоты и отклонения, 1926 – 2009 гг.

Примечания. Пример не отражает доходность конкретных инвестиций. Портфель «60% акций / 40% облигаций». Все доходности в номинальных долларах США. Без учета довложений и снятий. Дивидендные выплаты реинвестировались в акции; купонные платежи реинвестировались в облигации. Налоги не учтены. Вся статистика в годовом исчислении.

Мы сравнили характеристики риска и доходности, полученные при стратегии ребалансировки «по времени и отклонению» относительно целевого распределения активов «60% акций / 40% облигаций». Целевое распределение активов ребалансировалось ежемесячно вне зависимости от величины дрейфа распределения (минимальный порог ребалансировки — 0%). Если портфель ребалансировался чаще, то это происходило либо потому, что он чаще мониторился, либо потому, что он имел более жесткие пороги ребалансировки, более тщательно отслеживал целевое распределение активов. Однако разница в среднегодовой доходности и волатильности была относительно невелика.

Как видно на Рис. 7, стратегия ребалансировки с ежемесячным мониторингом и 1%-ным порогом отклонения, была более дорогостоящей (389 ребалансировок с годовым оборотом портфеля 2,3%), чем стратегия с ежегодным мониторингом и 10%-ным порогом отклонения (15 ребалансировок с годовым оборотом портфеля 1,4%).

Хотя эта модель подразумевает, что портфели, которые ребалансируются более часто, отслеживают целевое распределение активов более точно, она также предполагает, что стоимость ребалансировки может иметь верхние пределы оптимального количества ребалансировок. Транзакционные издержки и налоги снижают доходность портфеля, что потенциально разрушает выгоды от контроля за рисками некоторых стратегий ребалансировки. В нашей модели количество ребалансировок и годовой оборот были косвенными показателями издержек; фактические издержки зависят от уникальных транзакционных издержек портфеля и налогов.

Принимая во внимание разумные ожидания относительно моделей среднегодовой доходности и риска, мы пришли к выводу, что для большинства портфелей из фондов акций и облигаций с широкой диверсификацией мониторинг раз в год или раз в полгода с ребалансировкой с пороговым отклонением 5% обеспечивает разумный баланс между контролем рисков и минимизацией издержек.

Есть две важные оговорки к этому выводу. Во-первых, этот анализ предполагает, что в будущем можно ожидать, что поведение рынков акций и облигаций будет близко к историческим моделям, их среднегодовые доходности, волатильности и низкая корреляция доходностей сохранятся. Во-вторых, наш анализ предполагает, что портфель включает широко диверсифицированную группу ликвидных активов с доступными рыночными ценами.

Концентрированный или агрессивный активно управляемый портфель из акций и облигаций может отличаться от приведенных нами примеров. Такие портфели, как правило, более волатильны, чем широко диверсифицированные портфели акций и облигаций, и требуют более частой ребалансировки для поддержания контроля за рисками относительно целевого распределения активов.

Реализация стратегии ребалансировки

При воплощении этих теоретических основ ребалансировки на практике важно понимать два ограничения предложенной концепции в реальном мире. Во-первых, расхожее среди финансовых специалистов мнение утверждает, что предпочтения инвесторов могут быть менее точными, чем предполагается в теории. Целевое распределение активов инвесторов, как правило, является гибким в пределах от 5% до 10%, что указывает на то, что они обычно безразличны к небольшим отклонениям от риска или доходности. Во-вторых, некоторые затраты на ребалансировку – время, трудозатраты и влияние на рынок – трудно оценить количественно.

Такие расходы часто косвенно включаются в оплату за консультационные услуги или отражаются как торговые ограничения, что затрудняет прямое рассмотрение вопроса о стоимости ребалансировки. Несколько практических стратегий, обсуждаемых далее, нацелены на то, чтобы получить преимущества управления рисками, проиллюстрированные нашим исследованием, и свести к минимуму затраты на ребалансировку.

Ребалансировка с помощью денежных потоков портфеля. Ребалансировка портфеля с помощью дивидендов, купонных платежей, доходов от прироста капитала или новых взносов может помочь инвесторам осуществлять контроль над рисками и снижать затраты на ребалансировку. Как правило, инвесторы могут сделать это, аккумулируя поступающие денежные средства в фонде денежного рынка или на расчетном счете, а затем направляя эти потоки в наиболее недооцененные классы активов в рамках запланированной ребалансировки.

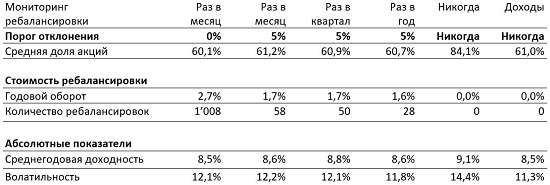

На Рис. 8 показано, как дивидендные выплаты и купонные платежи могут быть использованы для снижения потенциальных затрат на ребалансировку для нескольких гипотетических портфелей. Столбец «Доходы» показывает портфель «60% акций / 40% облигаций», который ребалансировался путем реинвестирования дивидендов и купонных платежей в класс активов с пониженным весом с 1926 по 2009 гг. Инвестор, который просто перенаправлял доход своего портфеля, получил бы большую часть преимуществ от управления рисками по сравнению с более трудозатратными стратегиями ребалансировки при гораздо меньших затратах.

Рис. 8. Влияние ребалансировки с помощью денежных потоков портфеля, 1926 – 2009 гг.

Примечания. Пример не отражает доходность конкретных инвестиций. Все доходности в номинальных долларах США. Без учета довложений и снятий. За исключением столбца «Доходы» дивидендные выплаты реинвестировались в акции; купонные платежи реинвестировались в облигации. В столбце «Доходы» показан портфель «60% акций / 40% облигаций», который ребалансировался путем инвестирования дивидендов и купонов в класс активов с пониженным весом. Налоги не учтены. Вся статистика в годовом исчислении.

Например, портфель, который контролировался ежемесячно и ребалансировался при 5%-ном пороговом отклонении, имел 58 ребалансировок при годовом обороте портфеля 1,7% (см. Рис. 8). Портфель, который был ребалансировался путем простого перенаправления доходов, не имел ребалансировок вообще при годовом обороте портфеля 0%. Для налогооблагаемых инвесторов эта стратегия также была весьма эффективной с точки зрения налогообложения. Различия в риске между различными стратегиями ребалансировки были очень скромными. Одно предостережение: высокий уровень дивидендов и процентных ставок в течение этого 84-летнего периода может оказаться недоступен в будущем. Эффективный подход, который не зависит от уровня дивидендной и купонной доходности, заключается в использовании взносов и изъятий средств для ребалансировки портфеля. Однако потенциальные налоговые последствия этих транзакций могут потребовать более индивидуальных стратегий ребалансировки.

Ребалансировка до целевого распределения активов или до некоторого промежуточного распределения активов. Наконец, решение о ребалансировке до целевого распределения активов, либо до некоего промежуточного распределения (не соответствующего целевому), в первую очередь зависит от типа затрат на ребалансировку. Если торговые издержки, в основном, являются фиксированными и не зависят от объема операций – например, затраты времени – ребалансировка до целевого распределения является оптимальной, поскольку она сокращает необходимость в дальнейших транзакциях. С другой стороны, если торговые издержки, в основном, пропорциональны объемам операций – например, комиссии или налоги – оптимальной будет ребалансировка до ближайшего минимального порога ребалансировки, что минимизирует объем транзакции. Если существуют оба типа издержек, оптимальной стратегией будет ребалансировка до некоторой промежуточной точки.

Заключение

Как не существует универсального оптимального распределения активов, так нет и универсальной оптимальной стратегии ребалансировки. Единственное явное преимущество в плане поддержания характеристик риска и доходности портфеля заключается в том, что ребалансируемый портфель более точно соответствует характеристиками целевого распределения активов, чем портфелем, который никогда не ребалансируется. Как показывает проведенный нами анализ, доходность, скорректированная с учетом риска, не имеет значительных отличий, независимо от того, проводилась ли ребалансировка портфеля ежемесячно, ежеквартально или ежегодно; однако количество ребалансировок и связанных с этим издержек значительно возрастает. В результате мы приходим к выводу, что стратегия ребалансировки, основанная на разумных частотах мониторинга (например, раз в год или раз в полгода) и разумных пороговых значениях отклонений от распределения (порядка 5%), скорее всего, обеспечит достаточный контроль над рисками относительно целевого распределения активов для большинства портфелей с широко диверсифицированным наполнением из акций и облигаций.

Приложение A. Основные данные о доходности для Рис. 3

Рис. A-1. Доходности акций после ребалансировок, 1926 – 2009 г.

Примечания: Портфель «60% акций / 40% облигаций» при ежегодной ребалансировке с порогом 5%. Все доходности в номинальных долларах США.

Рис. A-2. Доходности облигаций после ребалансировок, 1926 – 2009 г.

Примечания: Портфель «60% акций / 40% облигаций» при ежегодной ребалансировке с порогом 5%. Все доходности в номинальных долларах США.

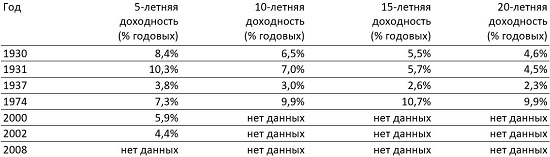

Приложение B. Анализ ребалансировки «Только по отклонению»

Чтобы проанализировать влияние стратегий ребалансировки «только по отклонению», мы провели исторический анализ для минимальных порогов ребалансировки 0%, 1%, 5% и 10%, при условии ежедневного мониторинга гипотетического портфеля «60% акций / 40% облигаций». Если распределение портфеля выходило за пороговое значение в любой день, портфель ребалансировался обратно к целевому распределению.

Как показано на Рис. B-1, портфель, который ежедневно ребалансировался без порогового значения в период с 1989 по 2009 гг., имел среднюю долю акций 60,0% (и среднегодовую доходность +8,9%), тогда как портфель, который ежедневно контролировался с пороговым значением 10% имел среднюю долю акций 62,2% (и среднюю доходность +9,0%).

Как уже было сказано, столь небольшие различия в средней доле акций, среднегодовой доходности и волатильности могут не оправдать дополнительных затрат, связанных с порогом 0% (5’323 ребалансировок) по сравнению с пороговым отклонением 10% (4 ребалансировки). Выбираемая стратегия зависит прежде всего от предпочтений инвесторов.

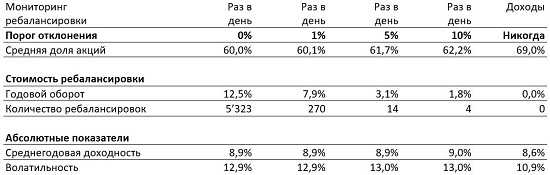

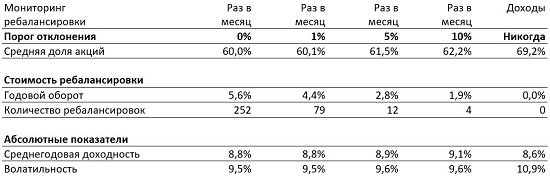

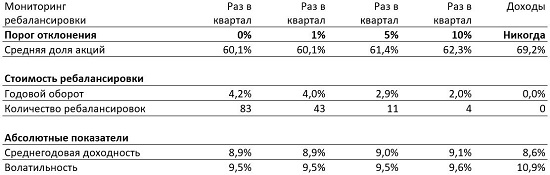

Рис. B-2, B-3 и B-4 приведены для сравнения и основаны на данных за период с 1989 по 2009 гг.

Рис. B-1. Сравнение результатов при ежедневном мониторинге для стратегии «Только по отклонению» при различных пороговых отклонениях, 1989 – 2009 гг.

Примечания. Пример не отражает доходность конкретных инвестиций. Портфель «60% акций / 40% облигаций». Все доходности в номинальных долларах США. Дивидендные выплаты реинвестировались в акции; купонные платежи реинвестировались в облигации. Налоги не учтены. Вся статистика в годовом исчислении.

Ограниченная доступность данных о ежедневной доходности

Важно отметить, что данные о среднегодовой доходности для портфеля «60% акций / 40% облигаций» на Рис. B-1, включающем данные о ежедневной доходности, выше, чем в других таблицах настоящей статьи, из-за того, что доходности на Рис. B-1 основаны на периоде с 1989 по 2009 гг., тогда как все остальные доходы в статье (за исключением случаев, где это указано) основаны на данных за период с 1926 по 2009 гг. Более короткий период времени обусловлен ограниченной доступностью надежных ежедневных данных. В приложении приведены сопоставимые таблицы со статистическими данными для ежемесячной, ежеквартальной и ежегодной ребалансировки в период с 1989 по 2009 гг. Эти таблицы добавлены для сравнения. Мы полагаем, что включение более длинных временных рядов дает более ценную информацию и включаем результаты за 1989 — 2009 гг. лишь из-за ограниченной доступности ежедневных данных.

Рис. B-2. Сравнение результатов при ежемесячном мониторинге для стратегии «Только по отклонению» при различных пороговых отклонениях, 1989 – 2009 гг.

Примечания. Пример не отражает доходность конкретных инвестиций. Портфель «60% акций / 40% облигаций». Все доходности в номинальных долларах США. Дивидендные выплаты реинвестировались в акции; купонные платежи реинвестировались в облигации. Налоги не учтены. Вся статистика в годовом исчислении.

Рис. B-3. Сравнение результатов при ежеквартальном мониторинге для стратегии «Только по отклонению» при различных пороговых отклонениях, 1989 – 2009 гг.

Примечания. Пример не отражает доходность конкретных инвестиций. Портфель «60% акций / 40% облигаций». Все доходности в номинальных долларах США. Дивидендные выплаты реинвестировались в акции; купонные платежи реинвестировались в облигации. Налоги не учтены. Вся статистика в годовом исчислении.

Рис. B-4. Сравнение результатов при ежегодном мониторинге для стратегии «Только по отклонению» при различных пороговых отклонениях, 1989 – 2009 гг.

Примечания. Пример не отражает доходность конкретных инвестиций. Портфель «60% акций / 40% облигаций». Все доходности в номинальных долларах США. Дивидендные выплаты реинвестировались в акции; купонные платежи реинвестировались в облигации. Налоги не учтены. Вся статистика в годовом исчислении.

Другие записи:

Комментариев: 5 »

5 Responses to Vanguard: Передовой опыт ребалансировки портфеля — 2

Интересно было бы еще проанализировать стратегию «По времени ИЛИ отклонению» с разной частотой и разными порогами ребалансировки. Вне сильных движений ребалансируем раз в год, а при таких сильных движениях как 2008-2009 годы или декабрь 2014 — смотрим на предмет превышения «порога ребалансировки» портфеля.

Сергей, опечатка в табл. на рис.6

Должно быть 14,4% вместо 114,4%

Спасибо за внимательность! Поправил.

Что в данном случае считается отклонением портфеля 60%/40% на 5%? Рост доли акций до 62,5%, 63% или 65%? И как использовать такой порог отклонения для портфеля из 5 активов с различными весами?

Хороший вопрос!

Рад, что люди не просто читают, но еще и думают.

В контексте данной статьи и рассматриваемого в ней распределения «60 акций / 40% облигаций», судя по цифрам в таблицах, «отклонением на 5%» авторы считают отклонение до «65% на 35%» или до «55% на 45%».

Как все это использовать для портфеля, где активов больше двух? На мой взгляд, ответ: никак. Они просто рассмотрели частный случай, не более того.

Более того, для портфеля из других двух активов (с другими доходностями, волатильностями, корреляциями), например для портфеля «российские акции + облигации» их рекомендация про пороговое отклонение в 5% уже вряд ли окажется оптимальной. А какая будет оптимальна? А никто не знает, для каждого портфеля — своя.

Так что правильной рекомендацией, на мой взгляд, будет банальная календарная ребалансировка раз в год или раз в полгода с выбором порогового отклонения «на глазок» (или с нулевым пороговым отклонением). Поскольку других действительно научно обоснованных критериев на этот счет все равно нет.