Шона Картер

Шона Картер

1 июня 2016 г.

Источник: Investopedia.com

Перевод: Алексей Старков, «Статьи о Бизнесе» для AssetAllocation.ru

Распределение ваших инвестиций между различными классами активов – базовая стратегия, помогающая минимизировать риск и потенциально увеличить прибыль. Рассматривайте ее как стратегию, противоположную стратегии «класть все яйца в одну корзину».

Первый шаг к пониманию оптимального распределения активов — определиться с его значением и целью, а затем более пристально взглянуть на то, как распределение может принести вам пользу, и на то, как достичь и поддерживать правильное сочетание активов.

Что такое распределение активов?

Распределение активов – стратегия разделения вашего инвестиционного портфеля между различными классами активов, такими как акции, облигации, и ценные бумаги денежного рынка. По сути, распределение активов является структурированным и эффективным методом диверсификации.

Ваши варианты выбора обычно лежат внутри трех классов – акции, облигации, активы денежного рынка. Внутри этих трех классов активов существуют подклассы (вариации в каждой категории). Некоторые подклассы и альтернативы включают в себя:

- Акции компаний крупной капитализации (Large-cap stocks) – Акции, размещенные крупными корпорациями с рыночной капитализацией свыше $10 млрд.

- Акции компаний средней капитализации (Mid-cap stocks) – Акции, выпущенные средними по величине корпорациями с рыночной капитализацией, как правило, от $2 до $10 млрд.

- Акции компаний малой капитализации (Small-cap stocks) – Акции, представляющие компании малого размера с рыночной капитализацией менее $2 млрд. Этот тип акций, как правило, подвержен самому высокому риску из-за низкой ликвидности.

- Международные ценные бумаги (International securities) – Активы, выпущенные иностранными компаниями и размещенные на зарубежных биржах. Международные ценные бумаги позволяют инвестору диверсифицировать капитал за пределами своей страны, но при этом они подвержены страновому риску – риску того, что страна окажется не способна выполнять свои финансовые обязательства.

- Развивающиеся рынки (Emerging markets) – Эта категория представлена ценными бумагами на финансовых рынках развивающихся стран. Хотя инвестиции в развивающиеся рынки развивающихся стран предлагают потенциально более высокую доходность, они также более рискованны из-за политической нестабильности, странового риска и низкой ликвидности.

- Ценные бумаги с фиксированной доходностью (Fixed-income securities) – класс активов представлен долговыми ценными бумагами, по которым держателю выплачивают определенную сумму процентов, периодически или в конце срока, а также возвращая основную стоимость при погашении ценной бумаги. Эти ценные бумаги, как правило, имеют более низкую волатильность, чем акции, и меньший риск, из-за стабильного дохода, который они обеспечивают. Обратите внимание, что, хотя эмитент и обязуется выплатить доход, существует риск дефолта. Ценные бумаги с фиксированной доходностью включают в себя корпоративные и государственные облигации.

- Денежный рынок (Money market) – Ценные бумаги денежного рынка – это долговые ценные бумаги, которые являются чрезвычайно ликвидными и имеют срок погашения менее одного года. Казначейские векселя представляют большую часть этого типа бумаг

- Инвестиционные трасты недвижимости (REITs) (Real-estate investment trusts) — Инвестиционные трасты недвижимости REITs торгуются аналогично акциям, за исключением того, что базовым активом является доля в пуле ипотечных закладных или прав собственности, а не доля в компании.

Максимизация доходности и минимизация риска

Главной целью распределения активов является минимизация уровня риска при определенном ожидаемом уровне доходности. Для этого вам необходимо знать о соотношении риск-доходность для каждого класса активов. Рисунок показывает соотношение между риском и потенциальной доходностью для некоторых основных классов активов.

Ось абсцисс – Риск % (Стандартное отклонение)

Ось ординат – Доходность %

Слева – направо:

- Денежный рынок или казначейские облигации имеют более низкий риск и более низкую доходность

- Корпоративные облигации с инвестиционным рейтингом

- «Голубые фишки» — акции крупной капитализации

- Акции средней капитализации

- Акции малых компаний имеют более высокий риск и более высокую потенциальную доходность

Акции имеют наивысшую потенциальную доходность, но и максимальный риск. С другой стороны, Казначейские векселя имеют наименьший риск, поскольку обеспечены государством, но при этом предлагают самую низкую потенциальную доходность.

Это и есть соотношение риск-доходность. Имейте в виду, что высокий риск больше подходит инвесторам, которые имеют высокую устойчивость к риску (могут мужественно переносить значительные колебания стоимости) и имеют более длительный временной горизонт, чтобы оправиться от потерь.

Это происходит потому, что, как утверждает соотношение риск-доходность, потенциальная доходность растет с увеличением риска; это важно при диверсификации с помощью распределения активов. Поскольку различные активы имеют различные риски и рыночные колебания, правильное распределение активов защищает весь ваш портфель от взлетов и падений отдельных классов активов.

Таким образом, пока часть вашего портфеля может содержать более волатильные ценные бумаги – выбранные вами из-за их потенциально более высокой доходности – другая часть вашего портфеля, состоящая из прочих активов, остается стабильной. Благодаря предлагаемой защите, распределение активов является ключом к максимизации прибыли при минимизации риска.

Определение выбора, правильного для вас

Поскольку каждый класс активов имеет различные уровни доходности и риска, инвесторы должны учитывать свою устойчивость к риску, инвестиционные цели, временной горизонт и доступный капитал в качестве предпосылок для своей композиции активов. Инвесторы с долгосрочным временным горизонтом и большими объемами инвестиций могут чувствовать себя более комфортно, инвестируя с высоким риском и высокой доходностью. Напротив, инвесторы с меньшими суммами и более коротким временным горизонтом будут чувствовать себя более комфортно при распределениях с низким риском и более низкой доходностью.

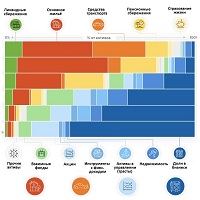

Чтобы облегчить клиентам процесс распределения активов, многие инвестиционные компании создают наборы модельных портфелей, каждый из которых состоит из разных пропорций классов активов. Эти портфели с различными пропорциями предназначены для инвесторов с определенным уровнем устойчивости к риску. В целом, эти модельные портфели находятся в диапазоне от консервативного до очень агрессивного:

Слева – направо:

- Низкий риск

- Консервативный

- Умеренно консервативный

- Умеренно агрессивный

- Агрессивный

- Очень агрессивный

- Высокий риск

Консервативные портфели

Консервативные модели портфелей, как правило, распределяют большую долю портфеля в ценные бумаги с низким риском, такие как активы с фиксированным доходом или бумаги денежного рынка. Основной целью консервативного портфеля является защита основного капитала вашего портфеля. Поэтому такие модели часто называют «портфелями сохранения капитала».

Даже если вы очень консервативны и предпочитаете полностью избегать рынка акций, некоторая доля капитала в акциях может помочь компенсировать инфляцию. Вы могли бы инвестировать часть капитала в высококачественные акции «голубых фишек» или в индексный фонд, поскольку ваша цель состоит не в том, чтобы обыграть рынок.

Консервативный портфель

- 70 — 75% — ценные бумаги с фиксированным доходом

- 15 — 20% — акции

- 5 — 15% — деньги и их эквиваленты

Умеренно консервативные портфели

Умеренно-консервативный портфель идеально подходит для тех, кто желает сохранить большую часть общей стоимости портфеля, но при этом готов брать на себя более высокие риски, чтобы защитить капитал от инфляции. Общая стратегия при данном уровне риска, называется стратегией «текущего дохода». При этом варианте вы выбираете ценные бумаги с высоким уровнем дивидендов или купонных выплат.

Умеренно консервативный портфель

- 55 — 60% — ценные бумаги с фиксированным доходом

- 35 — 40% — акции

- 5 — 10% — деньги и их эквиваленты

Умеренно агрессивные портфели

Умеренно агрессивные модельные портфели часто называют «сбалансированными портфелями», поскольку состав активов распределяется примерно поровну между ценными бумагами с фиксированным доходом и акциями, чтобы обеспечить баланс между ростом и доходом. Поскольку умеренно агрессивные портфели имеют более высокий уровень риска, чем консервативные портфели, эта стратегия лучше всего подходит инвесторам с более длительным горизонтом инвестирования (как правило, более 5 лет) и средним уровнем устойчивости к риску

Умеренно агрессивный портфель

- 50 — 55% — акции

- 35 — 40% — ценные бумаги с фиксированным доходом

- 5 — 10% — деньги и их эквиваленты

Агрессивные портфели

Агрессивные портфели состоят главным образом из акций, поэтому их стоимость может колебаться в широком диапазоне. Если у вас агрессивный портфель, вашей главной целью является рост капитала в долгосрочном периоде. Поэтому стратегию агрессивного портфеля часто называют стратегией «роста капитала». Чтобы обеспечить некоторую диверсификацию, инвесторы с агрессивными портфелями обычно добавляют в его состав определенную долю ценных бумаг с фиксированным доходом.

Агрессивный портфель

- 65 — 70% — акции

- 20 — 25% — ценные бумаги с фиксированным доходом

- 5 — 10% — деньги и их эквиваленты

Очень агрессивные портфели

Очень агрессивные портфели состоят почти полностью из акций. Таким образом, главной целью очень агрессивного портфеля является агрессивный рост капитала на долгосрочном временном горизонте. Поскольку этот портфель несет в себе значительный уровень риска, в краткосрочной перспективе стоимость портфеля будет изменяться в широких пределах.

Очень агрессивный портфель

- 80 — 100% — акции

- 0 — 10% — ценные бумаги с фиксированным доходом

- 0 — 10% — деньги и их эквиваленты

Приспособьте распределения под ваши нужды

Обратите внимание, что приведенные выше примеры модельных портфелей и соответствующих стратегий предлагают лишь широкие общие принципы. Вы можете изменять пропорции, чтобы удовлетворить ваши индивидуальные инвестиционные потребности. Насколько тонко вы сможете настроить приведенные выше модели, зависит от ваших будущих потребностей в капитале и от того, какого типа инвестором вы являетесь.

Например, если вы хотите заниматься исследованием компаний и посвящать время выбору отдельных акций, вы, вероятно, дополнительно разделите раздел акций вашего портфеля на подклассы акций. Поступая таким образом, вы можете достичь специфических значений параметров риск-доходность даже внутри одного из разделов вашего портфеля.

Кроме того, объем денежных средств и их эквивалентов или инструментов денежного рынка в вашем портфеле, будет зависеть от необходимого вам объема ликвидности и безопасности. Если вам нужны активы, от которых можно быстро избавиться, или вы хотели бы сохранить текущую стоимость вашего портфеля, вы могли бы рассмотреть вопрос о формировании большей части вашего инвестиционного портфеля из ценных бумаг денежного рынка или краткосрочных активов с фиксированным доходом. Инвесторы, не имеющие проблем с ликвидностью, и имеющие более высокую устойчивость к риску, держат лишь небольшую часть портфеля в таких инструментах.

Стратегии распределения активов

В то время как вы решаете задачу о распределении активов в своем портфеле, важно помнить о нескольких стратегиях распределения активов и их целях. Каждая из них предлагает особый подход, основанный на временном горизонте инвестора, целях и устойчивости к риску. В число наиболее распространенных стратегий распределения активов входят стратегическое, тактическое, основанное на постоянном взвешивании и системное.

Важность поддержания распределения вашего портфеля

После того как вы выбрали инвестиционную стратегию для вашего портфеля, важно периодически проверять состояние вашего портфеля, поскольку стоимость различных активов будет меняться. Это влияет на вес каждого класса активов, поэтому со временем портфель, изначально ориентированный, в основном, на один класс активов, может превратиться в ориентированный на другой. Например, если изначально у вас был умеренно консервативный портфель, стоимость доли акций может существенно вырасти в течение года, внезапно давая вам портфель с большой долей акций. Это сделает портфель больше похожим на портфель инвестора, придерживающегося стратегии сбалансированного портфеля, риск которого выше!

Для того, чтобы привести свой портфель обратно в исходное состояние, необходимо ребалансировать ваш портфель. Ребалансировка – это процесс продажи части вашего портфеля, которая значительно увеличилась в стоимости и использование этих средств для покупки дополнительного количества активов, которые снизились в цене или увеличилась в меньшей степени. Этот процесс также важен в случае, если ваша инвестиционная стратегия или устойчивость к риску изменились.

Резюме

Распределение активов является основополагающим принципом инвестирования, поскольку оно помогает инвесторам максимизировать прибыль при минимизации риска. Различные стратегии распределения активов, описанные выше, охватывают широкий спектр инвестиционных стилей, с различным уровнем устойчивости к риску, временными горизонтами и целями.

После того как вы выбрали подходящую стратегию распределения активов, не забудьте проводить периодическую проверку состояния вашего портфеля, чтобы убедиться в том, что вы придерживаетесь изначального распределения и все еще находитесь на пути к вашим долгосрочным инвестиционным целям.

Другие записи:

Комментариев: 13 »

13 Responses to Достижение оптимального распределения активов

Сергей, насколько я себе уяснил, Вы сторонник ежегодной ребалансировки портфеля. А что по поводу внеочередной, скажем, при резком изменении стоимости одного из активов, что приводит к разбалансировке портфеля выше определенного уровня? Нужно ли для себя определять этот уровень?

Я не думаю, что это обязательно НУЖНО делать (особенно начинающим инвесторам). Скорее, это МОЖНО делать опытным инвесторам в редких и действительно исключительных случаях, на свой страх и риск.

При этом критерии «резкости» изменения весьма расплывчаты и, как правило, будут определяться скорее интуитивно и на основе опыта, чем по каким-либо формальным критериям.

Почему игнорируется инвестиционное и накопительное страхование жизни?Это-же один из способов сохранения финансов и финансовой защиты СЕБЯ любимого, как основного АКТИВА.Я бы добавила в корзину-накопительное страхование жизни на сумму 3-х годового расхода семьи, а в инвестиционное страхование по направлению «Структурированный продукт с фиксированныи доходом»

Вероятно, потому, что описанное Вами с большой натяжкой можно отнести , собственно, к инвестициям. Тогда уж и вложение в образование детей тоже инвестиция своего рода. Еще более конкретно на Ваш вопрос отвечает статья Сергея Спирина: http://fintraining.livejournal.com/807350.html.

Мне кажется несколько слов пропущено:

1) Чтобы облегчить клиентам процесс распределения активов, многие инвестиционные _компании_ создают наборы модельных портфелей, каждый из которых состоит из разных пропорций классов активов

2)В то время как вы решаете _задачу_ о распределении активов в своем портфеле, важно помнить о нескольких стратегиях распределения активов и их целях

3)В число наиболее распространенных стратегий распределения активов входят стратегическое, тактическое, основанное _на_ постоянном взвешивании и системное.

Ivan Bykov: Спасибо! Поправил.

Про накопительное и инвестиционное страхование рекомендую почитаь следующие статьи:

Про накопительное страхование жизни

http://www.fintraining.ru/index.php?module=subjects&func=viewpage&pageid=517

Еще про накопительное страхование жизни

http://www.fintraining.ru/index.php?module=subjects&func=viewpage&pageid=518

Подмена понятий

http://fintraining.livejournal.com/247877.html

О грустном

http://fintraining.livejournal.com/251683.html

Что общего между азартными играми и страхованием?

http://fintraining.livejournal.com/281688.html

В очередной раз про накопительное страхование жизни

http://fintraining.livejournal.com/496004.html

Полезно читать не только статьи, но и комментарии к ним.

день добрый

управление долями — тема классная, постоянно читаю статьи на вашем сайте.

не могу найти ответ на вопрос — если кризис, когда я должен выйти из бумаг? неужели надо терпеть до дна кризисной просадки?

спасибо

Правильный вопрос приверженца портфельных инвестиций обычно звучит по-другому.

Например, так — если кризис, когда я должен докупить просевших бумаг? Неужели надо терпеть до дна кризисной просадки?

докупится на дне — это супер. понятно, что не понятно, когда дно, поэтому терпеть самого дна не получится.

но как-то переложится в долях в что-то непадающее — в золото или еще во что-нибудь. понятно, что не понятно, что кризис начался. но может быть, имеет смысл определить какие-то критерии, которые будут означать, что надо что-то делать?

я хочу сказать, что кризисные просадки восстанавливаются годами. например, ммвб отыграл 2008год только недавно. столько лет прошло….

Пассивный инвестор — он на то и пассивный, что на происходящие в экономике события не реагирует вообще никак.

И даже не наблюдает за ними.

Сергей, вы делите инвестиции на традиционные классы и подклассы: Stocks, Bonds or Large Cap Stocks, Small Cap Stocks. А что если у инвестора уже сформированы несколько другие классы. Например, известный фонд, состоящий из облигаций на 20% и акций на 70%, который дает приличные результаты в последние 10 лет. И с другой стороны, скажем, евробонды Сбербанка с погашением через 5 лет с хорошей доходностью к погашению. Можно ли такие классы активов рассматривать как элементы, подлежащие балансировке в портфеле?

Фонд, состоящий из разных инструментов — это не класс активов. Он может быть элементом активного управления портфелем, но не пассивного.