Джон Богл

Джон Богл

Отрывок из книги «Руководство разумного инвестора»

Притча о семье Готроксов, рассказанная в главе 1, иллюстрирует основной принцип инвестирования, сформулированный Уорреном Баффетом: “Большинство инвесторов в целом могут заработать не больше, чем зарабатывает в целом их бизнес”. Рассказывая о Berkshire Hathaway, открытой акционерной инвестиционной компании, которой он управляет сорок лет, Баффет говорит: “Когда цена на акции некоторое время держится на необычайно высоком или низком уровне, ограниченное число акционеров — покупатели или продавцы — получают единовременные выгоды за счет тех, с кем они совершают сделку. Но со временем совокупный доход, полученный акционерами Berkshire, обязательно должен прийти в соответствие с доходами компании”.

“Со временем совокупный доход, полученный акционерами, обязательно должен прийти в соответствие с доходами компании”.

Как часто инвесторы упускают из виду этот принцип! И это несмотря на то, что история, если только мы удосужимся изучить ее, совершенно явственно указывает на связь между доходами, полученными бизнесом в долгосрочном периоде (годовым дивидендным доходом и годовым ростом стоимости бизнеса) и совокупным доходом фондового рынка США. Вдумайтесь в это. Видите ли вы, что это все просто здравый смысл?

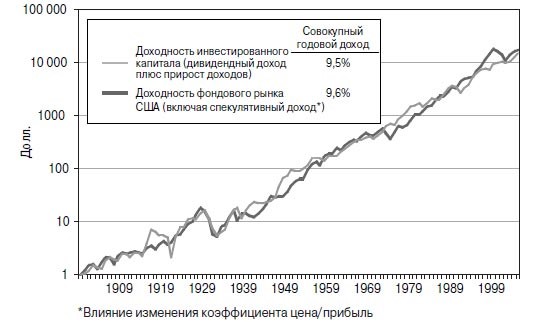

Вам нужны доказательства? Взгляните на рис. 2.1. Средняя совокупная годовая доходность акций в XX веке составила 9,6%, что практически равно доходности инвестированного капитала в размере 9,5% — 4,5% дивидендного дохода и 5% прироста доходов. Крошечную разницу в 0,1% дает то, что я называю спекулятивным доходом. Его рассматривают и как просто статистическую погрешность, и как свидетельство общего роста стоимости акций, готовности инвесторов платить больше за каждый доллар инвестиции в конце периода по сравнению с его началом.

За счет накопления сложных процентов эти доходы на 106 лет увеличились поистине ошеломляющим образом. Каждый доллар, инвестированный в 1900 году, при доходности инвестированного капитала в размере 9,5%, к концу 2005 году превратился в 15 062 долл. (1) Конечно, мало кому удается прожить 106 лет, но все равно, когда поколения сменяют друг друга, механизм действия сложных процентов творит на стоящие чудеса.

Как показано на рис. 2.1, с течением времени доходность инвестированного капитала переживает взлеты и падения. Особенным сильным был спад во времена Великой депрессии в начале 1930-х годов. Но если посмотреть на график в целом, то видно, что доходность неуклонно растет, а кратковременные спады едва заметны невооруженным глазом.

Рис. 2.1.

Инвестиционный и рыночный доход — рост стоимости доллара в период с 1900 по 2005 год

Доходность фондового рынка иногда резко возрастает (как в конце 1920-х, начале 1970-х и конце 1990-х годов) или снижается (как в середине 1940-х, конце 1970-х и в 2003 годах), но это ненадолго — словно повинуясь силе магнита, она всегда возвращается к среднему значению.

Сосредотачиваясь на краткосрочных колебаниях рынка, мы упускаем из виду общую картину. Мы игнорируем тот факт, что отклонение доходности инвестиций от долгосрочной нормы крайне редко вызвано экономикой инвестирования — приростом прибыли и дивидендного дохода корпораций. Подлинная причина краткосрочных колебаний доходности инвестиций связана с эмоциональным аспектом инвестирования.

Измерить этот эмоциональный аспект можно при помощи коэффициента цена/прибыль (2), показывающего, сколько инвесторы готовы заплатить за каждый доллар прибыли. С укреплением или ослаблением доверия инвесторов соответственно растет и снижается значение коэффициента цена/прибыль (3). Когда балом правит жадность, это значение держится на высоком уровне, когда преобладает надежда, — на среднем. Когда на рынке воцаряется страх, значение коэффициент цена/прибыль приобретает очень низкое значение. Таким образом, краткосрочные колебания экономики инвестирования, которая в долгосрочном периоде движется стабильно вверх, обусловлены прежде всего эмоциональным настроем инвесторов.

“Опасно… применять к будущему индуктивные рассуждения, основанные на прошлом опыте”.

Как видно из рис. 2.1, в то время как цены на акции нередко не соответствуют подлинной стоимости той или иной корпорации, в долгосрочном периоде побеждает реальность. Таким образом, несмотря на то, что инвесторы нередко считают прошлое прологом будущего, любая доходность фондового рынка в прошлые годы, включающая спекулятивный доход, представляет собой крайне ненадежное указание на то, чего можно ожидать в будущем. Чтобы понять, почему доходность в прошлом не позволяет предсказывать будущее, достаточно привести слова великого британского экономиста Джона Мейнарда Кейнса, написанные свыше 70 лет назад: “Опасно… применять к будущему индуктивные рассуждения, основанные на прошлом опыте, если невозможно определить четкие причины, по которым прошлый опыт был именно таким”.

Если же мы можем определить причины, по которым прошлый опыт был именно таким, то можно сделать обоснованные предположения относительно будущего. Кейнс помог нам решить эту задачу, отметив, что долгосрочный прогноз курса акций представляет собой сочетание предпринимательства (т.е. прогноз возможного дохода, который могут принести активы компании на протяжении всего периода их эксплуатации) и догадки (т.е. прогноза психологии рынка). Мне хорошо известны эти слова, потому что 55 лет назад я использовал их в своей дипломной работе в Принстонском университете, посвященной деятельности паевых фондов (выбор темы дипломной работы оказался пророческим, потому что потом всю жизнь я занимался именно паевыми фондами). Называлась моя работа “Экономическая роль инвестиционной компании”.

Двойственная природа доходности фондового рынка хорошо заметна, если посмотреть на изменения этого показателя в течение десятилетий. На основе идеи Кейнса я делю доходность фондового рынка на две категории: 1) доходность инвестиций (предпринимательство), состоящая из первоначального дивидендного дохода и его прироста с течением времени и составляющая, по сути, то, что мы называем внутренней, или реальной, стоимостью; и 2) спекулятивный доход, обусловленный влиянием меняющегося значения коэффициента цена/прибыль на курс акций.

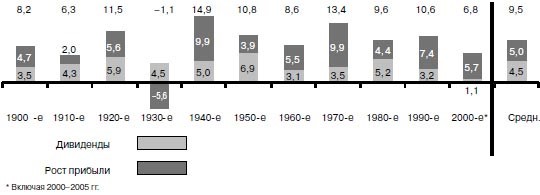

Давайте начнем с доходности инвестиций. На рис. 2.2 показана средняя годовая доходность инвестиций в акции за десятилетия, начиная с 1900 года. В первую очередь обратите внимание на значительный вклад дивидендного дохода в общий доход за каждое десятилетие. В рассматриваемом периоде он всегда имел положительное значение, составляя в среднем 4,5%, и только один раз выходил за пределы диапазона от 3 до 7%. Затем обратите внимание на вклад прироста доходов в доходность инвестиций, который имел положительное значение во все десятилетия, кроме 1930-х годов – когда экономика США была подорвана Великой депрессией, — и обычно принимал значения в диапазоне от 4% до 7%, в среднем составляя 5% в год. Совокупная доходность инвестиций примечательно стабильна; отрицательное значение она принимала только в однажды (опять-таки в 1930-е годы), в большинстве же случаев находясь в диапазоне от 8% до 13% при среднем значении 9,5%.

Рис. 2.2.

Доходность инвестиций по десятилетиям (процент/год)

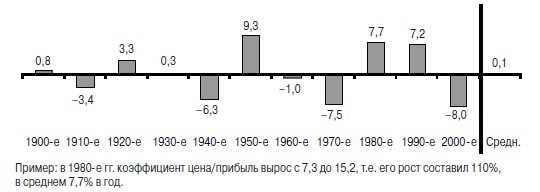

Рассмотрим спекулятивный доход. По сравнению с относительно стабильным ростом дивидендов и приростом прибыли в рассматриваемом периоде, спекулятивный доход испытывал огромные колебания по мере того, как менялось значение коэффициента цена/прибыль (рис. 2.3). Увеличение значения коэффициента цена/прибыль на 100% (с 10 до 20) за десять лет соответствует годовой спекулятивной доходности в размере 7,2%. Любопытно, что во всех без исключения случаях десятилетие, в котором спекулятивная доходность была отрицательной, сменялось десятилетием, когда она принимала положительное значение — тихие 1910-е и оживленные 1920-е, экономные 1940-е и процветающие 1950-е, унылые 1970-е и преисполненные надежды 1980-е — что свидетельствует о ярко выраженном принципе возвращения к среднему показателю (4). Затем в 1980-е и 1990-е годы наблюдается беспрецедентная картина — два десятилетия подряд спекулятивная доходность держится на чрезвычайно высоком уровне.

К концу 1999 года коэффициент цена/прибыль вырос невероятно — до 32, создав предпосылку для возвращения к здравому смыслу. Вскоре произошел обвал курса акций на фондовом рынке. В настоящее время значение коэффициента цена/прибыль составляет 18, тогда как в начале ХХ века оно равнялось 15, а прибыль продолжает расти. В результате средний вклад спекулятивной доходности в годовую доходность инвестиций составляет в долгосрочном периоде всего 0,1%.

Рис. 2.3.

Спекулятивный доход по десятилетиям (процент/год)

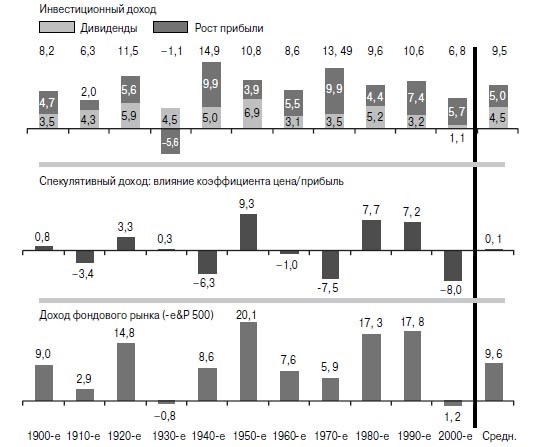

Объединив эти два источника доходности акций, мы получим совокупную доходность, полученную фондовым рынком (рис. 2.4). Несмотря на огромные колебания спекулятивной доходности — вверх и вниз — на протяжении большинства десятилетий, в долгосрочном периоде она практически не оказывает влияния на совокупную доходность. Таким образом, средняя годовая совокупная доходность акций в размере 9,6% приходится на предпринимательство, а доля спекуляций составляет всего 0,1% процентного пункта. Мораль очевидна: в долгосрочном периоде доходность акций почти целиком зависит от дохода, полученного всеми нашими корпорациями. Восприятие инвесторов, отражающееся в спекулятивной доходности, не играет значимой роли. Долгосрочная доходность акций определяется экономикой; эмоции, обуславливающие колебания в краткосрочном периоде, сходят на нет.

Рис. 2.4.

Совокупная доходность акций по десятилетиям (процент/год)

Предсказывать изменения эмоционального настроя инвесторов нельзя, зато можно довольно точно предсказать долгосрочное поведение экономики инвестирования.

Спустя свыше 55 лет в этом бизнесе я не имею никакого представления о том, как предсказывать изменения эмоционального настроя инвесторов (5). С другой стороны, благодаря тому, что арифметика инвестирования предельно проста, я могу достаточно точно предсказать долгосрочное поведение экономики инвестирования. Почему? Просто потому, что это означает спрогнозировать доходность инвестиций — объем дивидендов и рост стоимости американских компаний. Другими словами, в то время как текущий курс акций нередко не соответствует действительности (т.е. подлинной стоимости корпораций), в долгосрочном периоде реальность одерживает верх.

Представьте себе инвестирование как две игры — именно так поступает Роджер Мартин, декан Ротмановской школы менеджмента при Университете Торонто. Вот как он их описывает. Первая игра — это “реальный рынок, где между собой конкурируют гигантские акционерные компании, где реальные компании тратят реальные деньги на производство и продажу реальных товаров и предоставление реальных услуг, и где эти компании, если они ведут грамотную игру, получают реальную прибыль и выплачивают реальные дивиденды. Эта игра также требует реальной стратегии, целеустремленности и компетентности, реальной инновационности и дальновидности”.

Вторая игра представляет собой рынок ожиданий. Здесь, по словам Роджера Мартина, “цены устанавливаются отнюдь не на основе объективных показателей, таких как рентабельность продаж или прибыль. Иногда в краткосрочном периоде курс акций может резко возрасти, но это связано с ростом ожиданий инвесторов, а вовсе не с продажами или прибылью”.

На фондовом рынке царит хаос.

Я хочу добавить, что рынок ожиданий — это продукт ожиданий не только активных инвесторов, но и активных спекулянтов, которые пытаются предугадать, чего будут ожидать инвесторы и как они отреагируют на новую информацию на фондовом рынке. Рынок ожиданий — это спекуляции. Реальный рынок — это инвестирование. Единственный логичный вывод заключается в том, что на фондовом рынке царит хаос, побуждающий инвесторов сосредотачиваться на переменчивых инвестиционных ожиданиях, а не на том, что действительно важно — на постепенном накоплении прибыли американских корпораций.

Мой совет инвесторам: не обращайте внимания на краткосрочные помехи в виде эмоций на финансовом рынке и сосредотачивайтесь на эффективной долгосрочной экономике нашего корпоративного мира. Колебания фондового рынка, длящиеся от нескольких часов до нескольких лет, хорошо описывают слова Шекспира: “это — повесть, рассказанная дураком, где много и шума и страстей, но смысла нет” (6).

Залог успешного инвестирования заключается в том, чтобы покинуть рынок ожиданий, где все определяет курс акций, и связать свою судьбу с реальным рынком.

Можете не верить мне на слово

Давайте вспомним слова Бенджамина Грэхема, легендарного инвестора, автора книги Разумный инвестор, учителя Уоррена Баффета: “В краткосрочном периоде фондовый рынок — это машина для подсчета голосов… (но) в долгосрочном периоде это весы”. Далее Грэхем использует потрясающую метафору “Г-на Рынка”. “Инвестор, владеющий портфелем акций, должен быть готов к колебаниям их курса и, с одной стороны, не беспокоиться, если он снижается, а с другой — не радоваться, если он повышается.

Представьте, что вы владеете долей некой частной компании, которая обходится вам в тысячу долларов. Один из ваших партнеров, г-н Рынок, чрезвычайно услужлив. Каждый день он сообщает вам, сколько по его мнению стоит ваша доля и предлагает вам либо продать ее, либо купить дополнительную долю. Иногда его слова кажутся разумными с точки зрения перспектив развития бизнеса. С другой стороны, временами г-н Рынок идет на поводу собственного энтузиазма или страха, и тогда предлагаемая им цена просто нелепа.

Если вы разумный инвестор, то позволите ли вы г-ну Рынку с его меняющимся ежедневно мнением решать, как вам оценивать свою долю в компании? Только в том случае, если вы соглашаетесь с ними или хотите заключить с ним сделку. В большинстве случаев вы постараетесь составить собственное мнение о реальной стоимости вашей доли. Настоящий инвестор… забывает о фондовом рынке и обращает внимание на дивидендную доходность и операционные результаты его компаний”.

Примечания:

(1) Внесем необходимое уточнение. Если мы рассчитаем доход на 1 долл. (с учетом сложных процентов) не по номинальной доходности в размере 9,5%, а по реальной (т.е. с учетом инфляции) — в размере 6,5%, то накопление составит 793 долл. Но даже в этом случае ростом благосостояния почти в 800 раз не стоит пренебрегать.

(2) Этот коэффициент называется также P/E (читается “Пэ на Е”) или кратное прибыли. — Примеч. ред.

(3) На коэффициент цена/прибыль также оказывает некоторое влияние изменение процентной ставки.

(4) Англ. reversion to the mean; можно рассматривать как тенденцию доходности акций с течением времени возвращаться к своей долгосрочной норме — периоды примечательно высокой доходности сменяются периодами доходности ниже среднего значения, и наоборот. — Примеч. ред.

(5) И я не одинок. Я не знаю никого, кому бы это удавалось. Финансовые же исследования, проводившиеся на протяжение 70 лет, свидетельствуют о том, что это не удавалось никому.

(6) 15. Уильям Шекспир. Макбет. Пер. М. Лозинского.

Другие записи:

1 комментарий »

One Response to Бизнес превосходит все рыночные ожидания

Глава кажется называется «ГЛАВА 2. РАЦИОНАЛЬНОЕ ИЗОБИЛИЕ»