Ник Маджули

Ник Маджули

Источник: OfDollarsAndData.com

23 марта 2020 г.

Перевод для AssetAllocation.ru

Новый взгляд на инвестиции в условиях финансовой паники

Цель этого поста – изменить ваш взгляд на покупку активов во время паники. Но сначала немного контекста.

Насколько плох этот спад?

По состоянию на сегодняшнее утро (23 марта 2020 г.) индекс Dow Jones находится на 35% ниже своих максимумов, что является одним из худших месяцев в истории фондового рынка США.

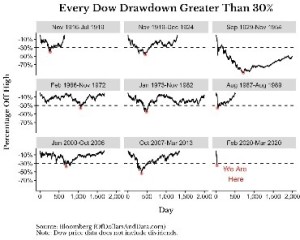

Если мы проанализируем каждый спад свыше 30%, начиная с 1915 года, то увидим, что наш нынешний крах — один из самых быстрых в истории:

Все просадки Dow свыше 30%

Что еще важнее, хотя все обвалы, происходившие ранее, имеют свои соответствующие минимумы, отмеченные красным цветом, мы понятия не имеем, находимся ли мы где-нибудь рядом с минимумом в случае краха по причине коронавируса.

Плюсы для нынешних покупателей

Тем не менее, инвесторы, покупающие акции прямо сейчас, имеют хорошую перспективу. Каждый доллар, который они инвестируют в текущую рыночную среду, вырастет намного больше, чем доллар, вложенный в предыдущие месяцы, при условии, что рынок в конечном итоге восстановится.

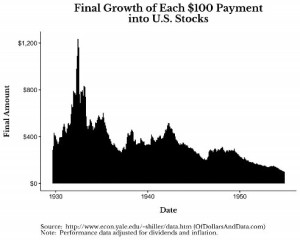

Чтобы продемонстрировать это, давайте представим, что вы решили инвестировать $100 ежемесячно в американские акции с сентября 1929 г. по ноябрь 1954 г. (т.е. в течение краха и восстановления 1929 г.).

Если бы вы следовали этой стратегии, то вот до какого размера вырос бы каждый ежемесячный стодолларовый платеж (с учетом дивидендов и инфляции) к моменту восстановления американских акций в ноябре 1954 г.:

Итоговый рост каждых $100, вложенных в акции США

Как можно заметить, чем ближе ко дну лета 1932 г. вы покупали, тем сильнее была долгосрочная выгода от этой покупки. Каждые $100, вложенные на минимуме, позже вырастут до $1’200, что втрое больше роста $100 долларов, вложенных в 1930 г. ($400).

Да, суммы на приведенном выше графике смещены, поскольку восстановление Dow заняло несколько десятилетий. [Примечание автора: если учесть дивиденды и инфляцию, то американские акции восстановились к 1937 г., а не к 1954 г.].

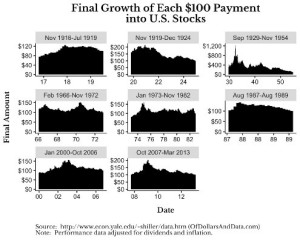

Однако, даже если мы посмотрим на другие снижения свыше 30%, выявленные ранее, то увидим значительную выгоду для покупок во время этих крупных падений:

Итоговый рост каждых $100, вложенных в акции США

Этот график показывает, что покупка ближе ко дну обычно обеспечивает дополнительный рост на 50-100% по сравнению с инвестированием в другие периоды. Это означает, что одни и те же $100 вырастут до $150 или до $200 (с поправкой на инфляцию) к тому времени, когда рынок восстановится.

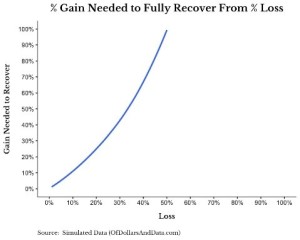

Откуда же берется этот потенциал? Он вытекает из простого математического факта: каждый процент потери требует еще большего процента прироста, чтобы вернуться к на исходный уровень.

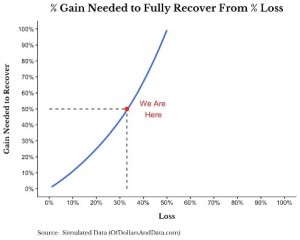

Потеря 10% требует роста 11,11% для восстановления. Потеря 20% требует роста 25% для восстановления, а потеря 50% требует роста 100% (т.е. удвоения) для восстановления. Более наглядно вы можете увидеть эту экспоненциальную зависимость здесь:

% роста, требуемый для восстановления после % потерь

И если взглянуть на величину текущей просадки (потери ~33%), то можно увидеть, какой рост нам потребуется для восстановления:

% роста, требуемый для восстановления после % потерь

При отсутствии каких-либо дальнейших посадок рынок должен вырасти на 50%, чтобы вернуться к исходному состоянию. Вот почему каждые $100, вложенные сейчас, вырастут до $150 (на 50% больше) к моменту, когда восстановление произойдет.

Переосмысливая возможности

Несмотря на кажущийся очевидным положительный эффект от покупки во время нынешней паники, многие инвесторы (даже те, кто сидит на большом количестве наличных денег) боятся это делать. По-видимому, это частично связано с неопределенностью относительно дальнейшего снижения, но возможно это также является проблемой восприятия.

Чтобы по-другому взглянуть на эту дискуссию, пожалуйста, ответьте на следующий вопрос:

Как вы думаете, сколько времени пройдет, прежде чем рынок достигнет нового исторического максимума?

Это займет месяц? Год? Десятилетие?

Как вы думаете, сколько времени потребуется рынку, чтобы оправиться от его нынешних потерь в 33%?

Вы ответили на этот вопрос?

Хорошо.

Основываясь на этом ответе, мы можем рассчитать вашу ожидаемую годовую доходность для рынка в будущем. Вот уравнение для этого:

Ожидаемая годовая доходность = (1 + % роста, необходимый для восстановления) в степени (1 / количество лет для восстановления) – 1

Но поскольку мы уже знаем, что «% роста, необходимый для восстановления» составляет 50%, то мы можем упростить это до:

Ожидаемая годовая доходность = (1.5) в степени (1 / Количество лет для восстановления) – 1

Итак, если вы думаете, что восстановление рынка займет:

- 1 год, то ваша ожидаемая доходность = 50% годовых

- 2 года, то ваша ожидаемая годовая доходность = 22% годовых

- 3 года, то ваша ожидаемая годовая доходность = 14% годовых

- 4 года, то ваша ожидаемая годовая доходность = 11% годовых

- 5 лет, то ваша ожидаемая годовая доходность = 8% годовых

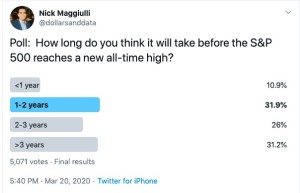

Даже в случае пяти лет для полного восстановления рынок будет обеспечивать доходность примерно в соответствии со средними историческими значениями. Я задал этот же вопрос в твиттере, и обнаружил, что двое из трех участников опроса считают, что для полного восстановления потребуется три года (или менее):

Опрос: Как вы считаете, сколько времени потребуется индексу S&P 500, чтобы выйти на новые максимумы?

И если участники опроса правы, то это означает, что любые деньги, вложенные сегодня в акции США, будут приносить доходность 14% годовых (или более) в промежутке между сегодняшним днем и восстановлением.

Задумайтесь о том, что это означает. Если вы не покупаете на этих уровнях, значит, вы подразумеваете, что (а) либо вы не хотите получать 14% годовых в течение следующих 3 лет, (б) либо вы думаете, что рынку потребуется значительно больше времени, чтобы восстановиться по сравнению с консенсус-оценками.

Даже если предположить, что для восстановления потребуется 5 лет, это будет 8% прибыли в течение следующего пятилетия. Где еще прямо сейчас вы можете получить 8% годовых?

Нигде.

Конечно, восстановление американских рынков может занять десятилетия или даже более. В конце концов, Япония все еще не оправилась от самого большого пузыря активов всех времен. Могут ли США последовать этому примеру? Могут, но это кажется маловероятным.

Как однажды сказал Джим О’Шонесси (курсив мой):

«Многие люди путают возможность с вероятностью, а эти две вещи почти полностью противоположны».

Пожалуйста, постарайтесь иметь это в виду, поскольку в ближайшие месяцы мы столкнемся с дополнительными трудностями.

Простая математика

Единственное, что никогда не перестает меня удивлять, так это то, как много ясности может прийти от небольшого количества простой математики. Это проверка здравомыслия в мире, наполненном истерией.

И простая математика показывает, что, если мы предполагаем, что рынок восстановится в течение ближайших нескольких лет, то будущие доходы выглядят довольно привлекательно прямо сейчас.

Конечно, возможно, что это предположение неверно. Но если это так, то каждое дополнительное снижение с этого момента – это просто еще одна новая возможность для покупки. Еще один шанс воспользоваться временным снижением цен. Еще один шанс просто продолжать покупать.

К сожалению, многие инвесторы не рассматривают это таким образом. Их не убедить логическими аргументами в игре, которая утопает в эмоциях. Однако, я их не виню. Потому что простая математика никогда не бывает такой простой.

Спасибо вам за чтение!

Другие записи:

Комментариев нет »