Норберт Кеймлинг

Норберт Кеймлинг

Февраль 2014 г.

Источник: StarCapital.de

Перевод: Записки инвестора

За последние 100 лет реальный прирост капитала инвесторов в акции составил около 7%. Ни один другой инвестиционный инструмент — будь то облигации, наличные деньги, золото или недвижимость — не показал сравнимый потенциал доходности. Но не поздно ли еще инвестировать в акции именно сейчас, и какую доходность могут ожидать инвесторы от долгосрочных вложений?

Немецкий индекс акций почти удвоился за последние 5 лет, если считать от дна в марте 2009 года. Только за 2013 год он вырос более чем на 25%. Печально, что лишь немногие инвесторы смогли в этом поучаствовать. Последняя статистика говорит о том, что немецкие инвесторы в 2013 году были нетто-продавцами фондов акций и вывели с рынка почти €6 млрд.

Нет ничего удивительного в том, что инвесторы зачастую выбирают не лучший момент для вложения или изъятия капитала. Но можно ли вообще на фондовом рынке заранее предугадать такой момент? Качество прогнозов рыночных экспертов дает повод для сомнений. Фактически нет никакой корреляции между прогнозами, которые обычно дают эксперты в конце текущего года, и тем, как на самом деле поведет себя рынок в будущем. Даже такой простой вопрос, как будет ли рынок скорее расти или падать, остается без ответа. Например, перед кризисными 2001, 2002 и 2008 годами наиболее уважаемые инвестиционные компании давали прогнозы роста индекса DAX соответственно в +20%, +12% и +5%. На самом деле немецкий индекс акций падал в эти годы соответственно на -20%, -44% и -40%.

Не только сторонники теории эффективных рынков сомневаются в эффективности краткосрочных прогнозов рынка акций. Традиционные экономические модели оценки перспектив рынка акций зачастую базируются на сомнительных предположениях. Стандартный метод, включающий оценку динамики будущей прибыли компании на основе оценки экономического развития страны и оценку потенциала рынка акций на основе оценки их стоимости, обречен на неудачу. В лучшем случае может быть сделан грубый прогноз экономического развития страны, а вот прогноз прибыли крупнейших компаний слабо коррелирует с внутренними экономическими трендами их стран. А рост прибыли, в свою очередь, очень слабо коррелирует с динамикой фондового рынка на коротком и среднем промежутке времени.

Кроме того, цены акций на коротком и среднем промежутке времени подвержены влиянию непредсказуемых факторов. Террористические атаки, вспышки войн, падения цен на нефть, заявления центральных банков и валютные кризисы, наряду с поведением инвесторов и эффектом толпы, влияют на фондовые рынки в краткосрочной перспективе намного сильнее, чем поддающиеся измерению фундаментальные показатели. Еще 300 лет назад Ньютон произнес горькую фразу, что он «может спрогнозировать даже положение звезд с точностью до секунды, но не безумство толпы».

Насколько важен классический показатель P/E?

Из вышесказанного следует, что нет никакой связи между таким показателем, как известное всем отношение цены к прибыли (P/E), которое показывает соотношение между прибылью компании и ценой ее акций, и будущей доходностью фондового рынка. Даже если бы можно было в точности спрогнозировать прибыль на ближайшие годы, это не помогло бы дать точный прогноз динамике цен на акции. Еще одной причиной является то, что в годы рецессии, как, например, в 2009 г., показатель P/E не казался привлекательным, поскольку высокие или низкие значения этого показателя, вызванные убытками компаний, не влияли на способность компаний повысить прибыль в последующие годы.

Циклически скорректированный показатель отношения цены акции к прибыли (CAPE)

Однако многих недостатков классического показателя P/E можно избежать. Роберту Дж. Шиллеру, лауреату нобелевской премии по экономике, удалось доказать, что скорректированные на инфляцию прибыли американских компаний в среднем относительно стабильно росли на 1,6% в год (см. 1), в период, начиная с 1871 года. Поскольку на длинных промежутках времени прибыли компаний выше среднего в успешные годы сменялись краткосрочными убытками в фазе рецессии, он разработал циклически скорректированный показатель отношения цены акции к прибыли (CAPE), который показывает отношение текущей цены акции к средней прибыли за последние 10 лет, скорректированной на инфляцию. Этот показатель показывает, оценен ли рынок акций дорого или дешево по сравнению c прибылью компаний, которую они так или иначе будут показывать.

За редкими исключениями, показатель CAPE для американского рынка акций принимал значения в промежутке от 10 до 24 с 1881 по 2013 годы, регулярно возвращаясь к своему среднему значению в 16,5 (Рис. 1).

Рисунок 1. Взаимосвязь между CAPE и скорректированной на инфляцию доходностью индекса S&P 500 за период с 1881 по 2013 гг. Синими линиями показаны периоды высокой стоимости, когда показатель CAPE был выше 24. Источник: Роберт Дж. Шиллер, StarCapital

Лишь четыре раза в истории CAPE принимал необычно высокие значения: в 1901, 1928, 1966 и 1996 гг. В каждом из этих случаев находились объяснения, почему больше не годились старые параметры оценки: соответственно, появление конвейера, телефона, отказ от золотого стандарта, начало компьютерной эры и глобализация (см. 2). Но каждый раз инвесторы ошибались: в каждом из этих случаев индекс S&P 500 достигал максимально высокой отметки. Реальная стоимость вложений тех, кто инвестировал в подобные периоды высокой стоимости, не росла или даже снижалась на протяжении последующих 15-20 лет.

В то время как высокие значение показателя CAPE предупреждали о рисках, за низкими значениями показателя и пессимистичными настроениями на рынке, напротив, следовали периоды долгосрочного роста капитала темпами выше среднего. Показатель CAPE индекса S&P 500 падал ниже 8 только три раза: в 1917, 1932 и 1980 гг. В каждый из этих моментов индекс находился у исторических минимумов, а за следующие 15 лет рынок показывал доходность выше средней доходности в 10,5% годовых.

Международный опыт

Несмотря на то, что показатель CAPE не способен давать сколько-нибудь значимых прогнозов реальной доходности рынка на коротком или среднем промежутках времени, на горизонте в 10-15 лет у него это прекрасно получается, и не только по рынку США. Нам удалось подтвердить взаимосвязь между показателем и доходностью инвестиций еще на 14 других рынках акций с 1979 по 2013 гг.

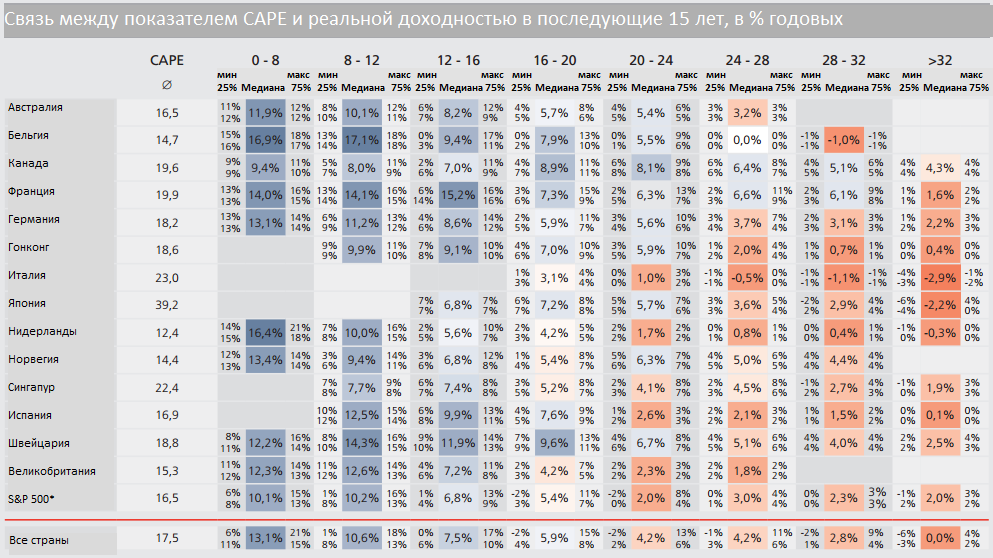

Связь между значением показателя CAPE и последующей долгосрочной доходностью рынка акций прослеживается на всех рассматриваемых рынках (Таб. 1).

Таблица 1. Все доходности представлены в национальных валютах, скорректированы на инфляцию, включают реинвестирование дивидендов, в % годовых. Начало отсчета: 1881 г. для США, 1979 г. для остальных стран. Последний 15-ти летний отрезок времени с 1998 по 2013 гг. включает данные за 4 083 месяца по 15 странам. Средний показатель CAPE рассчитан как среднее арифметическое за рассматриваемый период (для США – с 1881 по 2013 гг.). Колонки «мин» и «макс» показывают минимальные и максимальные реальные доходности рынка соответствующей страны за 15 лет; 25% и 75% — соответствующие квантили. Источники: S&P 500; другие страны: Worldscope, Thomson Reuters и собственные расчеты.

За привлекательными значениями показателя ниже 8 следовала среднегодовая реальная доходность в 13,1% на протяжении следующих 15 лет. В наименее благоприятном из всех 4 083 рассматриваемых периодов реальная доходность за 15 лет составила 5,7%, а в большинстве периодов доходность была между 10,9% и 14,9%.

А вот в периоды после значений показателя выше 32 реальная доходность составляла в среднем 0,0%, при этом большинство периодов показывали доходность от -2,8% до 2,0%.

В то время как рынок США имел среднее значение показателя CAPE, рассчитанного по историческим данным Роберта Дж. Шиллера, равное 16,5 за период с 1881 по 2013 гг., среднее значение мирового показателя CAPE за 4 083 рассматриваемых месяца равно 17,5. Если из выборки исключить данные по США, которые составляют 34,6% всех значений, то показатель CAPE для всего мира без США будет равен 18,7. На основании данных за 34 года, включающих всего два независимых периода по 15 лет, нельзя с уверенностью говорить о том, являются ли более высокие значения показателей и доходности рынков других стран следствием специфических для этих стран низких уровней стоимости.

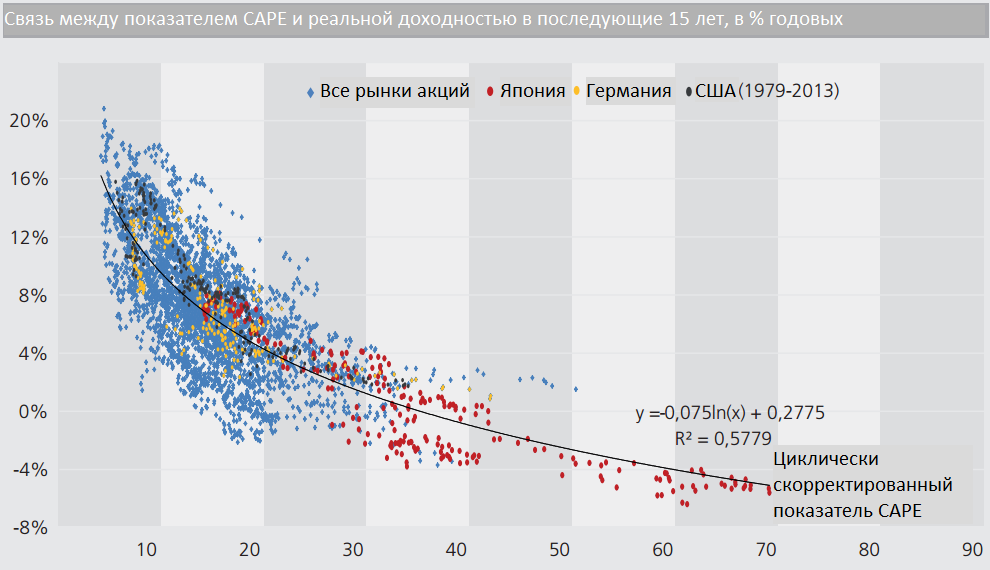

Однако, с учетом того, что сопоставимая связь прослеживается на всех рынках, средняя оценка стоимости компаний, несмотря на разницу в рассматриваемых периодах, рынках и правилах бухгалтерского учета, отличается друг от друга лишь на 13%, а средний CAPE американских акций за период с 1979 по 2013 гг. (21,2) также выше, чем в целом с 1881 по 2013 гг. Учитывая, что показатель CAPE способен давать в любом случае лишь приближенные прогнозы, допустимая связь между странами приведена ниже. Другим подтверждающим аргументом является то, что даже некоррелированные с остальным миром рынки, такие как Япония со значением показателя CAPE выше 50, не только подпадают под общее правило, но и подтверждают зависимость, начатую еще американским рынком в 1881 году (Рис. 2).

Рисунок 2. Связь между показателем CAPE и доходность за последующие 15 лет за период 1881-2013 гг. для США и 1979-2013 гг. для других стран. США, Япония и Германия за период 1979-2013 гг. выделены цветом. Все доходности скорректированы на инфляцию, включают реинвестирование дивидендов и показаны в % годовых. Источники: S&P 500: Роберт Дж. Шиллер; другие страны: Worldscope, Thomson Reuters, собственные расчеты.

Коэффициент корреляции -0,7 между значением показателя CAPE и долгосрочной доходностью в последующие годы показывает более сильную статистическую зависимость, чем между годовыми доходностями индексов DAX и S&P 500 (корреляция 0,6). Более того: связь между годовыми прибылями компаний и доходностью рынка в последующие 15 лет демонстрирует для фондового рынка США 1881-2013 гг. корреляцию вдвое ниже (корреляция – 0,4). Таким образом по показателю CAPE можно сделать более достоверные долгосрочные прогнозы, чем по правильно оцененным долгосрочным темпам роста прибыли.

Какую доходность могут сейчас ожидать инвесторы от долгосрочных вложений?

Текущий показатель CAPE для немецкого рынка акций составляет 17,3. За последние 140 лет периоды, имевшие схожее значение показателя, заканчивались 15-ти летними отрезками времени, чаще всего имевшими среднегодовую доходность от 4,3% до 7,6%, и среднюю доходность в 6,4% (Таб. 2).

Таблица 2. Оценка будущей доходности сделана на основе связи между показателем CAPE и последующими доходностями с 1881 по 2013 гг. для США и с 1979 по 2013 гг. для других рынков. Прогнозы сделаны на основе функции регрессии и исторической доходности 25% и 75% квантилей периодов, следовавших за соответствующим показателем CAPE. Прогноз в столбце «Данные США» сделан исключительно по историческим данным рынка США. Вся доходность скорректирована на инфляцию, представлена в национальных валютах и включает реинвестирование дивидендов на 31.01.2014. Дополнительная информация представлена на www.starcapital.de. Источник: Thomson Reuters, StarCapital.

Принимая консервативный уровень инфляции за 1% (см. 3), индекс DAX должен достичь 27’000 пунктов к 2029 г., с допустимым разбросом от 21’100 до 32’000 пунктов.

Другие европейские рынки предоставляют даже больший потенциал роста, например, у Италии текущее значение показателя равно 8,8. За таким значением исторически следовали периоды реального роста капитала от 9,3% до 13,9% годовых, и никогда не следовали периоды долгих просадок рынка. Рынки Испании и Бельгии предоставляют столь же привлекательные возможности.

Напротив, текущий потенциал рынка США выглядит неутешительно. Показатель CAPE составляет 24,6, что на 50% выше среднего исторического значения. При долгосрочных вложениях такие значения показателя приводили к доходности рынка ниже среднего, от 2,2% до 5,8% годовых. Инвесторы, которые вкладывают сейчас в рынок США, находят оправдание в том, что такого рода развитие событий идет вразрез с 130-ти летней историей фондового рынка (см. 4).

Исследование, проведенное выше, показывает, что периоды высокой стоимости всегда заканчиваются схожими возвратами к средним показателям за 15-ти летний период. На практике же возврат к среднему происходит по-разному. Например, за периодом высокой стоимости в США в 1929 г. (CAPE 32,6) последовал обвал рынка акций более чем на 75% всего за три года. Такое поведение цен на акции в 1932 г. привело не только к привлекательному значению показателя CAPE в 5,6, но и одному из самых сильных бычьих рынков за всю историю США. С другой стороны, за высоким значением показателя CAPE в 1966 г. (24,1) последовал волатильный боковик длиной почти в 20 лет.

Анализ сценариев развития событий на рынке акций Германии с использованием индекса DAX

В зависимости от рыночных условий после одних и тех же значений показателя события на рынке акций могут развиваться очень по-разному. Различные варианты возврата к среднему могут быть описаны через анализ различных сценариев. На Рис. 3 для примера взят рынок акций Германии, чтобы показать, как на основе исторических данных за последние 140 лет можно составить прогноз на период от 1 до 15 лет.

Рисунок 3. Показатель CAPE для рынка акций Германии составляет 17,3 на 31.01.2014. Усредненные прогнозные прибыли взяты из исторических данных за период от 1 до 15 лет, следовавшими за периодами схожих значений показателя (CAPE в интервале от 16 до 20) по всему миру. С учетом инфляции в 1% и реинвестирования дивидендов. «Худший из возможных сценариев» был составлен на основе наименьших прибылей, следовавших за периодами с аналогичным показателем CAPE в прошлом.

Текущее значение показателя CAPE немецкого рынка в 17,3 лежит внутри исследуемого интервала от 16 до 20. По всему миру начиная с 1881 г. этому интервалу удовлетворяли 964 месяца. Как было показано выше, следовавшая за таким значением показателя доходность в 6,4% годовых при учете консервативного уровня инфляции в 1% приведет индекс DAX к уровню 27’000 к 2028 г.

Однако, возможный разброс значения индекса в будущем включает в себя среднесрочные возможности и риски. Если не брать во внимание крайние значения (20% от общего числа) индекс может упасть до 7’900 в любой момент в течение ближайших трех лет (-15% от текущего уровня цен), но также может и вырасти до 17’600 (+89%). Исторически наиболее вероятный сценарий развития на Рис. 3 закрашен серым. Более низкие доходности встречались только в 10% рассматриваемых случаев (см. 5).

Анализ сценариев развития событий на рынке акций США

За последние 132 года во всех странах встречались 287 периодов с показателем CAPE от 22 до 26. Исторически за такими значениями показателя следовали 15 лет с доходностями от 2,2% до 5,8% и средней доходностью в 3,7%. С учетом инфляции в 1% и реинвестирования дивидендов индекс S&P 500 к 2028 г. окажется в промежутке от 2’800 до 4’800 пунктов (см. 6).

Вообще говоря, за периодами фундаментально высокой стоимости шли не только периоды значительно меньшего реального долгосрочного роста капитала, как на немецком рынке, но и периоды значительно большей волатильности рынка акций. На отрезке в три года, если не брать в расчет крайние значения, у индекса S&P 500 есть реальная возможность оказаться где-то между 1’400 пунктов (-21%) и 3’800 пунктов (+113%) (см. 7).

Однако, вероятность волатильного боковика куда выше, чем на более привлекательном рынке акций Германии. До 2019 г. у индекса есть даже высокая вероятность оказаться в районе 1’400 пунктов (Рис. 4).

Рисунок 4. Текущий показатель CAPE для рынка акций США составляет 24,6. Усредненные прогнозные прибыли взяты из исторических данных на периодах от 1 до 15 лет, следовавших за периодами схожих значений показателя CAPE (в интервале от 22 до 26) по всему миру. С учетом инфляции в 1% и реинвестирования дивидендов. «Худший из возможных сценариев» был составлен на основе наименьших прибылей, следовавших за периодами с аналогичным показателем CAPE в прошлом.

Заключение

Долгосрочные вложения в акции являются не только самой прибыльной, но и одной из самых надежных форм инвестиций, которая обладает ликвидностью и способностью обгонять инфляцию. Однако на коротком и среднем промежутке времени вложения в акции сопровождаются высокой волатильностью. Кроме того, важным фактором для получения стратегической прибыли является выбор конкретного момента для вложений. Целью данного исследования было оценить степень влияния успешности выбора конкретного момента для новых вложений средств с использованием циклически скорректированного показателя CAPE, а также возможность его использования для прогнозирования будущей доходности вложений в рынок акций.

Исследование показывает, что циклически скорректированный показатель CAPE можно относительно надежно использовать для прогнозирования долгосрочной доходности для рынков акций 15 стран. Идея использования показателя показала впечатляющие результаты на рынке США за последние 130 лет и на рынках других 14 стран за период с 1979 по 2013 гг. Справедливо предположить, что эта взаимосвязь будет иметь место и на других рынках, даже если сейчас у нас нет возможности эмпирически проверить эту теорию из-за недостатка информации. Основываясь на понимании вышеописанных процессов, можно делать долгосрочные прогнозы по рынку акций других стран на следующие 15 лет.

Итоговый вывод заключается в том, что те инвесторы, которые, в отличие от большинства, не станут стремиться иметь в своих портфелях высокую долю вложений в рынок акций США, смогут получить долгосрочную доходность на уровне 6% годовых, что намного превзойдет инфляцию. Некоторые европейские рынки, а также некоторые рынки развивающихся стран, в данный момент времени сильно недооценены, и представляют стратегическим инвесторам прекрасные возможности для вложений. На данный момент таким потенциалом не обладает ни один другой класс активов.

* * *

Сноски и ссылки на источники:

1. Роберт Дж. Шиллер, «Иррациональный оптимизм», и информация по фондовому рынку, использованная в книге — http://www.econ.yale.edu/~shiller/data/ie_data.xls.

2. Бертон Г. Мэлкил, Börsenerfolg ist (k)ein Zufall

3. Исследование базируется на предположении, что долгосрочные вложения в акции обеспечивают защиту от инфляции в силу их привязки к реальным активам. Скромная ставка инфляции в 1% годовых была сознательно выбрана, чтобы результаты исследования лишь в незначительной степени зависели от этого предположения.

4. Некоторые авторы утверждают, что усредненная прибыль за последние 10 лет недооценена по сравнению с реальной из-за влияния двух финансовых кризисов, в которых наблюдалось сильное падение прибылей. Даже с учетом такой возможности, необходимо отметить, что даже текущий P/E выше 19, очевидно, выше исторического среднего (85% квантилей), а средние прибыли за последние 10 лет, несмотря на рецессии, выше долгосрочных темпов роста (см. также «Старый друг: коэффициент P/E Шиллера для фондовых рынков», Аснесс, Клиффорд, AQR, 2012 г.). Несмотря на то, что такие авторы, как Сигел («Показатель CAPE Шиллера: Новый взгляд», Джереми Дж. Сигел, 2013 г.), не ставят под сомнение саму концепцию показателя CAPE, они задаются вопросом, являются ли причиной недооценки показателем будущих прибылей изменения в стандартах бухгалтерского учета (главным образов метод отражения гудвилла в бухгалтерском балансе) и постоянно завышенные прибыли, как следствие высоких международных доходов. К примеру, Сигел рекомендует использовать показатель прибыли, скорректированный в соответствии со стандартами бухгалтерского счета NIPA (учет объявленной прибыли корпораций) для отражения гудвилла, нежели используемый Standard & Poor’s (учет операционной прибыли), который приводит к более привлекательному значению показателя CAPE. Даже с учетом того, что показатель CAPE для США находится значительно выше средних исторических значений за последние десятилетия, что не может не привести к смене тенденции, стоит отметить, что экономика США целиком была смоделирована с использованием стандартов учета прибыли NIPA, используемых также при составлении индекса S&P 500; то, что исторические данные по NIPA не имеют такую же длинную историю, чтобы путем расчетов подтвердить или опровергнуть теорию; а также то, что идея использования показателя циклически скорректированных прибылей CAPE имеет свою ценность только из-за эффекта балансирования периодов с необычно высокими или низкими значениями прибыли. В дополнение к этому прогнозы на последний 15-летний отрезок времени (1998 — 2013 гг.) не показывают значимых отклонений от исторических значений; напротив, 15-летний период низких прибылей, последовавший за крахом пузыря доткомов, был предсказан более четко, чем многочисленные предшествующие кризисы.

5. Смоделированный «худший из возможных сценариев» представляет собой реализацию наименьших прибылей, встречавшихся в прошлом при схожих значениях показателя. Несмотря на то, что такой сценарий, основанный на негативных статистических выбросах, маловероятен, подобный расчет предоставляет хорошую возможность увидеть, какое влияние на рынок оказывают такие экстремальные события, как мировые войны, депрессии или финансовые кризисы. Согласно нашей теории, при подобном негативном развитии событий индекс DAX вполне может оказаться у отметки в 4’500 в течение трех лет. Однако настолько же вероятен и уровень в 28’400 (не показан на графике, т.к. является статистическим выбросом). Однако стоит отметить, что текущий показатель CAPE 17,3 находится у нижней границы диапазона 16-20, и используемый анализ сценариев является скорее консервативным.

6. Индекс S&P 500, задуманный как индекс цен акций, не включает в себя реинвестирование дивидендов. Однако с учетом того, что реинвестирование дивидендов является базовым элементом получения прибыли, и для сравнения индексов DAX и S&P 500, вся информация об индексе S&P 500 Performance Index (Источник: Thomson Reuters) была приведена к виду индекса S&P 500 Price Index на 31.01.2013 г.

7. В случае реализации худшего сценария индекс S&P 500 упадет до 603 пунктов при таких же начальных условиях, что будет соответствовать падению в -66%.

* * *

Свежие значения CAPE и других показателей оцененности для фондовых рынков разных стран удобно смотреть на сайте источника — starcapital.de

Другие записи:

Комментариев нет »