Мари Месропян

Мари Месропян

26 сентября 2016 г.

Источник: «Ведомости»

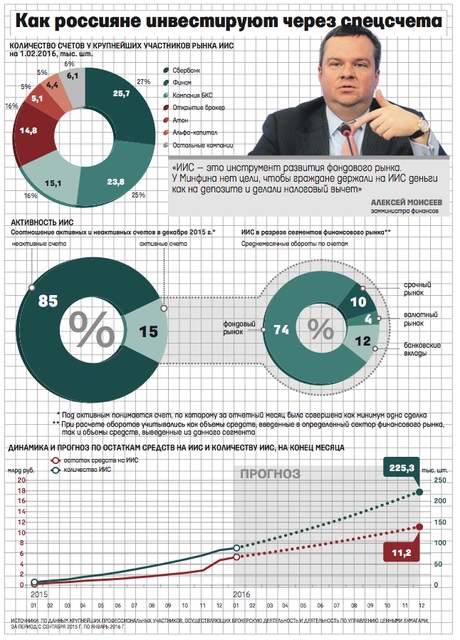

Индивидуальные инвестиционные счета пока не завоевали популярности у россиян, зато начинают использоваться для ухода от налогов.

Индивидуальные инвестиционные счета (ИИС) введены в 2015 г. для привлечения частных инвесторов на фондовый рынок: на них можно внести до 400 000 руб. и получить вычет по НДФЛ (13% до 52 000 руб.) от операций с ценными бумагами. С тех пор открыто почти 150 000 счетов (данные Московской биржи). Несмотря на ограниченную сумму на счете, ИИС уже стали применяться для ухода от налогов, рассказали топ-менеджеры нескольких брокерских компаний.

Одна из таких схем реализуется с помощью операций с деривативами. «Мы выявляли встречные сделки клиентов – прямых родственников. Операции совершались в режиме переговорных сделок (РПС) на срочном рынке – средства владельца обычного брокерского счета переводились на счет владельца ИИС», – рассказала «Ведомостям» руководитель комплайенс-контроля «Атона» Ирина Грекова. Схему она описывает так: на ИИС вносится минимальная сумма, необходимая для покупки срочного контракта (например, 100 руб.), затем в РПС этот контракт продается в разы дороже (например, за 1000 руб.) владельцу обычного брокерского счета. Клиент имеет доступ к обоим терминалам. Результат: средства переводятся с обычного счета на ИИС, уменьшается налогооблагаемая база на обычном счете (контракт продается с убытком), а с переводом 400 000 руб. на ИИС получается налоговый вычет в 13% (52 000 руб.), объясняет Грекова.

Такая схема работает, если брокерским счетом владеет физлицо или юрлицо, уточняет она.

«Атон» такие сделки рассматривает как совершенные в целях оптимизации налогов для третьих лиц, добавила она: «Обязанности сообщать в налоговую, как у профучастника, у нас нет. Клиент предоставляет налоговую декларацию и подтверждающие документы. А специалист налоговой уже принимает решение о льготе».

«У нас было несколько таких случаев (всего открыто около 7000 ИИС), это много, с учетом того что ИИС – новый инструмент для рынка. У таких клиентов мы просим разъяснить характер отношений с другими лицами», – продолжает Грекова: финансовая организация может потребовать объяснение экономической целесообразности у держателя ИИС покупать бумаги именно у этого юрлица или физлица, а не просто на рынке. «Кто-то присылает объяснительную, а кто-то нет: в последнем случае мы имеем право закрыть счет», – говорит она.

Другая схема – «дробление», рассказывает топ-менеджер другого брокера: ценные бумаги с обычного счета, по которым образовалась прибыль, продаются владельцам нескольких ИИС с небольшим убытком. Цель та же – снизить налог на прибыль на обычном счете. Счета опять же могут быть открыты на родственников, а порой их владелец – один человек, поясняет собеседник «Ведомостей».

Такие случаи бывают, но крайне редко – условно один раз на тысячу ИИС, говорит руководитель департамента клиентского обслуживания «Финама» Александр Бирман. «Случаи же, когда клиент пытался продать с подконтрольного ему брокерского счета себе же на ИИС, можно пересчитать по пальцам – и это при том, что у нас открыто больше 30 000 ИИС», – уверяет он.

«Данная практика редка: выгода небольшая, а риски велики: если поймают, могут принудительно закрыть счет», – полагает Бирман, могут возникнуть проблемы и с правоохранительными органами – по подозрению в отмывании денег. По его словам, при обнаружении таких схем «Финам» принудительно расторгает отношения с клиентом, не сообщая об этом в ЦБ и налоговую. «Мы пресекли операцию, справку для налоговой, позволяющую получить вычет по НДФЛ, клиенту не дали, незаконных операций проведено не было», – объясняет Бирман.

Во избежание подобных ситуаций можно регламентировать порядок действий брокеров с точки зрения передачи данных в налоговую и ЦБ, считает Грекова: также добавить в число критериев необычных сделок уход от налогов или сделки с целью снижения налоговой нагрузки. Кроме того, можно рассмотреть вариант ограничения клиента ИИС по режиму торгов, добавляет она.

Делать выводы о том, оправдал ли себя этот инструмент, можно только через несколько лет, считает президент Национальной ассоциации участников фондового рынка Алексей Тимофеев: «Я уверен, что ИИС найдут массовое применение именно по назначению. А вводить законодательные ограничения в борьбе с недобросовестными лицами, не навредив добросовестным, трудно. Это того не стоит, всегда найдутся те, кто будет искать схемы для злоупотреблений».

ЦБ о таких схемах не знает, заявил его представитель. «В случае выявления попыток использовать ИИС для ухода от налогов Банк России, безусловно, будет реагировать, в том числе через внесение изменений в законодательство», – пообещал он.

Другие записи:

Комментариев: 3 »

3 Responses to Индивидуальные инвестиционные счета стали использовать для ухода от налогов

Брокеры и биржа в немалой степени сами виноваты, что ИИС используются «не по назначению». Взять хотя бы анализ статистики счетов ИИС, приведенный в данной статье. Анализируется количество «активных» счетов и обороты.

Однако, если ИИС используются «по назначению» (то есть для долгосрочных инвестиций физ. лиц), то сделка раз в месяц вовсе не критерий для выявления активных счетов. И анализ структуры активов на счетах ИИС гораздо более интересен, чем анализ структуры оборотов.

Если кто-то располагает именно структурой активов на счетах ИИС помогите ссылочкой, пожалуйста.

Здравствуйте.

Возможно подобный вопрос задавали, но не смог нигде найти по этому вопросу никакой информации. Поэтому спрашиваю тут, где лучше всего открывать ИИС? Или буду очень благодарен, если подскажите где почитать про это.

Начните вот с этой статьи — «Что важно знать про ИИС?» — http://fintraining.livejournal.com/773104.html

После неё, надеюсь, станет понятно, что вопрос поставлен некорректно.