Джейсон Цвейг

Джейсон Цвейг

Источник: The Wall Street Journal

27 января 2016 г.

Перевод для AssetAllocation.ru

Правительство массово инвестирует чрезмерно большие деньги в транспорт и земельное развитие. Банковская система неэффективна и коррумпирована. Местные власти влезают в долги, а затем хладнокровно объявляют по ним дефолт. Фондовый рынок жуликоват, на нем царят кумовство и инсайдерская торговля. Акции скачут вверх и вниз, как чертик на ниточке.

Китай? Нет, это США в 19-м веке.

Однако уроки из этого будут полезны инвесторам, которые смотрят на Китай и другие развивающиеся рынки. Финансовая история показывает, что доходность фондового рынка США в период формирующейся рыночной экономики была не выше, чем со времен после Второй Мировой войны. Урок в том, что страны с развивающимися рынками не являются более перспективными инвестициями лишь потому, что они «развивающиеся». Они обеспечивают более высокую доходность лишь после того, как рушатся, как рушится сейчас Китай.

Британские инвесторы вновь и вновь выучивали этот урок на собственной шкуре в 19 веке, когда вливали инвестиции, эквивалентные сегодняшним десяткам миллиардов долларов, в американские акции и облигации.

Они находились под воздействием грандиозного, длящегося целое поколение падения доходности по облигациям Великобритании примерно с 5,5% в 1816 г. до менее чем 3% в 1845 году, и вновь примерно с 4% в 1866 г. до 2% в 1897 году. Располагая столь дешевыми деньгами, британские инвесторы помогли с финансированием строительства Канала Эри /канал в штате Нью-Йорк, США, связывающий систему Великих озёр с Атлантическим океаном через реку Гудзон – прим. переводчика/, успешной и процветающей телеграфной сети и железных дорог. Те, кто пришел на гребнях эйфории, потеряли целые состояния на вложениях в пароходы, шахты и даже муниципальные облигации, когда власти США отреклись от своего долга.

Уолл-Стрит в 1873 г. Банкротство Union Trust Company

Уолл-Стрит в 1873 г. Банкротство Union Trust Company

Во многом похожим образом кампания Федерального Резерва и Европейского Центрального Банка снизила процентные ставки, и бегство инвесторов в более рискованные активы повлекло волну инвестиций в развивающиеся рынки. Между 2009-м годом, когда политики начали снижать процентные ставки, и концом прошлого года, американские инвесторы закачали более 200 миллиардов долларов во взаимные фонды и ETF-ы развивающихся рынков.

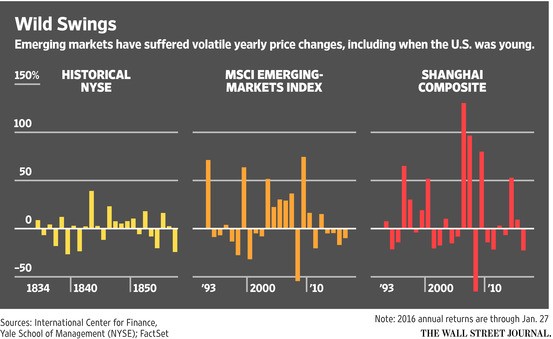

Дикие колебания

Дикие колебания

1. Нью-Йоркская фондовая биржа

2. Индекс развивающихся рынков MSCI

3. Shanghai Composite

Таким образом, заморские пузыри, над которыми насмехаются многие западные инвесторы, во многом нашего собственного производства. Понеся столь большие потери в результате резкого снижения доходностей американских рынков, инвесторы не задумываются о более высоких рисках акций и облигаций развивающихся рынков.

«Когда вы снижаете доходности по депозитам до нуля или ниже, то этим создаете портфельный эффект, который искажает все прочие рынки», говорит Сэнди Нэрн, исполнительный директор Edinburgh Partners, инвестиционной компании из Эдинбурга, Шотландия, которая имеет под управлением около $11 миллиардов.

Развивающиеся рынки не приносят более высокую доходность лишь потому, что растут быстрее. Акции росли в среднем на 6,7% ежегодно за вычетом инфляции в период между 1802 и 1870 гг., когда в США были развивающимся рынком. Они вернулись к доходности 6,9% после 1926 года. И доходности 19 века вполне могут быть завышены как минимум на один процент ежегодно, с учетом трудностей с учетом результатов тысяч акций, которые в те дни исчезли без следа.

В начале 19 века американский средний класс начал широко спекулировать акциями, подстрекаемый публикуемыми финансовыми зазывалами рекламными брошюрами, раздувающими горячие акции дня, вроде Morris Canal & Banking Co. Откаты и покровительство как местных, так и центральных властей, а также федерального правительства, перекачивали государственные средства в компании, управляемые их приспешникам. Повсеместно от Норфолка в Вирджинии до Вирджиния-Сити в Неваде появлялись фондовые биржи, и иностранцы вслед за местными жителями вовлекались в спекуляции.

Эволюция Китая, как страны с развивающейся экономикой, до сих пор идет по схожему пути.

Как нация, которая стремится стать развитым рынком, но все еще является развивающимся, Китай все еще подвержен резкой волатильности и диким перепадам настроений, которые всегда были характерными чертами молодых и неугомонных рынков.

«Страны учатся на своих ошибках», — говорит Антуан Ван Агтмаел, инвестор в развивающиеся рынки, который и ввел в 1981 году термин «развивающиеся рынки», — «так будет и с Китаем».

Инвесторы также обучаются медленно. Исследование инвестиционных доходностей за более чем вековой период показывает, что развивающиеся рынки показывают свои наилучшие результаты вовсе не на пике надежд, а после краха ожиданий инвесторов.

Развивающиеся рынки принесли инвесторам -30% убытка в 2000 году, но зато удвоились за десятилетие 2000-х годов, тогда как развитые рынки пошли вниз, согласно инвестиционным исследованиям компании MSCI. Их популярность достигла своего пика в 2010 г. В следующие пять лет они потеряли совокупно -22%, тогда как индекс глобальных акций подорожал на +44%, а фондовые индексы США – на +75%.

Вместе с падением индекса Shanghai Composite на -23% в 2016 году и на -55% от рекордного максимума в октябре 2007 года, китайский фондовый рынок приближается к точке, в которой многие инвесторы, скорее всего, разочаруются в нем. Разговоры о переходе Китая из статуса развивающихся в статус развитого рынка уже начали утихать.

Уже скоро инвестиционные циники могут начать острить, что Китай – даже не развивающийся, а «погружающийся» рынок /игра слов «emerging» и «submerging» — прим. переводчика/. В этот момент разумным инвесторам стоит вновь проявить к нему интерес.

Другие записи:

Комментариев нет »