Сергей Спирин

Сергей Спирин

По материалам исследования Dimensional «Ландшафт инвестиционных фондов – 2023» для взаимных фондов (mutual funds) и биржевых фондов (ETFs) США

Для AssetAllocations.ru

Группа Dimensional, известная в США своими факторными фондами (в частности, их упоминал Уильям Бернстайн в своей самой первой книге «Разумное управление активами», вышедшей четверть века назад), регулярно публикует исследования по результатам взаимных фондов в США. Исследование за 2023 г. подтверждает известную информацию: на долгосрочных периодах времени большинству фондов не удается обыгрывать свои бенчмарки (соответствующие индексы), а многим – даже вообще выживать. Существенное количество фондов просто закрываются после серии плохих результатов, не дожив до конца периода. И доля как закрывшихся фондов, так и фондов, проигрывающих своим бенчмаркам, растет с увеличением периода наблюдений, на периоде в 15-20 лет начиная превышать 80%.

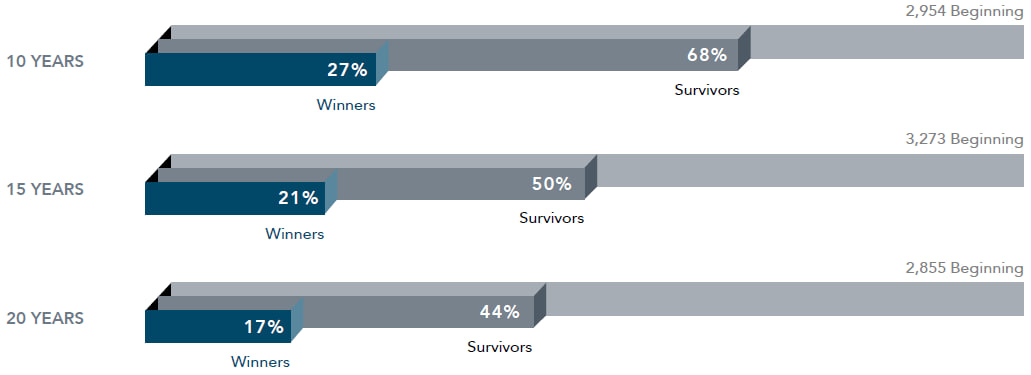

Для фондов акций США:

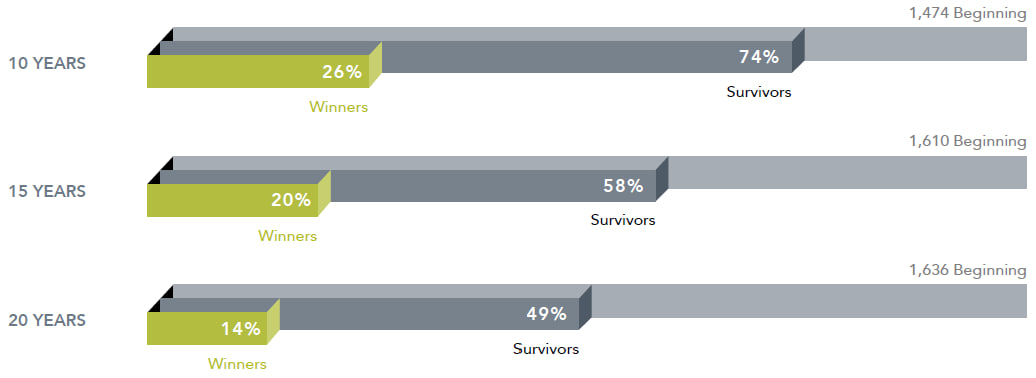

Для фондов инструментов с фиксированным доходом США:

Beginning – общее количество фондов на начало периода,

Survivors – процент выживших фондов (просуществовавших от начала до окончания периода),

Winners – процент фондов-победителей (опередивших свой бенчмарк).

Данные за период 10, 15 и 20 лет.

За периоды, заканчивающиеся 31 декабря 2022 г.

Резюме: чем более долгий срок инвестирования, тем меньше фондов доживает до его окончания, и тем меньше среди них победителей (которых во всех случаях сильно меньше половины).

Но если вы думаете, что достаточно просто выбирать победителей и не выбирать лузеров, то есть другая плохая новость: прошлые результаты управляющих ничего не говорят об их будущих результатах, поскольку повторяемость результатов на эффективных рынках… отсутствует практически полностью.

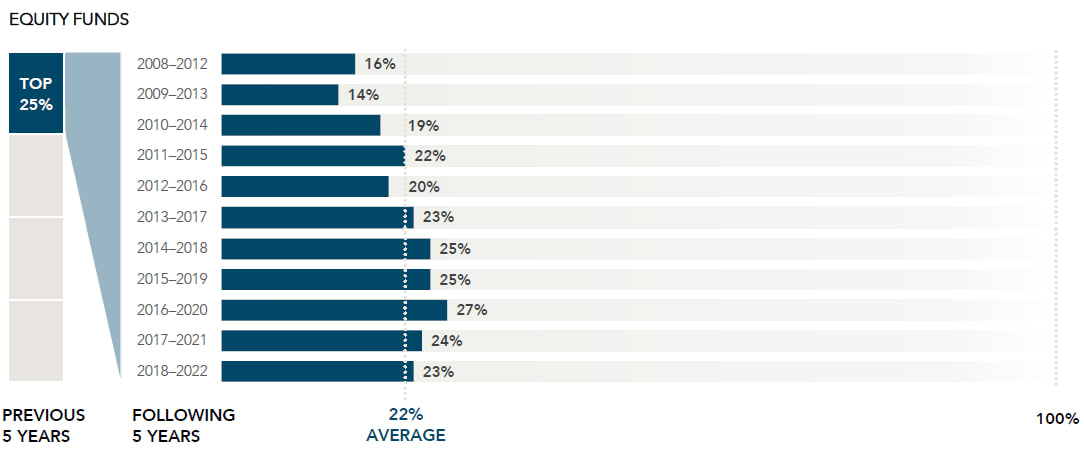

Для установления этого факта все фонды одного класса активов разбивались на четыре одинаковые по количеству фондов части (квартиля) по их результатам за предыдущие 5 лет:

• 25% лучших (High или TOP 25%),

• 25% выше среднего (Med High),

• 25% ниже среднего (Med Low),

• 25% худших (Low).

Затем анализировались результаты для TOP 25% фондов, попавших в первый квартиль, за следующие 5 лет. В случае повторяемости результатов фонды из первого квартиля должны были бы вновь оказаться в первом квартиле с вероятностью, хотя бы превышающей 25% (которая соответствует результатам при случайном выборе фондов).

Для фондов акций США:

Среди фондов акций из первого квартиля (TOP 25%) средний результат повторного попадания в первый квартиль по результатам следующего 5-летнего периода оказался равен 22%, то есть даже хуже, чем при случайном выборе. Это подтверждает известный тезис: прошлые результаты управляющих на эффективных рынках (в терминах EMH – Гипотезы эффективного рынка) не способны дать никакой информации об их будущих результатах. Результаты управляющих определяются не «умением» (мастерством), а «везением» (случайностью).

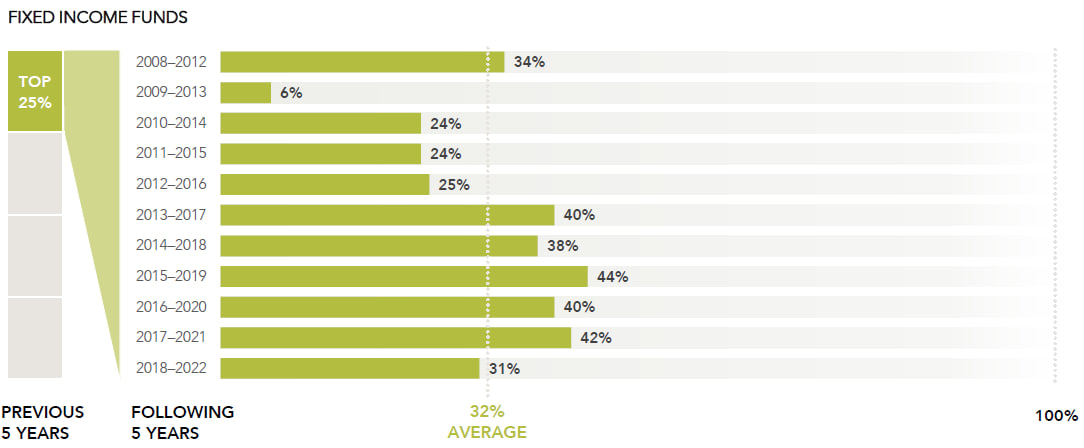

А вот среди фондов инструментов с фиксированным доходом ситуация чуть иная: средний процент повторного попадания в первый квартиль (TOP 25%) по результатам составил 32%, т.е. оказался чуть лучше 25%, получающихся при случайном выборе. Это может говорить о том, что на рынках облигаций «умение» управляющих играет немного большую роль, чем на рынках акций, и результаты отличаются несколько большей предсказуемостью. Это может говорить о том, что рынки инструментов с фиксированным доходом оказываются менее эффективными (в терминах EMH – Гипотезы эффективного рынка).

Для фондов инструментов с фиксированным доходом США:

Однако, если это воодушевляет кого-то на самостоятельный выбор облигаций, то спешу расстроить: для повторения хороших результатов вам для начала нужно суметь их показать, обыграв прочих управляющих, которые занимаются отбором инструментов с фиксированным доходом на профессиональной основе.

Что же может помочь вам отобрать фонды с будущими хорошими результатами?

Ответ на этот вопрос известен: важным критерием, статистически влияющим на результаты фондов, являются их общие издержки – Expense Ratio. Чем ниже издержки, тем выше вероятность попадания фонда в число победителей, и наоборот.

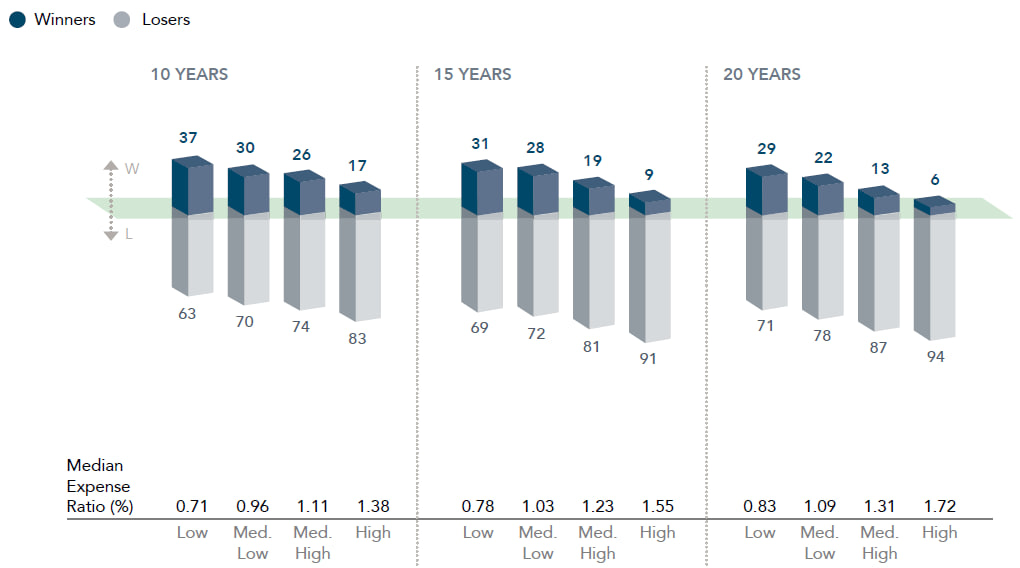

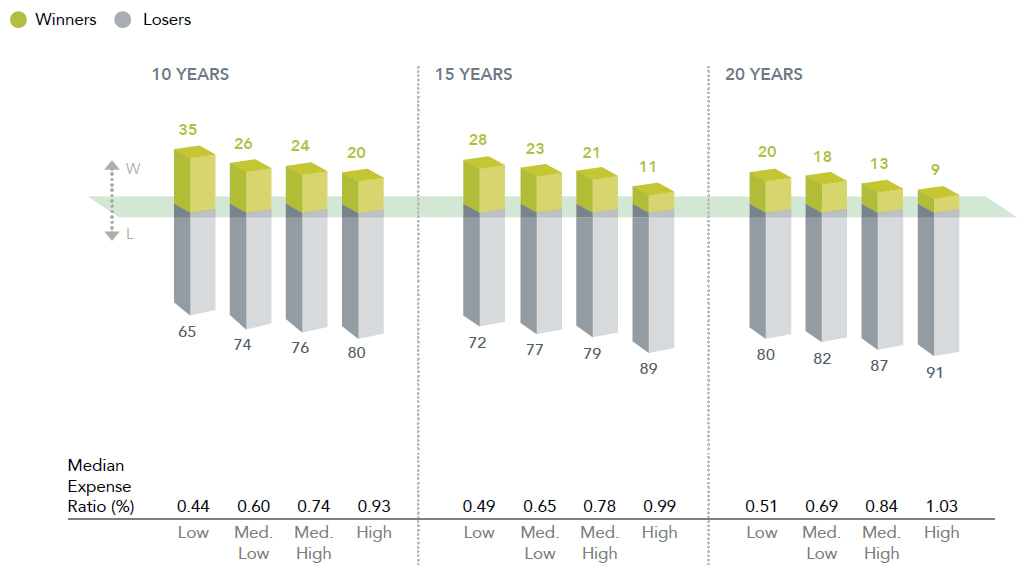

В исследовании фонды разбивались на четыре равные группы (квартиля) по размеру издержек, а далее для каждой группы анализировался процент победителей (Winners – фондов, опередивших свой бенчмарк) и проигравших (Losers – фондов, уступивших своему бенчмарку), за 10, 15 и 20 лет.

Для фондов акций США:

Результаты наглядно показывают, что, во-первых, чем ниже издержки (Expense Ratio), тем выше процент победителей. А во-вторых, что при увеличении срока инвестиций (10 – 15 – 20 лет) количество победителей уменьшается, но общая тенденция лучших результатов среди фондов с наименьшими издержками сохраняется.

Аналогичные тенденции наблюдаются и для фондов инструментов с фиксированным доходом США, с поправкой на то, что средний размер издержек у них ниже.

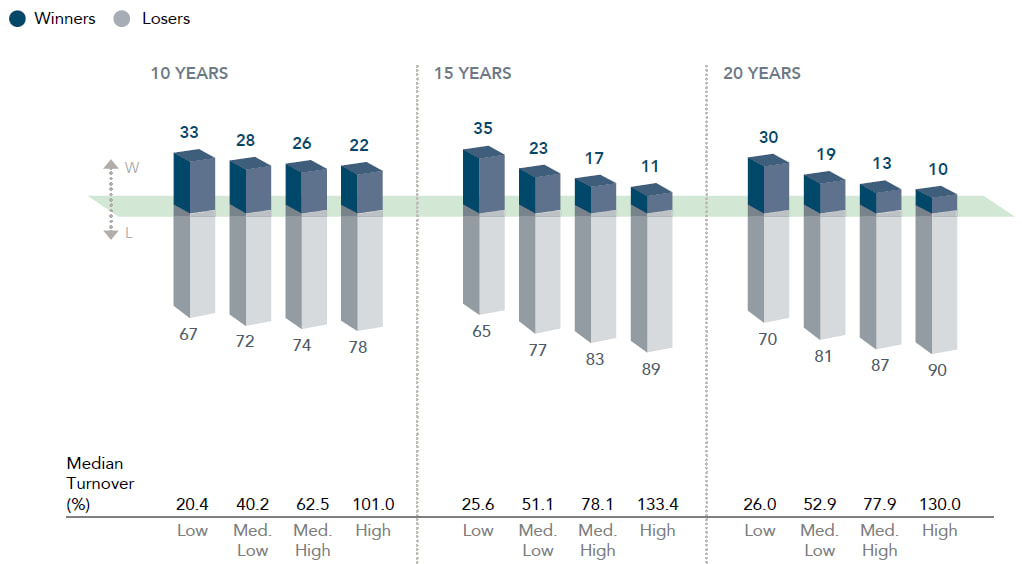

Наконец, заключительная диаграмма показывает зависимость количества победителей (Winners – фондов, опередивших свой бенчмарк) и проигравших (Losers – фондов, уступивших своему бенчмарку) от оборачиваемости (Turnover) фондов, т.е. отношения объема операций к объемам активов. Чем выше оборачиваемость, тем меньше процент победителей в группе, и, напротив, чем ниже оборачиваемость, тем выше процент победителей.

Для фондов акций США:

Краткие выводы исследования от Dimensional:

Ситуация с взаимными фондами и ETF, зарегистрированными в США

Результаты:

- Фонды, добивающиеся высоких результатов, были в меньшинстве.

- Хорошие результаты не повторялись.

- Высокие издержки и чрезмерная оборачиваемость, возможно, способствовали снижению эффективности.

Выводы:

- Рынки эффективно объединяют знания и ожидания инвесторов, формируя заслуживающие доверия цены.

- Управляющие, пытающиеся прогнозировать рыночные цены, могут нести высокие издержки, что повышает барьер вероятности опережения индекса.

- Успешные инвестиции предполагает нечто большее, чем просто выбор наиболее эффективного фонда из прошлого.

- Учитывайте, среди прочих факторов, инвестиционную философию фонда, живучесть структуры портфеля и внимание к издержкам

* * *

В целом результаты исследования Dimensional «Ландшафт инвестиционных фондов – 2023» подтверждают известные выводы:

- Большинство активно управляемых фондов проигрывает своим бенчмаркам. Доля фондов, проигрывающих своим бенчмаркам, растет с увеличением горизонта инвестиций, растет и доля «умерших» фондов – закрывшихся до окончания исследуемого периода.

- Результаты победителей не повторяются (это в большей степени касается фондов акций и в несколько меньшей степени – фондов инструментов с фиксированным доходом), что говорит о том, что выбор фондов по их прошлым результатам не имеет смысла.

- Важнейшим критерием, статистически влияющим на будущие результаты фондов, являются размер их издержек (Expense Ratio) – чем ниже издержки, тем выше в среднем результаты фондов. Влияние издержек на результаты растет с увеличением срока инвестиций.

- Другим важным критерием является оборачиваемость (Turnover) фондов– чем ниже оборачиваемость фондов, тем статистически лучше их результаты. Влияние оборачиваемости на результаты растет с увеличением срока инвестиций.

Наименьшие издержки и наименьшая оборачиваемость по статистике, как известно – у пассивных (индексных) фондов.

Другие записи:

Комментариев нет »