![]() Меб Фабер

Меб Фабер

«Глобальное распределение активов: Лучшие мировые инвестиционные стратегии»

Издательство: Альпина Паблишер

Заказ книги

Глава 1. История акций, облигаций и векселей

Начнем с изучения истории. Многие начинают инвестировать, совершенно не представляя, что происходило в прошлом, и нередко в своих ожиданиях исходят из собственного опыта. Моя мать, например, всегда говорила, что, если хочешь вложить деньги, купи акции и просто держи их. Однако она жила в Соединенных Штатах и занималась инвестированием в 1980-х и 1990-х гг., и у нее был совсем другой опыт, чем у поколения ее родителей, которым пришлось пережить Великую депрессию. Ну а об опыте среднего японского, немецкого или русского инвестора и говорить нечего.

Так что же можно почерпнуть из истории? Начнем с обсуждения стоимости денег.

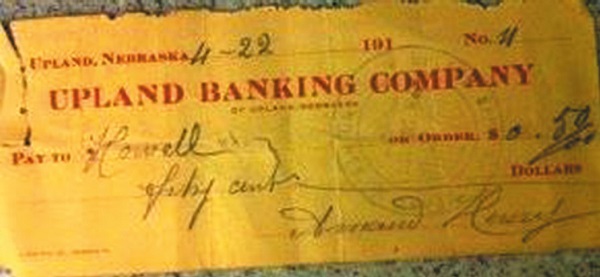

Несколько лет назад мы беседовали о чем-то с отцом, и он решил привести мне пример инфляции из реальной жизни. Пару недель спустя я получил от него письмо, в котором обнаружил чек на $0,50, выписанный моим прадедом еще в 1910-х гг. Прадед был фермером, иммигрировавшим из небольшого городка в департаменте Вогезы (Франция) и осевшим в штате Небраска. Тогдашние $0,50 эквивалентны сегодня почти $13, что очень наглядно демонстрирует инфляцию. Посмотрите, как выглядит этот заполненный от руки документ (илл. 1).

Илл. 1. Пример инфляции из реальной жизни

Источник: Faber.

Более близким к нам примером служит часто используемая фраза: «Я помню, когда Coca-Cola стоила 10 центов». (Еще один занятный образец — «Инфляция на примере стоимости экипировки супермена»). Инфляция — очень горячая тема. Обычно она возникает при обсуждении действий Федеральной резервной системы. Мало какие вопросы могут вызвать более ожесточенные дебаты в определенных экономических и политических кругах, чем «Фед» и доллар США.

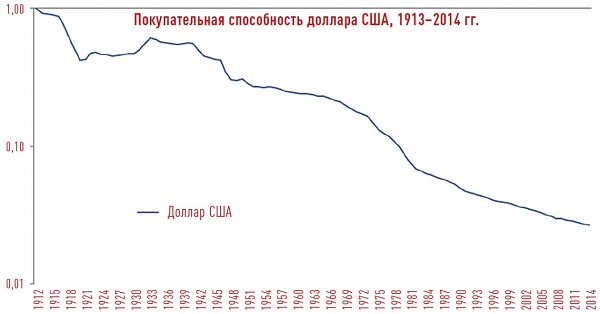

Ниже приведен один из самых известных в инвестиционной литературе графиков (илл. 2), который демонстрирует покупательную способность доллара США с момента создания Федеральной резервной системы в 1913 г. Его описание можно сопроводить следующими строками из поста в блоге ZeroHedge:

«Это график, который они не хотят показывать вам: покупательная способность доллара за прошедшие 76 лет снизилась на 94%. И с учетом нынешней денежно-кредитной и налоговой политики нас ждет ее снижение еще как минимум на 94%. Единственный вопрос в том, сможет ли она так упасть за 76 месяцев на этот раз».

Илл. 2. Покупательная способность доллара США в 1913–2014 гг.

Источник: Global Financial Data, Shiller.

Такое утверждение вполне справедливо — $1 1913 г. эквивалентен примерно трем центам в нынешних ценах в результате инфляции (которая держится в среднем на уровне 3,2% в год). Однако все, о чем говорит график, так это о том, что в нынешнем столетии для США характерна мягкая инфляция (с периодами ее замедления, дефляции и всплесков).

График же используют для обоснования бесчисленного множества аргументов и заключений, значимость которых подчеркивается с помощью восклицательных знаков!!!, жирного текста и ПРОПИСНЫХ БУКВ. За ними обычно следует поток призывов покончить с ФРС, покупать золото, продавать акции и возводить крепости с запасами оружия, продовольствия и боеприпасов. Подобные выступления появляются не случайно. Они вызывают эмоциональную реакцию (кто не любит пнуть лишний раз правительство?), ну и, конечно, дают простор для придумывания броских заголовков.

Момент, который большинство упускает из виду, заключается в том, что инвесторы должны что-то делать с этими долларами. Поставьте себя, например, на место инвестора в 1913 г. Вы могли положить свои деньги под матрас, и тогда их покупательная способность падала бы в полном соответствии с приведенным выше графиком. У вас была возможность потратить эти деньги — пустить их на оплату поездки в отпуск, развлечений, одежды или просто проесть. Но вы могли также купить казначейские векселя и полностью сохранить стоимость доллара — ваш $1 стоил бы сегодня $1,33 (при реальной доходности порядка 0,26% в год).

Конечно, вам не удалось бы реально заработать, но вы бы ничего и не потеряли.

Обратите внимание на то, что под «реальной» понимается доходность, которую инвестор получает с учетом инфляции. Если вложение принесло 10% (это называется номинальной доходностью), а инфляция составила 2% в этом году, то реальная доходность будет равна всего 8%. Реальная доходность — очень важное понятие, поскольку она делает сравнения во времени более адекватными. Доходность, составляющая 10%, при 8%-ной инфляции (реальная доходность 2%) сильно отличается от 10%-ной доходности при инфляции на уровне 2% (реальная доходность 8%). Реальную доходность полезно представить как «доходность, которую можно потратить». Иначе говоря, бутылка Coke, купленная за $1, стоит примерно столько же, сколько и бутылка за $0,10, просто вы рассчитываетесь за нее обесцененными долларами (и, возможно, получаете кукурузную патоку вместо настоящего сахара).

Если вы были готовы рискнуть чуть больше, то могли вложить деньги в казначейские облигации с более длительным сроком, в корпоративные облигации, золото, акции, недвижимость и даже в вино и предметы искусства — все это сохраняет стоимость лучше, чем матрас.

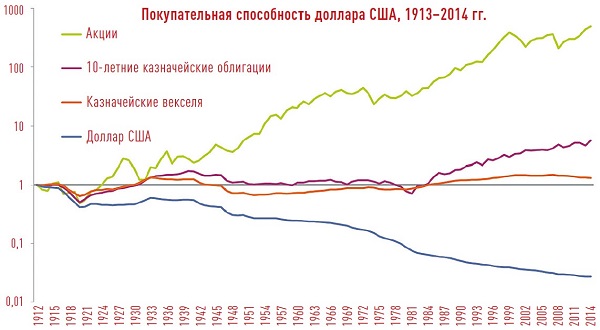

На илл. 3 показана реальная доходность акций, облигаций и векселей. Если $1, положенный под матрас, обесценился бы до трех центов, то при вложении в казначейские векселя он принес бы вам $1,33, в 10-летние казначейские облигации — $5,68, а в акции — умопомрачительные $492.

Илл. 3. Покупательная способность в 1913–2014 гг.

Источник: Global Financial Data, Shiller.

Тем, кто ищет превосходно иллюстрированное издание по исторической доходности рыночных инструментов, я порекомендовал бы обратить внимание на мою любимую инвестиционную книгу «Триумф оптимистов: Доходность глобальных инвестиций за 101 год» (Triumph of the Optimists: 101 Years of Global Investment Returns). (Credit Suisse ежегодно выпускает обновления к этой книге, найти которые можно на сайте банка. Настоятельно советую ознакомиться с этими ежегодными обновлениями.) Эта замечательная книга показывает, что многие классы глобальных активов в XX в. заметно приумножили состояние людей, которые покупали их и держали на протяжении десятилетий. Она также наглядно демонстрирует, что активы с завидной регулярностью испытывают падения вроде глобального финансового кризиса 2008 г.

К несчастью для инвесторов, у портфеля есть только два параметра — исторические максимумы и просадки. Если вы еще не знаете, что такое просадка, то поясним — это просто потери при снижении стоимости инвестиции с пикового уровня до нижней точки. Так, если вы купили актив по 100 и он упал до 75, то просадка составляет 25%. Если же он вырос до 110, то просадка равна 0 (это исторический максимум).

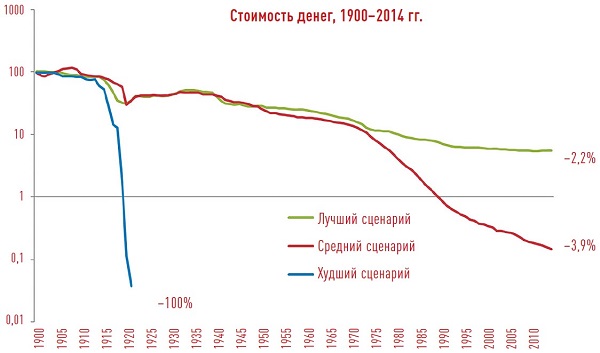

Характер долгосрочного изменения стоимости некоторых активов показан на нескольких графиках, основанных на данных из книги «Триумф оптимистов» (доступны через Morningstar как модуль Димсона, Марша и Стонтона, но требуют подписки). На них представлены лучший, средний и худший сценарии для основных классов активов 16 стран в 1900–2014 гг. Позднее база этих данных была обновлена, и в нее вошли уже 23 страны, результаты можно найти на сайте Credit Suisse в сноске. Все ряды данных представляют собой локальную реальную доходность и воспроизводятся в логарифмическом масштабе (за исключением последнего). Кривые доходности для доллара США близки друг к другу.

Первыми представлены лучший, средний и худший сценарии для доходности ваших денег.

На илл. 4 видно, что хранение денег под матрасом приводит к медленному обесценению портфеля. Германия выпадает после первых лет, поскольку в ней доминирует худший сценарий (гиперинфляция в ее случае). Инфляция — главный враг доходности. Выход ее из-под контроля грозит накоплениям в виде денежных средств и облигаций полным уничтожением. Итак, любители держать деньги под матрасом теряют в среднем порядка 4% в год.

Илл. 4. Реальная доходность денежных средств, 1900–2014 гг.

- Лучший сценарий: –2,2% в год

- Средний сценарий: –3,9%

- Худший сценарий: –100%

Источник: Morningstar, Elroy Dimson, Paul Marsh, Mike Staunton, Triumph of the Optimists, Princeton University Press, 2002, Credit Suisse Global Investment Returns Sourcebook 2015.

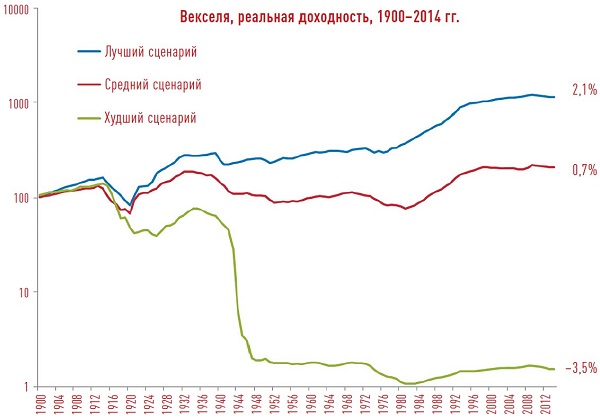

Следующей идет реальная доходность краткосрочных правительственных векселей. Эти инструменты могут, пожалуй, лишь покрыть инфляцию. На них обычно нельзя заработать, как это ясно видно на илл. 5, однако они по крайней мере не дешевеют на 4% в год, как деньги, положенные под матрас. Мы также добавили пункт «Мир», который показывает доходность портфеля, взвешенного по капитализации глобального рынка, где веса определяются на основе размера фондового рынка каждой страны.

Илл. 5. Реальная доходность краткосрочных правительственных векселей, 1900–2014 гг.

- Лучший сценарий: 2,1% в год

- Средний сценарий: 0,7%

- Худший сценарий: –3,5% (реальный худший сценарий, Германия: –100%)

- Мир: 0,9%

Источник: Morningstar, Elroy Dimson, Paul Marsh, Mike Staunton, Triumph of the Optimists, Princeton University Press, 2002, Credit Suisse Global Investment Returns Sourcebook 2015.

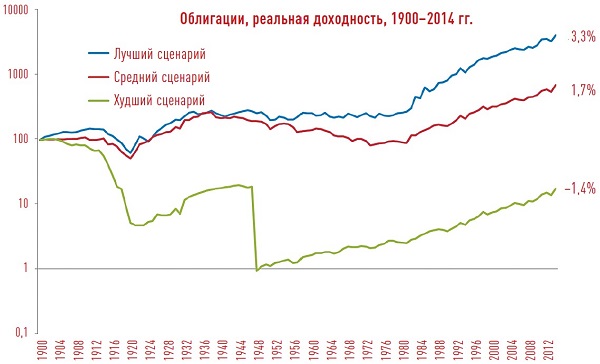

На илл. 6 видно, что добавление небольшого риска дюрации делает доходность 10-летних облигаций в два раза выше исторической доходности векселей, но она по-прежнему остается довольно скромной. Перспектива разбогатеть при реальной доходности 1,7% невелика, к тому же вам придется пережить 50%-ную просадку, как будет показано позже.

Илл. 6. Реальная доходность долгосрочных правительственных облигаций, 1900–2014 гг.

- Лучший сценарий: 3,3% в год

- Средний сценарий: 1,7%

- Худший сценарий: –1,4% (реальный худший сценарий, Германия: –100%)

- Мир: 1,9%

Источник: Morningstar, Elroy Dimson, Paul Marsh, Mike Staunton, Triumph of the Optimists, Princeton University Press, 2002, Credit Suisse Global Investment Returns Sourcebook 2015.

И, наконец, у нас есть реальная доходность для акций (илл. 7). Здесь картина заметно лучше! Реальная доходность более 4% в год ощутимо превосходит то, что позволяет получить рынок облигаций. Вместе с тем не следует забывать, что даже при такой доходности для удвоения вложений требуется более 15 лет!

Илл. 7. Реальная доходность акций, 1900–2014 гг.

- Лучший сценарий: 7,4% в год

- Средний сценарий: 4,8%

- Худший сценарий: 1,9% (реальный худший сценарий, Китай, Россия: –100%)

- Мир: 5,2%

Источник: Morningstar, Elroy Dimson, Paul Marsh, Mike Staunton, Triumph of the Optimists, Princeton University Press, 2002, Credit Suisse Global Investment Returns Sourcebook 2015.

На илл. 7а тот же график приведен в нелогарифмическом масштабе на оси Y. Это сделано для того, чтобы показать важность представления графиков процентных изменений в течение длительного времени в логарифмическом масштабе. В противном случае они становятся практически нечитаемыми и, следовательно, бесполезными. Понимание этой разницы позволит вам сразу выявлять нечистоплотных инвестиционных менеджеров, которые расписывают свои успехи на графиках вроде приведенного ниже, где прирост выглядит намного внушительнее.

Илл. 7а. Реальная доходность акций, 1900–2014 гг., нелогарифмическая ось

Источник: Morningstar, Elroy Dimson, Paul Marsh, Mike Staunton, Triumph of the Optimists, Princeton University Press, 2002, Credit Suisse Global Investment Returns Sourcebook 2015.

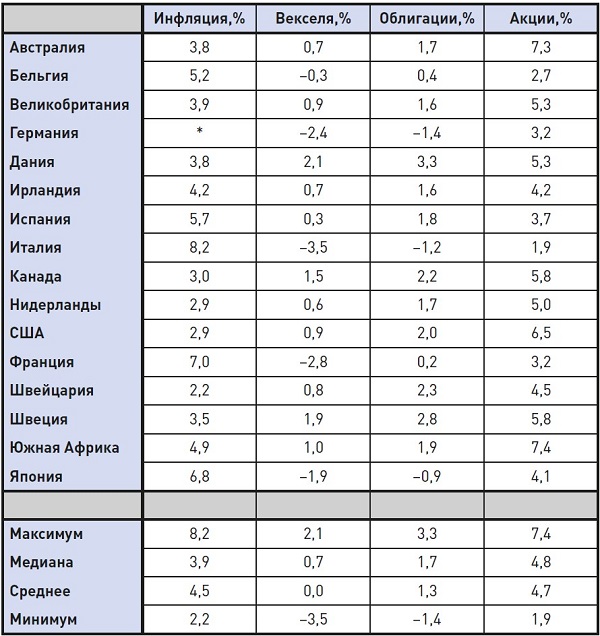

Посмотрим теперь на весь ряд инструментов по странам, чтобы лучше представить, как выглядят лучший и худший сценарии. На практике можно считать, что акции приносят доходность порядка 4–5%, облигации — 1–2%, а векселя — почти нулевую. Заметим, что на протяжении XX в. рынки акций и облигаций в Соединенных Штатах были одними из самых результативных.

Табл. 1. Реальная доходность разных классов активов, 1900–2014 гг.

Источник: Morningstar, Elroy Dimson, Paul Marsh, Mike Staunton, Triumph of the Optimists, Princeton University Press 2002, Credit Suisse Global Investment Returns Sourcebook 2015.

Может показаться, что приведенные выше цифры делают принятие решения совсем простым — просто вкладывайте все деньги в акции! Хотя акции превосходят облигации и векселя по доходности, нельзя сказать, что они лишены риска. Фондовые рынки как минимум в двух странах были буквально стерты с лица земли из-за того, что правительства останавливали работу рынков капитала. Неудивительно, что люди в России и Китае с большим подозрением относятся к инвестированию даже сегодня.

Еще один риск связан с тем, что акции могут продолжительное время проигрывать другим классам активов, например облигациям. Посмотрев на данные, легко предположить, что можно переждать период низкой доходности любой акции. Однако Роб Арнотт в своей статье «Величайшая легенда в финансах» (The Biggest Urban Legend in Finance), опубликованной в 2011 г., рассматривает случай, когда акции проигрывали облигациям на протяжении 30 лет:

«Избыточная доходность фондового рынка, которая 30 лет держится на уровне нуля, вызывает большое разочарование у массы долгосрочных инвесторов, действующих по принципу “акции по любой цене”. Но это далеко не первый длительный спад. С 1803 по 1857 г. американские акции с трудом держались на плаву. Инвестор в акции мог получить тогда всего лишь треть того, что получал инвестор в облигации. Акции вышли на уровень безубыточности только в 1871 г. Большинство наблюдателей с удивлением узнают о том, что акции проигрывали другим активам на протяжении 68 лет. За 72-летним бычьим рынком, продолжавшимся с 1857 по 1929 г., последовал еще один “засушливый” период. С 1929 по 1949 г. акции уступали облигациям — единственное долгосрочное падение, которое отражено в сборниках компании Ibbotson за весь период наблюдения. Кажется, что это из ряда вон выходящий отрезок истории — Великая депрессия и Вторая мировая война, и впечатляющий последующий рост с 1950 по 1999 г. вселил в современных инвесторов ложное чувство надежности долгосрочных вложений в акции».

Период низкой результативности акций, длившийся 68 лет, практически равен нынешней ожидаемой продолжительности жизни людей в США. Облигации превосходили акции на протяжении всей жизни человека (а в действительности больше его жизни, поскольку в США в 1800-х гг. ожидаемая продолжительность жизни составляла примерно 40 лет). Когда речь заходит о долгосрочных вложениях в акции, надо оперировать какими-то другими сроками, а не продолжительностью жизни человека. Может быть, здесь уместнее говорить о продолжительности жизни черепахи, глубоководных морских червей или секвойи? Справедливости ради следует заметить: чем больше мы углубляемся в историю, тем менее надежными становятся данные, именно поэтому наш анализ ограничен периодом после 1900 г.

В других странах наблюдались сильные просадки, и даже в Соединенных Штатах инвесторы потеряли порядка 80% того, что они имели на пике, в период медвежьего рынка в 1929 г. и 1930-е гг. К сожалению, при падении на 75% инвестору нужно реализовать 300%-ный прирост, чтобы вернуть потерянное, — это эквивалентно начислению 4,8% с капитализацией в течение 30 лет! При такой доходности даже для компенсации просадки в 50% потребуется 15 лет.

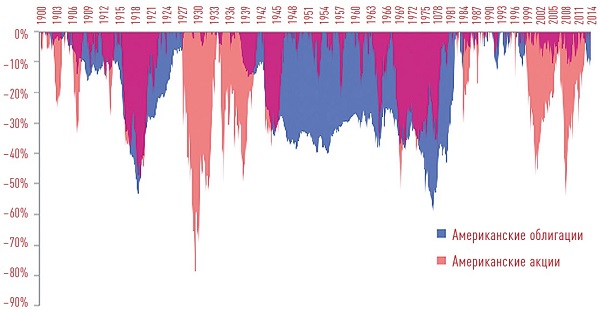

Именно из-за сильных просадок многие предпочитают инвестировать в облигации, однако облигации тоже рискованный инструмент. Если акции обычно страдают от резких падений цен, то облигации нередко теряют стоимость из-за инфляции. Бывало, что в США и Великобритании облигации теряли более 60% стоимости. Хотя это кажется ужасным, во многих других странах (в Японии, Германии Италии и Франции) потери достигали более 80%. Гиперинфляция в некоторых странах приводила даже к полной потере стоимости. На новостном портале Business Insider приводится презентация с рядом худших примеров за последние 100 лет.

На илл. 8 показано, что и акции, и облигации не раз испытывали серьезные просадки. Этот график построен на основе месячных данных (для Великобритании месячных данных у нас нет), что повышает наглядность рисунка.

Илл. 8. Реальные просадки по классам активов в США, 1900–2014 гг.

Источник: Morningstar, Bloomberg, Elroy Dimson, Paul Marsh, Mike Staunton, Triumph of the Optimists, Princeton University Press 2002.

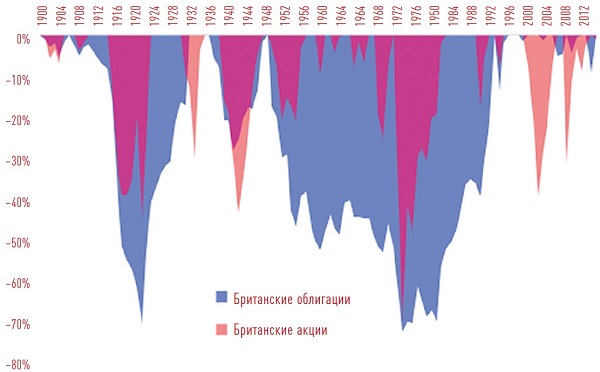

То же самое происходит и в Великобритании, однако инвесторы в облигации вынуждены ждать еще дольше для возврата убытка — почти 50 лет! На илл. 9 приведены годовые данные по реальной доходности и просадкам.

Илл. 9. Реальные просадки по классам активов в Великобритании, 1900–2014 гг.

Источник: Morningstar, Bloomberg, Elroy Dimson, Paul Marsh, Mike Staunton, Triumph of the Optimists, Princeton University Press 2002.

В этом заключается одна из проблем инвестирования в единственную ценную бумагу, страну или класс активов. Нормальная рыночная доходность встречается крайне редко. Те, кто вкладывал деньги в различные активы в определенные периоды — в американские акции в конце 1920-х и начале 1930-х гг., в немецкие классы активов в 1910-х и 1940-х гг., в российские акции в 1917 г., в китайские акции в 1949 г., в американскую недвижимость в середине 1950-х гг., в японские акции в 1990-х гг., в развивающиеся рынки и биржевые товары в конце 1990-х гг. и практически во все в 2008 г., вполне могли решить, что держать эти активы совершенно неразумно. У большинства людей нет времени, чтобы дождаться восстановления после серьезной просадки любого рискованного класса активов.

Так что же делать инвестору? Заниматься тем, что называют «единственный бесплатный сыр в инвестировании» — диверсификацией.

Другие записи:

Комментариев нет »