Источник: Merrill Edge, Bank of America corporation

Источник: Merrill Edge, Bank of America corporation

Перевод для AssetAllocation.ru

ОПРЕДЕЛЕНИЕ УСТОЙЧИВОСТИ К РИСКУ

Один из первых этапов в разработке инвестиционной стратегии – определение вашей устойчивости к риску в качестве инвестора, который называют вашим Профилем Инвестора. Он может зависеть от целей, ради которых вы инвестируете, а также от ваших личных особенностей при принятии инвестиционных решений.

Merrill Edge® определил профили инвесторов, которые в целом совпадают с тем, как инвесторы характеризуют себя, свои цели и свои чувства относительно риска. Каждый профиль инвестора – консервативный, умеренно консервативный, умеренный, умеренно агрессивный и агрессивный – имеет связанное с ним распределение активов, основанное на вашей общей устойчивости к риску.

Просмотрите приведенные ниже описания профиля инвестора и примера профиля инвестора, чтобы определить Профиль Инвестора, который наилучшим образом описывает ваши инвестиционные цели. Либо заполните Профиль Инвестора самостоятельно, чтобы определить ваши личные инвестиционные предпочтения. Эта оценка будет измерять вашу реакцию на волатильность рынка и поможет вам определить ваши инвестиционные цели.

САМОСТОЯТЕЛЬНАЯ ОЦЕНКА ПРОФИЛЯ ИНВЕСТОРА

Пожалуйста, прочитайте и ответьте на следующие вопросы. Затем используйте процесс оценки, чтобы определить Профиль Инвестора, который соответствует вашим чувствам по поводу инвестирования. Описание каждого профиля представлено ниже. Ваш Профиль Инвестора будет учитывать все ваши ответы в совокупности, при этом ни один вопрос не является определяющим фактором.

Вопрос 1.

Когда вы инвестируете деньги, какова ваша главная цель?

- a. Сохранить ценность моих инвестиций. Я хочу, чтобы свести к минимуму риск того, что мои инвестиции потеряют в ценности.

- b. Сделать упор на текущем доходе. Мои инвестиции должны быть в относительной безопасности.

- c. Генерировать текущий доход. Однако, я также хотел бы, чтобы стоимость моих инвестиций постепенно росла с течением времени. Я готов подвергнуть мои инвестиции умеренному уровню риска.

- d. Увеличить стоимость моих инвестиций с течением времени. При этом я также хотел бы получать текущий доход. Я готов подвергнуть мои инвестиции справедливому уровню риска.

- e. Со временем стоимость моих инвестиций должна существенно возрасти. При этом я не нуждаюсь в получении текущего дохода и готов подвергнуть свои инвестиции значительному уровню риска.

Вопрос 2.

Степень, с которой стоимость инвестиций увеличивается и уменьшается, называется волатильность (это одна из мер риска). Более волатильные инвестиции, как правило, на долгосрочном горизонте обеспечивают больший потенциал роста, чем менее волатильные инвестиции, но они могут привести к большим потерям. С какой волатильностью вам комфортно?

- a. Как можно ниже. Я хочу сосредоточиться на текущем доходе и стабильной стоимости, даже если это означает, что моя общая доходность относительно невелика.

- b. С небольшой. Я готов принимать случайные потери в стоимости, если мои инвестиции имеют определенный потенциал для роста с течением времени.

- с. С умеренной. Я готов пойти на умеренный риск, если мои инвестиции имеют большой потенциал для роста с течением времени.

- d. Со значительной. Я готов пойти на существенный риск в погоне за более высокой общей прибылью.

Вопрос 3.

Крайне консервативные инвестиции иногда зарабатывают меньше уровня инфляции. Это может привести к потере покупательной способности. В отношении ваших инвестиционных целей, что из нижеперечисленного является наиболее верным?

- a. Мои инвестиции должны быть безопасными, даже если это означает, что их доходность не поcпевает за инфляцией.

- b. Я готов рискнуть возможной потерей стоимости инвестиций, чтобы мои инвестиции с течением времени могли расти примерно на

уровне инфляции. - c. Мне важно, чтобы мои инвестиции росли быстрее инфляции. Я готов пойти на некоторый риск для достижения этой цели.

- d. Мои инвестиции должны расти значительно быстрее инфляции. Я готов принять значительный риск для достижения этой цели.

Вопрос 4.

Вы понимаете, что стоимость инвестиций со временем будет колебаться, в зависимости от суммы принимаемого риска. С какой приблизительной потерей в течение одного года вы готовы смириться, прежде чем принять решение об изменении своих инвестиций?

- a. Менее –5%

- b. От –5% до –10%

- c. От –10% до –15%

- d. От –15% до –25%

- e. –25% или более

Вопрос 5.

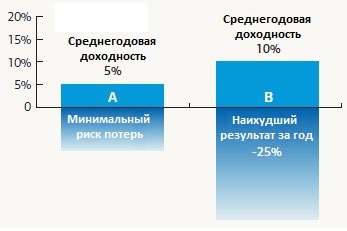

Рассмотрим две различных инвестиции: Инвестиции A, которые обеспечивают среднегодовую доходность 5% с минимальным риском потери стоимости; и Инвестиции B, которые обеспечивают среднегодовую доходность 10% с возможностью потерь в размере –25% или более в любом году. Как бы вы распределили свой капитал для инвестиций?

- a. 100% в инвестиции A и 0% в инвестиции B

- b. 80% в инвестиции A и 20% в инвестиции B

- c. 50% в инвестиции A и 50% в инвестиции B

- d. 20% в инвестиции A и 80% в инвестиции B

- e. 0% в инвестиции A и 100% в инвестиции B

Вопрос 6.

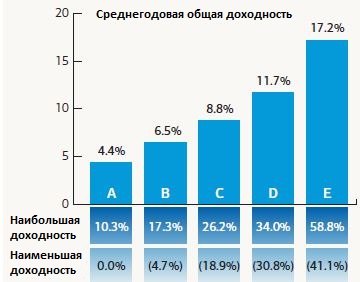

Если бы вы могли выбрать только один из пяти гипотетических портфелей, представленных ниже, какой бы вы выбрали?

- a. Портфель A

- b. Портфель B

- c. Портфель С

- d. Портфель D

- e. Портфель E

Примечание. Эти гипотетические портфолио не соответствуют моделям Профиля Инвестора Merrill Lynch. Вариант «A» представляет наименьший риск, тогда как Вариант «E» представляет наибольший риск. Нет никаких временных рамок для перемещения между минимальной и максимальной годовой доходностью, этот график используется только для определения устойчивости к риску.

Вопрос 7.

Как скоро вам потребуются все или значительная часть ваших инвестиционных активов?

- a. Короткий срок – от 0 до 2 лет

- b. Средний срок – от 2 до 5 лет

- c. Длинный срок – 5 лет и более

Вопрос 8.

Ваши общие инвестиционные активы имеют размер менее 1 миллиона долларов?

- a. Да

- b. Нет

Вопрос 9.

Если ваш ответ на Вопрос 8 – «Нет», то сумма, которую вы инвестируете, составляет менее 10% от общей суммы ваших инвестиционных активов?

- а. Да

- б. Нет

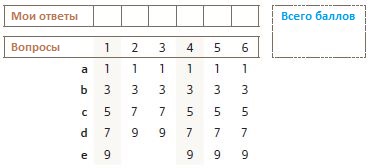

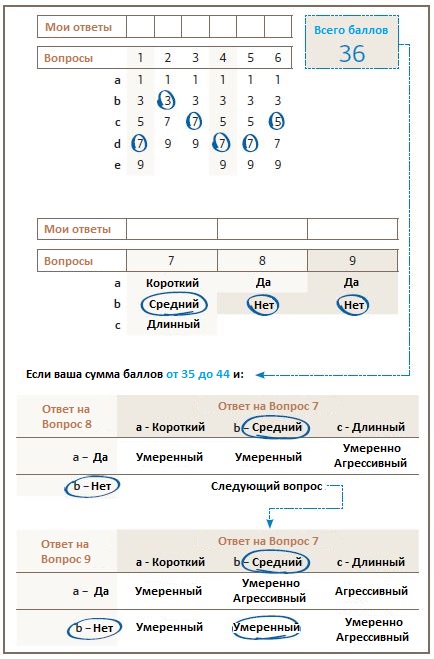

МОДЕЛЬ ОПРЕДЕЛЕНИЯ ПРОФИЛЯ ИНВЕСТОРА

ШАГ 1.

Для вашего удобства, укажите ваш ответ на каждый вопрос в поле над номером вопроса. Затем обведите кружочком число баллов, полученных за ответ на каждый вопрос, сложите баллы, полученные за ответы на вопросы, и запишите общее количество набранных вами баллов в поле справа.

ШАГ 2.

Укажите ответы на вопросы 7 – 9 в полях над номерами вопросов и обведите свой ответ ниже.

ШАГ 3.

Найдите матрицу, соответствующую общей сумме ваших баллов. Прочитайте и используйте ваши ответы на выбранные вопросы, чтобы определить свой Профиль Инвестора.

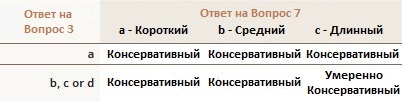

Если ваша сумма баллов от 6 до 15 и:

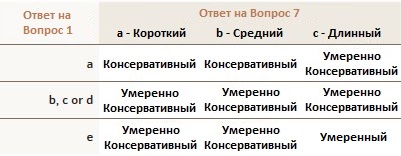

Если ваша сумма баллов от 16 до 25 и:

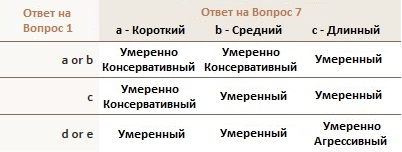

Если ваша сумма баллов от 26 до 34 и:

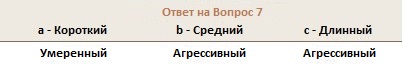

Если ваша сумма баллов от 35 до 44 и:

Если ваша сумма баллов от 45 до 54 и:

ОБРАЗЕЦ ОПРЕДЕЛЕНИЯ ПРОФИЛЯ ИНВЕСТОРА

Процедура подсчета баллов включает в себя четыре этапа:

- Сложите ваши баллы, полученные за ответы на вопросы 1 – 6.

- Определите ваши ответы на Вопросы 7 – 9.

- Выберите правильную матрицу, соответствующую вашему общему числу баллов.

- Ответьте на вопросы в матрице в соответствии с вашими предыдущими ответами.

Если вам трудно понять эту процедуру, обратитесь к образцу теста ниже.

Горизонт инвестирования: от 2 до 5 лет

Инвестор набрал 36 баллов, и поэтому выбирает матрицу подсчета «от 35 до 44», чтобы определить свой Профиль Инвестора. Он отмечает свой ответ на Вопрос 8, и, следуя указаниям, переходит к следующей матрице. В следующей матрице он заполняет ответы на вопросы 9 и 7, и читает все ответы, чтобы найти свой Профиль – Умеренный.

ОПИСАНИЯ ПРОФИЛЯ ИНВЕСТОРА

Диаграмма показывает целевое распределение активов для каждого профиля инвестора и соответствующее описание. Профиль Инвестора не учитывают альтернативные инвестиции. Индивидуальный профиль в качестве инвестора может учитывать нескольких критериев, в том числе:

- Цель и временные рамки

Инвесторы, которые имеют множество целей, часто готовы брать на себя большие риски с одними целями, нежели с другими. Как правило, критически важная цель или цель, имеющая временные рамки менее трех лет, могут диктовать консервативный подход к инвестициям. Менее важные цели или задачи с временными горизонтами более трех лет могут позволить более агрессивный подход к инвестициям, поскольку обычно хватает времени, чтобы оправиться от рыночных спадов.

- Личные особенности

Личные особенности некоторых людей ориентированы на принятие меньшего или большего риска.

- Текущие доход и размер активов

Чем больше ваш текущий доход и размер активов, тем больший риск вы можете быть готовы принять, по крайней мере для некоторого подмножества ваших инвестиций. Это связано с тем, что у вас есть большая способность оправиться от инвестиций, которые могут пойти не так, как ожидалось. И наоборот, некоторые инвесторы с большим размером активов могут чувствовать себя более комфортно при более консервативном подходе, зная, что им не нужно принимать дополнительный риск для достижения своих целей.

Консервативное Целевое Распределение

- Акции 20%

- Облигации 55%

- Деньги 25%

Для инвесторов, которые преимущественно не склонны к риску. Основное внимание уделяется стабильности портфеля и сохранению капитала. Инвесторы, использующие эту модель, должны стремиться к получению инвестиционных доходностей (с поправкой на инфляцию), которые будут низкими, а в отдельные годы — отрицательными, в обмен на снижение риска потерь основных средств и высокий уровень ликвидности. Типовой портфель сильно смещен в сторону инвестиций в денежные средства и инвестиции с фиксированным доходом.

Умеренно Консервативное Целевое Распределение

- Акции 40%

- Облигации 50%

- Деньги 10%

Для инвесторов, которые склонны к небольшому риску. Основное внимание уделяется достижению скромного уровня роста стоимости портфеля с минимальными потерями основной суммы и низкой волатильностью. Инвесторы, использующие эту модель, должны быть готовы принять некоторый уровень волатильности и потери основных средств. Типовой портфель будет включать, прежде всего, денежные средства и инвестиции с фиксированным доходом с небольшой долей акций.

Умеренное Целевое Распределение

- Акции 60%

- Облигации 35%

- Деньги 5%

Для инвесторов, которые готовы принять умеренный уровень риска. Основное внимание уделяется балансу между стабильностью портфеля и ростом стоимости портфеля. Инвесторы, использующие эту модель, должны быть готовы принять умеренный уровень волатильности и риск потери основных средств. Типовой портфель будет в основном сбалансирован между инвестициями с фиксированным доходом и акциями.

Умеренно Агрессивное Целевое Распределение

- Акции 70%

- Облигации 25%

- Деньги 5%

Для инвесторов, которые готовы принять средний уровень риска. Основное внимание уделяется достижению роста стоимости портфеля с течением времени. Инвесторы, использующие эту модель, должны быть готовы принять на себя высокий уровень волатильности портфеля и риск потери основных средств. Типовой портфель включает в себя различные классы активов, но в первую очередь смещен в сторону акций.

Агрессивное Целевое Распределение

- Акции 80%

- Облигации 15%

- Деньги 5%

Для инвесторов, которые готовы брать на себя существенный риск. Основное внимание уделяется достижению темпов роста стоимости портфеля выше среднего на долгосрочном интервале. Инвесторы, использующие эту модель, должны быть готовы принять на себя значительный уровень волатильности портфеля и риск потери основных средств. Типовой портфель включает различные классы активов, но будет сильно смещен в сторону акций.

Merrill Lynch изменял распределения для каждой модели в прошлом и может изменять распределения в будущем, в зависимости от результатов исследований и рекомендаций по инвестиционной стратегии. Данные целевые распределения приведены по состоянию на август 2013 г.

МОДЕЛИ ПРОФИЛЯ ИНВЕСТОРА

Следующая таблица иллюстрирует компромиссы, которые необходимо учитывать при разработке инвестиционной стратегии. Ваш советник по финансовым решениям Merrill Edge™ поможет вам найти баланс между риском и потенциальной доходностью для создания инвестиционной стратегии, соответствующей вашим конкретным целям.

Merrill Lynch изменял распределения для каждой модели в прошлом и может изменять распределения в будущем, в зависимости от результатов исследований и рекомендаций по инвестиционной стратегии. Данные целевые распределения приведены по состоянию на август 2013 г.

Хотя распределение активов в соответствии с Профилем Инвестора не рассматривает альтернативные инвестиции, инвестиции в вашем портфеле, выбранные вами на основе вашего профиля инвестора, могут быть классифицированы как альтернативные инвестиции. Они могут включать инвестиции в такие классы активов, как товарные активы и недвижимость, а также инвестиции в нетрадиционные фонды («NTFs»). NTFs – это такие инвестиции, как паевые фонды и биржевые фонды («ETFs»), которые мы классифицируем как альтернативные инвестиции из-за используемых инвестиционных стратегий и/или представляемых ими альтернативных активов. Merrill Lynch может классифицировать эти инвестиции, в том числе NTF, как «Альтернативные инвестиции» в отчетах о распределении активов, поскольку мы считаем, что это может более точно охарактеризовать атрибуты риска/доходности этих инвестиций, чем классификация их как акции. Предполагается, что представление альтернативных инвестиций будет минимальным.

Модели распределений Профиля Инвестора подготовлены Investment Management & Guidance Group (IMG). Представленные взгляды относятся только к IMG и могут быть изменены. Данная информация не должна рассматриваться в качестве инвестиционного совета. Она представлена исключительно в информационных целях и не предназначена ни для каких-либо конкретного предложений, представленных Merrill Lynch, ни для предложений каких-либо конкретных розничных финансовых продуктов или услуг, которые могут быть доступны.

Merrill Edge доступен через Merrill Lynch, Pierce, Fenner & Smith Incorporated (MLPF&S) и состоит из Merrill Edge Advisory Center™ (инвестиционное руководство) и самостоятельного онлайн-инвестирования.

MLPF&S является зарегистрированным брокер-дилером, членом SIPC и дочерней компанией Bank of America.

Инвестиционные продукты:

- Не застрахованы FDIC

- Не гарантированы банком

- Могут терять в стоимости

Другие записи:

Комментариев: 16 »

16 Responses to Merrill Edge: Определение Профиля Инвестора

Вы можете ответить на вопросы теста, и по итогам своих ответов и несложного подсчета результатов, определить, каким инвестором вы являетесь, и какое распределение активов посоветует для вас Merrill Edge.

Рекомендую сделать это. Поделитесь в комментариях – какой вы инвестор?

За многие годы у меня собралась уже большая коллекция таких опросников от крупнейших западных контор, некоторые из них переведены на русский. Например, вы можете также пройти аналогичный тест-опросник от Goldman Sachs — он чуть проще, познакомиться с похожим советами и примерами распределений активов от Fidelity, J.P.Morgan и многих других западных компаний.

Вообще, аналогичные опросники есть на сайтах практически всех крупнейших игроков в западном мире. У некоторых компаний они находятся в приватных разделах сайтов, у некоторых советы зашиты внутрь автоматизированных алгоритмов, но есть они практически у всех.

Один из вопросов, который меня давно занимает – когда же мы увидим аналогичные опросники на сайтах Сбербанка, ВТБ, БКС, Финама и далее по списку? Понятно, что разводить людей дурилками вроде eToro и т.п. для компаний оказывается куда выгоднее, чем направлять клиентов в сторону долгосрочных инвестиций, при которых комиссии финансовых структур будут минимальными. Однако, количество людей, знакомых с правильными подходами к инвестициям, все равно будет расти и в России, как оно растет по всему миру, где пассивные инвестиции забирают себе все большую и большую долю рынка. Будет и на нашей улице праздник! Вот только когда?

Наш регулятор – ЦБ России – занял крайне странную позицию в этом вопросе. С одной стороны, мысль про обязательное профилирование инвесторов с точки зрения их устойчивости к риску, похоже, бродит где-то в головах финансовых чиновников. Она даже попыталась вылезти на свет в законопроекте о финансовом консультировании (в крайне урезанном и неконкретном виде). Но в вопросе интерпретации результатов профилирования позиция ЦБ сильно отличается от западных рекомендаций. Сначала компании должны выявить отношение инвестора к риску, а затем запретить рискованные операции… как вы думаете, кому? Нет, вовсе не тем, кто имеет низкую устойчивостью к риску. А тем, кто не обладает определенным размером капитала. Где логика? А это спрашивайте у ЦБ.

Определение устойчивости инвестора к риску с помощью тестов часто критикуют за неточность, которая может возникнуть из-за того, что ответы дает инвестор, не имеющий опыта реальных потерь крупных сумм денег. Об этом очень много где сказано, в том числе в недавнем большом интервью Уильяма Бернстайна, где он вновь приводит старую цитату из Фреда Шведа — «Есть вещи, которые невозможно адекватно объяснить девственнице словами или картинками. Так же никакое описание не может даже приблизительно описать чувство, возникающее при потере действительно большого количества денег, которыми вы раньше обладали».

Однако, тестирование на определение профиля риска инвестора может послужить хорошей отправной точкой для начала разговора. В любом случае это лучше, чем определять профиль инвестора и распределение активов наугад.

Пожалуй один из лучших тестов по определению профиля риска инвестора.

Тест показал, что мне необходимо умеренно консервативное распределение.

Ну и портфель я составил почти также: Акции 40%, Облигации 55%, Золото 5%.

У вас умеренно агрессивный и агрессивный портфель имеют одинаковое распределение активов в конце статьи. Похоже на опечатку

Упс… Да, конечно, была опечатка в тексте. Поправил, спасибо!

У меня профиль получился умеренно агрессивный. Скорее всего так и есть. Но в акциях у меня меньше 2%. Считаю, что рынок на хаях. Конечно может я и не прав, время входа выбирать не надо, но решиться купить сейчас акции не могу себя заставить.

Вы на каком именно рынке хаи-то увидели?

Я уже давно перестал даже смотреть, где именно рынок находится относительно его прошлых показателей. Ценность этой информации для пассивного инвестора — нулевая.

На Российском рынке акций. Я же сказал, что понимаю про ценность информации, но хочется подождать коррекции

http://www.consultant.ru/cabinet/stat/hotdocs/2017-08-31/click/consultant/?dst=http%3A%2F%2Fwww.consultant.ru%2Flaw%2Fhotdocs%2Flink%2F%3Fid%3D50761%23utm_campaign%3Dhotdocs%26utm_source%3Dconsultant%26utm_medium%3Demail%26utm_content%3Dbody

Банк России озаботился формированием финансовой культуры граждан.

В этих целях Банком России создан информационно-просветительский ресурс Fincult.info, начинающий свою работу 31 августа 2017 года. Может быть это Вам будет интересно

Смешно. Я-то думал, Вы про американцев, это имело бы хоть какой-то смысл.

Я-то думал, Вы про американцев, это имело бы хоть какой-то смысл.

А на российском рынке акций хаи были в 2008 году, 9 (!!!) лет назад. Сейчас мы стоим чуть-чуть выше по ММВБ и раза в два (!!!) ниже хаев по РТС.

Словом, я даже спекулятивной логики в этих рассуждениях не вижу.

Да, конечно, я про индексы все знаю. Но я жду коррекции для перехода из ОФЗ в акции. Тем более коррекция у американцев вызовет более сильную коррекцию у нас(скорее всего)

А у меня получилось 48 баллов агрессивный профиль на длительный период, но по факту распределение 35% акции, 35% облигации и 30% денежные средства (депозит). Хотя для себя я имею объяснение почему у меня большая доля в деньгах. Несколько родственников в очень преклонном возрасте, поэтому держу деньги на случай оказания им срочных медицинских услуг (операция и т.п.)

Подскажите, пожалуйста:

1) что означает в составе портфеля «Деньги»?

2) это наличные средства, средства на депозите или др.?

3) в какой класс активов из трех указанных в распределениях входит золото?

1) и 2) В узком смысл под термином «cash» обычно понимают краткосрочные казначейские векселя (для США), в более широком смысле — любые краткосрочные надежные долговые активы, ставки которых отражают ставки денежного рынка — краткосрочные депозиты, фонды и ETFs денежного рынка, облигации с защитой от инфляции и т.п.

3). В терминах данной статьи — ни в какой.

Нет ли в Примечании к Вопросу 6 опечатки во фразе: «… между минимальной и минимальной годовой доходностью… «?

Да, конечно. Правильно «… между минимальной и максимальной …». Спасибо! Поправил.

Среди комментариев нет свежих ответов за 23 год. Вот мой: прохожу уже второй тест на определение инвест.профиля, и второй тест показывает умеренный характер на среднесрочном горизонте. Я только планирую влиться в ряды инвесторов, не вполне определилась с приоритетом целей. И все средства пока в депозитах.