Майкл Мобуссин

Майкл Мобуссин

Источник: Global Investment Returns Yearbook – 2014

Перевод: Записки инвестора

Один из хорошо известных стереотипов поведения инвесторов – это тенденция покупать после того, как рынок вырос, и продавать после падения. Следствием такого шаблона является то, что взвешенная по активам доходность инвесторов, как правило, оказывается ниже, взвешенной по времени доходности фондов, в которые они инвестируют. Инвесторы могут противостоять этой тенденции, используя прогнозы, более основанные на результатах в прошлом, чем на недавних результатах.

Переводчик заставил меня сделать это

В левом полушарии вашего мозга есть часть, которую нейробиологи уже окрестили «переводчиком» («the interpreneur»). Очевидная роль переводчика состоит в том, чтобы объяснять причины каждого явления, которое он наблюдает. Как правило, хорошие результаты объясняются высоким мастерством, а плохие результаты – недостатком мастерства (Gazzaniga, 2011).

Переводчик весьма эффективен при поиске причинно-следственного эффекта большую часть времени, и это позволяет нам понимать мир вокруг нас. Однако переводчик спотыкается при столкновении со случайностями. Переводчик оценивает положительные результаты, которые приходят благодаря удаче, как нечто хорошее. А плохие результаты – как то, чего следует избегать. Это наше естественное состояние, и оно представляет проблему для нас как инвесторов.

Пожалуй, самые удручающие цифры в инвестициях связаны с разницей между тремя результатами инвестиций:

- теми, которые приносит рынок;

- теми, которых достигают управляющие активных фондов;

- и теми, что получают инвесторы.

Например, доходность владельцев акций составила 9,3% годовых по индексу S&P 500 за последние 20 лет, которые закончились 31 декабря 2013 года. Доходность среднего среднего активно управляемого фонда была на 1,0% — 1,5% меньше из-за расходов и операционных издержек. Это разумно, поскольку доходность пассивных и активных фондов, в среднем, одинакова до вычета затрат, но уменьшается для активных фондов после вычета расходов (Sharpe, 1991).

Однако средняя доходность инвесторов была еще на 1–2% ниже, чем у среднего активно управляемого фонда. Это означает, что доходность инвестора составила примерно 60% — 80% от рыночной. На первый взгляд кажется странным, что инвесторы, владеющие активно управляемыми фондами могли получить доходность меньше, чем сами фонды.

Корень проблемы – неудачный выбор времени инвестиций.

Под влиянием «переводчика» инвесторы, как правило, экстраполируют недавние результаты. Эта модель поведения инвестора настолько неизменна, что у ученых даже есть название для него: «эффект глупых денег» (Frazzini и Lamont, 2008). Когда рынки падают, инвесторы пугаются и выводят свои деньги. Когда рынки растут, они жадничают и вносят дополнительные деньги. На Рисунке 1 показано сальдо денежного потока средств инвесторов и доходность MSCI World Index с 1992 года. Хотя общая картина сальдо притока средств соответствует доходности, обратите внимание, что инвесторы были сдержанны в покупке акций в последние годы. Совокупное движение денежных средств в течение последних пяти лет отрицательное, несмотря на хорошие показатели рынка.

Ключ к пониманию эффекта глупых денег – разница между доходностью, взвешенной по времени и доходностью, взвешенной по активам. Рассмотрим для примера паевой инвестиционный фонд. Доходность, взвешенная по времени, измеряет производительность фонда исходя из стоимости паев. Доходность, взвешенная по активам, включает в себя не только производительность, но и приток средств в фонд и отток средств из фонда.

Доходность, взвешенная по времени, vs. доходность, взвешенная по активам

Вот простая иллюстрация (Dichev, 2007). Допустим, инвестор покупает 100 акций фонда, который начинает год с чистой стоимости пая $10, что обойдется ему в $1’000. В следующем году, стоимости паев фонда поднимается до $20, удваивая деньги инвестора. Радостный инвестор покупает еще 100 паев, затратив еще $2’000. На втором году цена паев фонда снижается до $10, к уровню, с которого она и стартовала. Каковы результаты инвестора и фонда за два года?

Взвешенная по времени доходность фонда, конечно же, равна нулю, поскольку конечная цена пая фонда равна стартовой (обратите внимание, что прибыль фонда рассчитывается как среднее геометрическое, а не среднее арифметическое). Однако, взвешенная по активам доходность инвестора равна –27%, рассчитанная как внутренняя ставка доходности, основанная на сроках и величинах денежных потоков инвестора.

Доходность была бы равна нулю, если бы наш инвестор использовал простую стратегию «купил-и-держи» и не получил номинальной прибыли или убытка. Но в описанном сценарии наш инвестор потерял $1’000 из общего объема инвестиций $3’000 из-за покупки выросших в цене паев фонда.

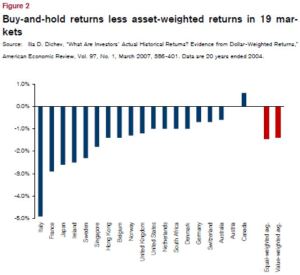

Этот простой пример отражает опыт одного инвестора в течение двух лет, но мы можем применить ту же методику и к действиям многих инвесторов за многие годы. Из-за поведения инвесторов доходность основных индексов существенно выше той, что на самом деле зарабатывают инвесторы. На Рисунке 2 показана разница между доходностью стратегии «купил-и-держи» и взвешенной по активам доходности инвесторов для 19 стран мира. В среднем, инвесторы зарабатывают на 1,5% в год меньше, чем при стратегии «купил-и-держи» из-за эффекта глупых денег.

Таким образом, наш мозг побуждает нас действовать на экстремумах, покупая на росте рынка и продавая на спаде. Как было сказано в статье из Ежегодника 2013 о возвращении к среднему, долгосрочному инвестору «полезно поставить себя в рамки, которые исключают искушение следовать за толпой». Вопрос в том, каким образом мы можем избежать поведенческой ошибки покупки по высоким ценам и продажи по низким?

Любимая работа Канемана

Дэниел Канеман – психолог, известный статьями в области принятия решений, за которые он в 2002 году получил Нобелевскую Премию по экономике. После вручения Нобелевской Премии, его спросили о своей любимой работе. Он назвал статью «О психологии прогноза» («On the Psychology of Prediction»), написанную в соавторстве с Амосом Тверски в 1973 году. Статья богата проницательными предположениями, однако для нас ее основной урок состоит в том, как добиться содержательных прогнозов. Авторы утверждали, что для этого важны три вида информации.

Во-первых, это базовая величина (base rate), или результат соответствующего класса активов. Например, для фондового рынка, это будет означать историческую доходность, описанную в серии документов Global Investment Returns Yearbook. Ежегодник содержит весьма надежные базы данных, по которым рассчитывается прибыль в долгосрочной перспективе.

Во-вторых, это конкретное значение (specific information) для случая, который вас интересует. Для рынков это будет означать ощущение их стоимостной оценки, что эта оценка означает применительно к будущей доходности.

Наконец, последнее – как соотнести базовую величину и конкретное значение, чтобы дать разумный прогноз. В некоторых случаях следует больше внимания уделять базовой величине. В других случаях наибольший вес должно иметь конкретное значение. Канеман и Тверски предположили, что мы склонны недооценивать значение базовой величины во многих наших прогнозах.

Один из способов думать о проблеме – взвешивать информацию. Если вы сталкиваетесь с деятельностью, где основным фактором, определяющим результаты, является удача, то вы должны уделить основное внимание базовой величине. В качестве примера представьте рулетку или игральные кости. Лучшие оценки – это показатели среднего значения, с учетом соответствующего разброса. Если же, напротив, вы имеете дело с деятельностью, в которой удача не играет практически никакой роли, вы должны уделить основное внимание конкретному значению. Например, если выставить пять бегунов с улицы против спринтера мирового класса, то спринтер должен победить.

Мы можем количественно оценить роль везения через коэффициент корреляции, который в статистике принято обозначать буквой r. Коэффициент корреляции измеряет степень линейной зависимости между переменными в паре распределений. Если корреляция равна нулю, значит, то, что будет происходить в будущем, никак не связано с тем, что было в прошлом. Результаты случайные. Если корреляция равна единице, значит, то, что произошло ранее, говорит вам о том, что будет дальше. Коэффициент корреляции может принимать значения от -1.0 (идеальная отрицательная корреляция) до +1.0 (идеальная положительная корреляция).

Для наших целей главное заключается в том, что r показывает вам, как соотносятся базовая величина и конкретное значение. Если r близка к нулю, опирайтесь на базовую величину. Если r = 1.0, то конкретное значение – это все, что вам нужно. Коэффициент корреляции показывает скорость возврата к среднему.

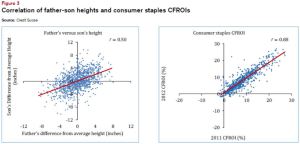

Рассмотрим несколько примеров из практики. Взгляните на Рисунок 3. Слева — корреляция между ростом отца и ростом его сыновей, равная 0.50. Частично рост сына передается по наследству, частично зависит от окружающей среды. Пусть рост отца – 76 дюймов, а средний рост мужчины – 70 дюймов. Чтобы предсказать рост сына, нужно в равной степени учесть рост отца 76 дюймов (конкретное значение) и средний рост 70 дюймов (базовая величина), чтобы получить 73 дюйма. Естественно, этот прогноз не сбудется для каждого конкретного сына, но это самый лучший прогноз для сыновей отцов такого роста.

Теперь взгляните на правую часть Рисунка 3, которая показывает взаимосвязь между CFROI (cash flow return on investment, доходность инвестиций на основании денежного потока) за 2011 и 2012 гг. для более чем тысячи компаний, торгующих потребительскими товарами (FMCG) по всему миру. Здесь r приближается к 0.90, и это говорит нам о том, что события прошлого года – хороший показатель того, что произойдет в нынешнем году. Пусть предприятие имеет CFROI = 13,5%, тогда как в среднем по отрасли 9,2%. Ожидаемый CFROI на следующий год составляет около 13%, поскольку максимальный вес в прогнозе имеет конкретное значение. Некоторый возврат к среднему имеет место, но в целом результаты сохраняются из года в год.

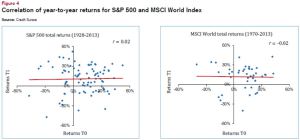

Теперь обратим внимание на рынки. На Рисунке 4 показаны коэффициенты корреляции доходностей год-к-году для S&P500 с 1928 по 2013 гг., а также для MSCI World Index с 1970 по 2013 гг. В обоих случаях r очень близко к нулю. В практическом плане это означает, что лучший прогноз доходности на следующий год соответствует базовой величине.

Для S&P500 с 1928 по 2013 гг., к примеру, базовая величина – это номинальная средняя арифметическая доходность 11,3% со стандартным отклонением порядка 20%.

В 2013 году большинство развитых рынков показали доходность выше средних исторических значений, во главе с Японией, выросшей более чем на 50%, и ростом более 30% в США. Индекс MSCI World вырос на 27,4%. Развивающиеся рынки, напротив, стали беднее, MSCI Emerging Market Index снизился на 2%. Andrew Garthwaite из департамента Глобальных Финансовых Стратегий Credit Suisse прогнозирует общая доходность порядка 9% для рынка акций США и 13% для глобального рынка акций на 2014 год. В основе этого краткосрочного прогноза лежит то, что команда стратегов по-прежнему считает, что цены акций остаются привлекательнее, чем у облигаций, что приведет к дальнейшему перетоку средств в акции. Естественно, для долгосрочного прогноза следует обращаться к данным из Ежегодника.

Начиная с 1900 года, доходность акций США превышала доходность акций за пределами США на 1,9% годовых. Урок должен быть понятен. Поскольку результаты год-к-году на фондовом рынке очень сложно предугадать, инвесторов не должны привлекать полученные в прошлом году хорошие результаты, тем более не нужно питать отвращение к полученным в прошлом году плохим результатам. Лучше сосредоточиться на долгосрочных средних результатах, и избегать чрезмерного увлечения последними значениями. Избежать эффекта глупых денег можно соблюдая постоянную приверженность.

Резюме

Инвесторы в среднем зарабатывают доходность значительно ниже той, которую дают индексы. Одним из факторов, определяющих этот эффект – это стремление покупать после того, как рынок вырос, и продавать после того, как рынок упал. Это приводит к тому, что доходность, взвешенная по активам, оказывается ниже доходности, взвешенной по времени. Мы можем объяснить такую предвзятость в поведении работой части человеческого мозга, связывающей причину и следствие.

Более 40 лет назад Дэниел Канеман и Амос Тверски предложили подход к прогнозированию, который может помочь уравновесить эту тенденцию. В тех случаях, когда коэффициент корреляции близок к нулю, как в случае ежегодной доходности рынка акций, прогноз должен основываться преимущественно на базовой величине, чтобы, с высокой вероятностью, превзойти прогнозы, вытекающих из других подходов.

Это говорит о том, что инвесторы должны избегать влияния краткосрочных результатов, вместо этого сосредоточившись на стратегии распределения активов, что требует изучения долгосрочной перспективы. В Ежегоднике представлены хорошо изученные, долгосрочные данные, которые служат основой для такой долгосрочной стратегии.

Другие записи:

Комментариев нет »