Материал из категории: ‘Даниэль Канеман’ .

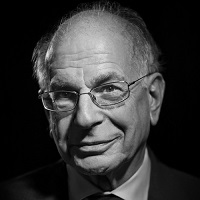

Даниэль Канеман

(Daniel Kahneman)

— израильско-американский психолог, один из основоположников психологической экономической теории и поведенческих финансов

Не покупайте акции, пока не поели – памяти Даниэля Канемана

27 марта 2024 г. в возрасте 90 лет скончался Даниэль Канеман – психолог, экономист, лауреат Нобелевской премии по экономике, основатель Поведенческой экономики. Написал много хороших книг, из которых переведена на русский и наиболее известна книга «Думай медленно, решай быстро» (оригинальное название – «Thinking, Fast and Slow»).

27 марта 2024 г. в возрасте 90 лет скончался Даниэль Канеман – психолог, экономист, лауреат Нобелевской премии по экономике, основатель Поведенческой экономики. Написал много хороших книг, из которых переведена на русский и наиболее известна книга «Думай медленно, решай быстро» (оригинальное название – «Thinking, Fast and Slow»).

Памяти Даниэля Канемана – перевод статьи Влада Бастиона, CFA

Источник: блог Vlad Bastion on X

Перевод для AssetAllocation.ru

5 правил для инвесторов, основанных на книге «Думай медленно, решай быстро».

Наш мозг работает в двух режимах, названных Канеманом Системой 1 и Системой 2. Система 1 принимает быстрые, рефлексивные решения, в то время как Система 2 отвечает за медленное, рациональное мышление. При принятии решений (в том числе инвестиционных) наша задача – снизить процент импульсивного мышления и увеличить долю медленного мышления.

Вот несколько правил:

1️. «Не покупайте продукты, пока не поели».

Секрет поиска правильного финансового советника

Джейсон Цвейг

Джейсон Цвейг

Источник: The Wall Street Journal

8 сентября 2017 г.

Перевод для Asset Allocation.ru

Когда вы задаете вопросы потенциальному финансовому консультанту, обязательно оценивайте ответы.

При поиске финансового советника важно задавать правильные вопросы. Но еще важнее может оказаться, как вы их задаете.

В своей прошлой статье я рекомендовал 19 вопросов, которые инвесторам нужно задать потенциальному финансового советнику. Это привело к потоку комментариев, электронных писем и твитов – некоторые советники раздосадованы необходимостью защищать свои практики, многие инвесторы не решались задавать столько вопросов, чтобы не накалять обстановку и сохранить теплую атмосферу разговора.

Поведенческие финансы

Анна Солодухина, кандидат экономических наук, преподаватель экономического факультета МГУ

Анна Солодухина, кандидат экономических наук, преподаватель экономического факультета МГУ

Источник: ПостНаука

2 марта 2017 г.

Почему мы принимаем нерациональные финансовые решения? Что означает гиперболическое дисконтирование для наших доходов? Как эффект неприятия потерь мешает людям откладывать сбережения? На эти и другие вопросы отвечает кандидат экономических наук Анна Солодухина.

Даниэль Канеман: Иллюзия умения играть на фондовом рынке

Даниэль Канеман

Даниэль Канеман

Отрывок из книги

«Думай медленно, решай быстро»

В 1984 году мы с Амосом и нашим общим другом Ричардом Талером посетили некую фирму на Уолл-стрит. Нас пригласил главный инвестиционный менеджер с тем, чтобы поговорить о роли ошибок суждения в инвестировании.

Я так мало знал о финансовых операциях, что даже растерялся – с чего начать, но один вопрос помню до сих пор. «Когда вы продаете ценные бумаги, – спросил я, – кто их покупает?» Он ответил неопределенным взмахом в сторону окна, подразумевая, что покупатель, скорее всего, из той же среды, что и он сам. Это меня удивило: что заставляет одного человека продавать, а другого – покупать? Почему продавцы считают себя более осведомленными в сравнении с покупателями и какой информацией они располагают?

Стереотипы поведения влияют на доходность инвесторов

Майкл Мобуссин

Майкл Мобуссин

Источник: Global Investment Returns Yearbook – 2014

Перевод: Записки инвестора

Один из хорошо известных стереотипов поведения инвесторов – это тенденция покупать после того, как рынок вырос, и продавать после падения. Следствием такого шаблона является то, что взвешенная по активам доходность инвесторов, как правило, оказывается ниже, взвешенной по времени доходности фондов, в которые они инвестируют. Инвесторы могут противостоять этой тенденции, используя прогнозы, более основанные на результатах в прошлом, чем на недавних результатах.