Даун Лим

Даун Лим

Источник: The Wall Street Journal

18 сентября 2019 г.

Перевод для AssetAllocation.ru

Управляющие денежными средствами, имитирующие фондовый рынок, только что стали новыми титанами мира управления фондами.

По данным исследовательской компании Morningstar Inc. на 31 августа в фондах, отслеживающих широкие фондовые индексы США, находилось $4,27 трлн., что впервые в истории оказалось больше, чем у их конкурентов, выбирающих акции. Фонды, которые пытаются обыграть рынок, на эту дату имели $4,25 трлн.

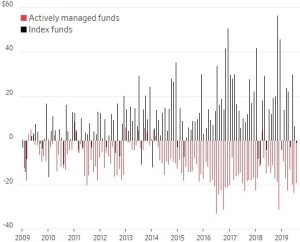

Переход титула короля активов – последняя глава в одной из самых драматических трансформаций в истории финансовых рынков. За прошедшее десятилетие почти $1,36 трлн. было добавлено во взаимные и биржевые фонды акций США, повторяющие рыночные индексы, в то время как около $1,32 трлн. ушли от их активно управляемых коллег с более высокими издержками.

Активы фондов акций США, помесячно

Активно управляемые фонды

Индексные фонды

Источник: Morningstar

Примечание: взаимные фонды и биржевые фонды

Эта смена концепции снизила цену инвестирования для частных инвесторов, уменьшила влияние выборщиков акций и превратила нескольких аутсайдеров Уолл-стрит в самых крупных брокеров в индустрии.

Индексные гиганты, такие как BlackRock Inc., Vanguard Group и State Street Corp., теперь обладают значительной властью над корпоративной Америкой и могут отдавать решающие голоса, которые определяют все – от того, кто заседает в совете директоров компании, до того, как руководители решают вопросы; от изменения климата и до выплат справедливого вознаграждения.

Рост индексации привлек пристальное внимание и вызвал обеспокоенность тем, что фонды, имитирующие рынок, могут искажать цены и усугублять турбулентность рынка. Индексные гиганты до сих пор отвергали эти опасения, считая их ростом страха перед тем, что они продолжают расти.

«Давайте сначала определимся, что имеют в виду люди, когда говорят, что индексация становится большой», — сказал в мае исполнительный директор Vanguard Тим Бакли. «Она еще недостаточно велика. Все еще слишком многие продолжают обдирать людей путем предоставления дорогостоящего активного управления.»

Данные Morningstar охватывают часть мира взаимных фондов и ETF, которая ориентирована на акции США. Группа Investment Company Institute сообщает, что ее собственные данные показывают, что индексные взаимные фонды и ETFs на акции США не превосходят активно управляемые фондовые фонды США.

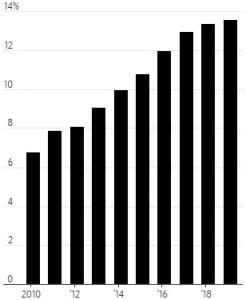

Доля индексных фондов США на фондовом рынке США

Примечание: взаимные и биржевые фонды акций США, данные за 2019 г. по состоянию на июль.

Источник: анализ Investment Company Institute

Индексные фонды далеки от доминирования на всем фондовом рынке. Индексные фонды, ориентированные на США, составляют около 14% американского фондового рынка, по сравнению с 7% в 2010 году, по данным Investment Company Institute. По оценкам экономистов, индексные фонды обычно вносят до 5% в торговлю на фондовом рынке США.

Старомодные управляющие финансами не хотят так легко отказываться от своей короны. Они экспериментируют с новыми структурами издержек, все больше опираясь на научные данные и обращаясь к неликвидным ставкам в попытке удержать клиентов и привлечь новых. Некоторые также используют индексные фонды для создания своих портфелей.

«Я смотрю на это так же, как и Роджер Федерер на Новака Джоковича», – говорит Андреас Утерманн, исполнительный директор Allianz Global Investors, в знак уважения к двум теннисным титанам. «Это помогает нам улучшить нашу игру».

Испытание традиционных выборщиков акций началось более четырех десятилетий назад с того, что основатель Vanguard Джек Богл в 1976 году представил первый взаимный индексный фонд для простых инвесторов. Его идея состояла в том, чтобы позволить обычным инвесторам, по сути, владеть пакетом акций всего рынка при минимальных затратах, что поначалу заслужило презрение Уолл-стрит.

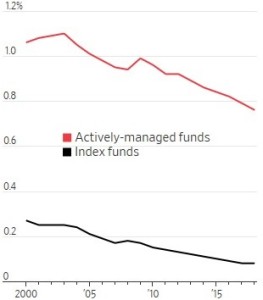

Коэффициенты расходов взаимных фондов акций

Индексные фонды

Активно управляемые фонды

Примечание: коэффициенты расходов рассчитаны как средневзвешенные по активам

Источник: анализ Investment Company Institute

Другая угроза возникла в 1990-х годах с появлением биржевых фондов. Это наборы акций или облигаций, которые торгуются на биржах и дают инвесторам быстрый доступ к рынкам.

По итогам финансового кризиса 2008 года все больше клиентов извлекали деньги из активно управляемых фондов, когда они поняли, что более дорогие управляющие не смогли защитить их от разгрома рынка. Отток рос как снежный ком, поскольку выборщики акций изо всех сил пытались одолеть один из самых длинных бычьих рынков в истории. По данным S&P Global, более 80% активно управляемых фондов акций США уступили S&P Composite 1500 за десятилетие, закончившееся в 2018 году.

Три фирмы — BlackRock, Vanguard и State Street — стали основными бенефициарами от сдвига, закрепив за собой примерно 80% доли рынка индексных фондов. BlackRock и Vanguard в прошлом году в совокупности получили в среднем около миллиарда долларов. SPDR S&P 500 ETF Trust от State Street в прошлом году стал одной из самых торгуемых ценных бумаг.

Эти фирмы сталкиваются с новыми вопросами, поскольку их власть усиливается. Одним из них является вопрос о том, как они должны использовать свое новообретенное влияние на компании. По данным FactSet, BlackRock, Vanguard и State Street контролируют около 20% индекса S&P 500 через фонды, которыми они управляют. Крупные индексаторы стали ключевыми голосами в знаменательной победе акционеров в 2017 году, которая подтолкнула нефтяного гиганта Exxon Mobil Corp. к объяснениям по поводу влияния конвенции об изменении климата.

«Рост пассивного инвестирования поднимает проблему корпоративного управления в 21-м веке», — говорит в своем заявлении комиссар Securities and Exchange Commission Роберт Джексон. «Это может дать нескольким лицам влияние на исход выборов в корпорациях, которые контролируют экономическое будущее миллионов американских семей.»

Чистые потоки в фонды акций США, помесячно

Активно управляемые фонды

Индексные фонды

Источник: Morningstar

Примечание: взаимные фонды и биржевые фонды

Другой вопрос в том, оснащены ли индексные фонды всем необходимым для наблюдения за всеми компаниями, в которые они инвестируют?

«Они привели к реальным улучшениям управления», — говорит Линдон Парк, глава бизнеса в ICR, который консультирует компании по вопросам акционеров. «Но, учитывая большое множество компаний, в которые они вкладывают, их управляющие команды не могут уследить за каждой компанией и их специфическими отраслевыми вопросами». Управляющие по индексации от BlackRock до Vanguard в последние годы расширяют свои управленческие команды.

Линн Блейк, возглавляющая индексацию капитала в State Street Global Advisors, добавляет, что компания должна тщательно выбирать, с какими компаниями она встречается, и что она использует технологии, чтобы увеличить охват своей управленческой команды из 12 человек. «Мы будем удерживать позиции очень долго», — говорит она. «Мы хотим тесно сотрудничать с директорами и советами директоров, чтобы они понимали нашу точку зрения».

Еще одна проблема заключается в том, что индексные фонды влияют на фондовый рынок. Некоторые исследования показывают, что цены на акции компаний повышаются, когда их добавляют в основные бенчмарки, и акции могут быть уязвимы к краткосрочным колебаниям цен, когда деньги движутся в индексные ETF и выходят из них, особенно для акций, которые входят в большую часть индексов и меньше торгуются.

Управляющие активами, которые рулят индексными фондами, говорят, что опасения, что стратегия может вызвать массовые сбои на рынке, преувеличены. Существуют сотни индексных продуктов, и они не торгуются вместе. Кроме того, покупка и продажа индексными фондами отражает реальные сдвиги в настроениях инвесторов, и цены на акции должны реагировать независимо от того, какой фонд используется.

Но отец индексных фондов стал больше беспокоиться о непредвиденных последствиях успеха индексации в свои последние годы. Если бы индексные гиганты продолжат расти в том же темпе, то это станет лишь вопросом времени, когда правительства попытаются их раздробить, говорил покойный г-н Богл близким соратникам. Он опасался, что это поставит под угрозу будущее индексного фонда.

Джейсон Цвейг внес свой вклад в эту статью.

Другие записи:

Комментариев нет »