Эмма Бойд

Эмма Бойд

Источник: Financial Times

Перевод для AssetAllocation.ru

23 ноября 2022 г.

Результаты исследований показывают, что этот переток вызван потоками в фондах инструментов с фиксированным доходом, несмотря на разгром на рынке облигаций

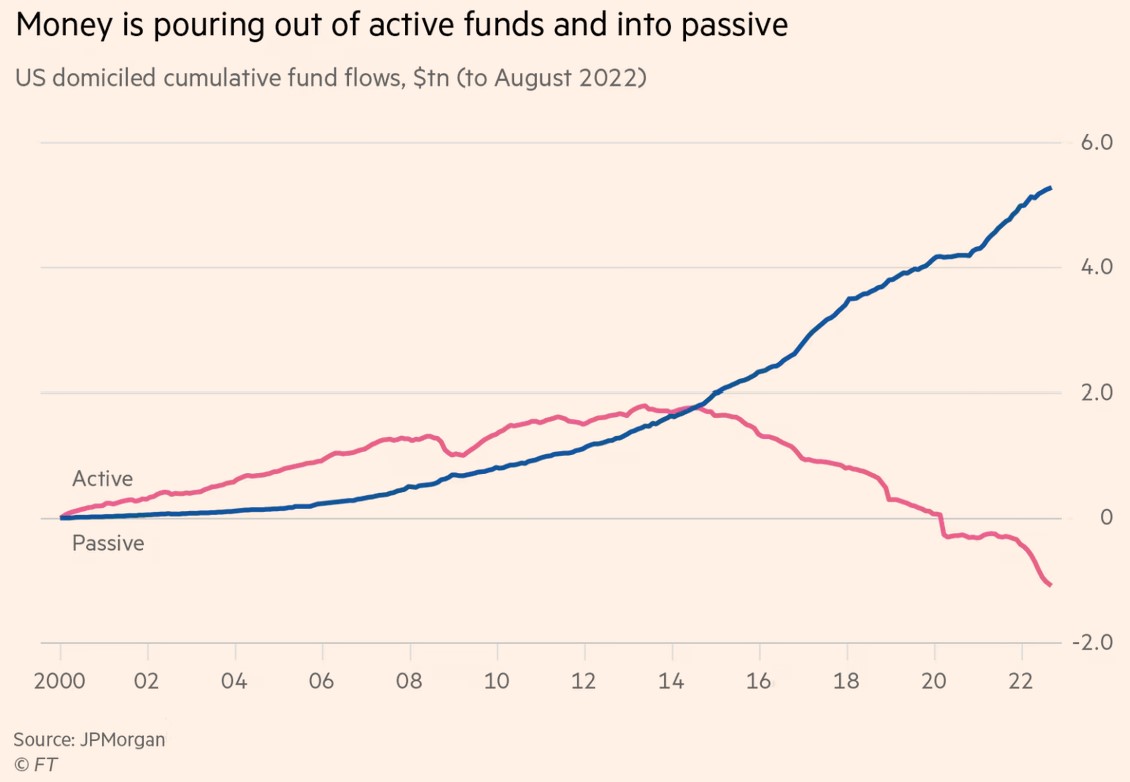

Переток средств от активно управляемых фондов к пассивным фондам, отслеживающим индексы, в этом году ускорился, чему способствовал скачок потоков в фонды облигаций и смешанных активов, показывают исследования JPMorgan.

Деньги перетекают из активных фондов в пассивные

Совокупные денежные потоки зарегистрированных в США фондов, трлн. долларов США (на август 2022 г.)

Доля активов под управлением зарегистрированных в США пассивных облигационных и смешанных фондов – инвестирующих более чем в один класс активов, например, акции, инструменты с фиксированным доходом и золото, — выросла от 23% (от всех активов фондов США) в конце 2019 года до 28,5% к августу 2022 года.

«Это долгосрочный шаг, поскольку все большее число консультантов используют недорогие пассивные инвестиции в облигации для замены активных управляющих облигациями» – говорит Питер Слип, старший портфельный управляющий «7 Investment Management».

Доля пассивных фондов в общем объеме активов под управлением в фондах акций, зарегистрированных в США, в начале года превысила половину. Но этот рост оказался менее резким, чем у пассивных фондов инструментов с фиксированным доходом, доля которых выросла с 46% в конце 2019 года до 52% к августу 2022 года, говорит исследование JPMorgan.

Диаграмма переток средств из активных фондов в пассивные фонды, говорит Слип, показывает, что биржевые фонды (ETFs) облигаций, теперь догоняют своих более широко распространенных коллег – биржевые фонды (ETFs) акций, поскольку предложение расширилось и стало более конкурентоспособным по цене. Подавляющее большинство ETFs управляются пассивно и следуют индексу.

По словам Слипа, увеличение потоков в пассивные фонды инструментов с фиксированным доходом было тем более заметным с учетом быстрой и резкой распродажи облигаций в этом году.

«Но облигации сейчас находятся на многолетних минимумах, и инвесторы могут увидеть ценность в таких областях, как долгосрочные государственные облигации и корпоративный долг», – добавил он.

Джейн Слоан, глава подразделения iShares и индексного инвестирования в регионе EMEA /Europe, the Middle East and Africa – страны Европы, Ближнего Востока и Африки – прим. переводчика/ в BlackRock, отметила, что половина всех притоков в глобальные ETFs в этом году пришлась на облигационные ETFs, однако, по ее словам, потоки объясняют только часть истории.

«Объемы торгов облигационными ETFs в глобальной индустрии с 2020 по 2021 гг. выросли на 35%, что указывает на то, что все больше людей используют ETFs для торговли облигациями, поскольку они переходят в классы активов с фиксированным доходом» – добавила Слоан.

У некоторых инвесторов есть еще один стимул для выхода из активно управляемого фонда с фиксированным доходом – сбор налоговых убытков.

«Впервые за много-много лет инвесторы несут потери в инструментах с фиксированным доходом. Это приносит пользу индексным ETFs, поскольку владельцы активных взаимных фондов могут продать свои активы с убытком, чтобы получить налоговые выгоды, а затем перейти к пассивным ETFs, чтобы сохранить свои распределения активов», – говорит Дрю Петтит, директор по анализу и стратегии ETF в Citi Research.

Данные EPFR /Emerging Portfolio Fund Research – организация, исследующая потоки средств в инвестиционных фондах – прим. переводчика/ указывают на то, что переход от активных фондов к пассивным происходит не только в США, но является глобальным явлением. Совокупные потоки глобальных фондов за год до середины октября показывают, что пассивные фонды акций и облигаций привлекли $379 млрд и $178 млрд соответственно, в то время как активные фонды акций и облигаций потеряли $215 млрд и $442 млрд соответственно.

«При такой высокой стоимости инвесторам быстрее и проще получить рыночную доходность с помощью трекерных фондов или ETFs, чем начинать поиск активного управляющего. Данные о потоках международных ETF за октябрь 2022 года показали, что инвесторы покупали все сектора, кроме облигаций с защитой от инфляции», – утверждает Слип.

Другие записи:

Комментариев нет »