Майкл Эдлесон

Майкл Эдлесон

Предисловие 2006 г. к книге

«Усреднение ценности. Простая и надежная стратегия повышения доходности инвестиций на фондовом рынке»

Прошло 16 лет с момента первой публикации «Усреднения ценности» (1991 г.) и 14 лет — с даты выхода переработанного издания книги (1993 г.). Вы держите в руках именно это, второе, ставшее классическим издание. Время, прошедшее с тех пор, скучным для инвесторов не назовешь. По мере того, как сказочный рост рынков сменялся падениями, люди делали состояния, теряли их и обретали вновь.

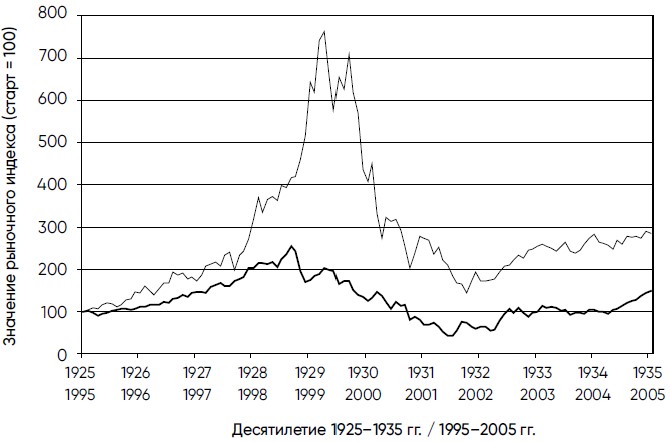

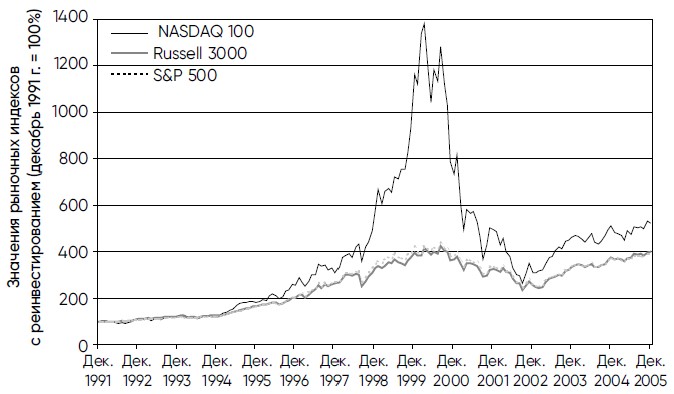

Перед тем как приступить к изучению текста 1993 г., давайте посмотрим, является ли усреднение ценности столь же действенной стратегией для современных рынков, как и для рынков того времени. Для этого обратимся к исторической перспективе, сравнив десятилетие с 1996 по 2005 г. с тем, что происходило на рынках 70 лет назад (1926–1935 гг.). Вы вряд ли застали этот период нашей истории, но, вероятно, знаете о том, что происходило на рынках в 1920-е и 1930-е гг.: огромный спекулятивный пузырь, чудовищный крах 1929 г., беспрецедентный спад капитализации компаний, постигший их в последующие за этим несколько лет, и, конечно, Великая депрессия 1930-х гг. На рис. П.1 график движения рыночного индекса в это кошмарное десятилетие сопоставлен с другим графиком, тоже десятилетним, но отстоящим от первого ровно на 70 лет (графики приведены к одному масштабу). Это сравнение дает нам пищу для размышлений: плавный подъем, взлет в небеса, крах, почти мгновенный отскок, более болезненное и продолжительное второе падение и, наконец, устойчивый подъем из глубин ада примерно через три года. Согласитесь, сходство с событиями 70-летней давности почти сверхъестественное.

Рис. П.1. Сравнение десятилетних графиков: Великая депрессия (1925–1935 гг.) или пузырь доткомов на NASDAQ (1995–2005 гг.)?

Неужели я забыл подписать графики? Исправляюсь. Более жирная кривая описывает движение рынка в 1926–1935 гг., а та, что потоньше, которая почти упирается в верхнюю границу, показывает путь индекса NASDAQ 100, проделанный им в недавнее десятилетие — 1996–2005 гг. Не пытаясь преуменьшить колоссальные трудности, с которыми столкнулись наши бабушки и дедушки, стоит признать, что американские горки, пережитые нами не так давно, выглядят впечатляюще.

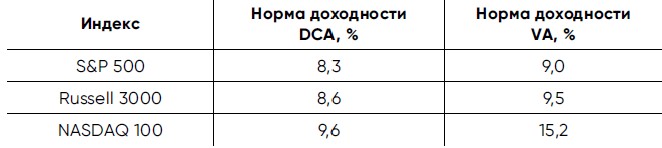

Данные для анализа в классическом издании ограничивались 1991 г. Поэтому в нескольких критически важных местах настоящего издания 2006 г. я добавил современные данные и дал ряд актуальных советов на их основе. На рис. П.2 сопоставлены графики трех индексов, информация о которых вошла в обновленное издание: индекса NASDAQ 100, индекса S&P 500 и индекса широкого рынка Russell 3000. Вложив в конце 1991 г. в каждый из этих индексов одинаковую сумму, к 2006 г. вы бы вчетверо увеличили свои инвестиции в S&P и Russell и более чем впятеро — инвестиции в NASDAQ (если, конечно, пережили бы эту «увеселительную поездку»).

Рис. П.2. Динамика фондового рынка США (с момента выхода первого издания книги)

Насколько успешно показали бы себя описанные в книге формульные стратегии в течение этого 14-летнего периода? Приятная новость в том, что они продолжали работать и обеспечивать хорошую доходность, особенно стратегия усреднения ценности. Но есть и другая новость, еще лучше: стратегия усреднения ценности не просто хорошо, а великолепно работала для каждого из представленных индексов в этот период.

В табл. П.1 представлена итоговая внутренняя норма доходности (internal rate of return, IRR), полученная в результате применения инвестиционных стратегий ежемесячно с декабря 1991 г., начиная с того момента, на котором заканчиваются данные классического издания. Для всех индексов усреднение ценности (VA) продолжало приносить более высокую доходность, чем усреднение затрат (DCA).

Особенно хорошо стратегия VA показала себя на индексе NASDAQ, обеспечив за этот период свыше 5,5% дополнительной доходности, что более чем на 50% выше доходности от усреднения затрат (DCA).

Таблица П.1. Результаты стратегий, 1991–2005 гг. (регулярные инвестиции — $100 в месяц, инвестиционная цель ~$50 000)

Некоторые главы в этом издании дополнены материалами, подтверждающими, что стратегия по-прежнему работает, и показывающими, как она может быть реализована на сегодняшних рынках.

В конце главы 5 вы найдете краткие «Примечания 2006 г»., которые дополняют основной материал комментариями к инвестиционным стратегиям и советами по их реализации. Вот некоторые из них вкратце:

- Рынок (за исключением NASDAQ) вел себя примерно так, как мы и прогнозировали.

- Ожидаемая будущая доходность фондового рынка, вероятно, окажется значительно ниже, чем прогнозировалось в классическом издании. Используйте более низкие ставки, усредняя ценность сегодня.

- В то время как стратегия DCA по-прежнему работает неплохо, стратегия VA продолжает превосходить ее, генерируя еще более высокие доходности.

- Будьте внимательны с инструкциями к таблицам Lotus 1–2–3, приведенными в приложениях; поскольку Excel устроен иначе, у вас не получится применить их в точности. Подробнее об электронных таблицах см. ниже.

- В последние два десятилетия, предварявшие выход классического издания 1991 г., рынки статистически вели себя более спокойно, чем в среднем исторически.

- Я по-прежнему рекомендую использовать усреднение ценности на квартальных инвестиционных периодах.

- Кардинальные изменения в инвестиционном ландшафте существенно улучшают ваши возможности по реализации стратегий накопления. Новые инструменты, лучше и дешевле прежних, обеспечивают гибкость, о которой можно было только мечтать, когда 16 лет назад я писал эту книгу.

В отличие от классического, в обновленном издании я не использовал данные CRSP NYSE / AMEX (1); очевидная проблема заключалась в том, что в этом случае данные индекса NASDAQ оказались бы не включены в анализ. Поэтому я работал с историческими ежедневными данными основных фондовых индексов, два из которых (Russell 3000 и Wilshire 5000) базируются на широком рынке и примерно сопоставимы с исходными данными CRSP, но при этом включают и акции, торгующиеся на NASDAQ. Анализ предполагал реинвестирование дивидендов (анализ совокупной доходности), однако при проведении анализа доходности только на основе ценовых индексов я получил практически те же результаты.

Наконец, пара замечаний для тех из вас, кто хочет глубже проникнуть за кулисы инвестиционного мира. Несколько лет назад было опубликовано академическое исследование профессора Пола Маршалла по усреднению ценности (Paul S. Marshall. Journal of Financial and Strategic Decisions, Vol. 13, №1, 2000). Если интересно, можете набрать в поисковике «Marshall value averaging» и ознакомиться с его статьей и некоторыми связанными с ней работами.

На сайте компании John Wiley & Sons в качестве дополнения к этой книге размещены несколько моих электронных таблиц Excel. С их помощью вы сможете выполнить несложный анализ на основе бэк-тестов исторических данных, запустить симуляции и настроить электронные таблицы, чтобы начать инвестирование по предложенным стратегиям. Эти инструменты предоставляются без каких-либо гарантий, они не лицензированы и для них не предусмотрена техническая поддержка, однако я надеюсь, что многие из вас убедятся в том, насколько они полезны. Просто зайдите по адресу http://www.wiley.com/go/valueaveraging и введите пароль для доступа к файлам: «1991–2006».

Есть много людей, которым я хотел бы выразить признательность, но особо хочу поблагодарить доктора Уильяма Бернстайна, превосходного литератора, за его поддержку и настойчивые призывы переиздать эту книгу, а также Билла Фаллуна, который увидел возможность для этого. Кроме того, я благодарен своей замечательной и заботливой жене Джен, а также Тому, Дэвиду, Кену, Дэвиду, Шейну и Дэну (наряду с другими моими замечательными коллегами), каждый из которых делает новый день интереснее предыдущего.

Майкл Эдлесон,

май 2006 г.

Примечания:

(1) Индексы Центра изучения котировок ценных бумаг, данные Нью-Йоркской фондовой биржи и Американской фондовой биржи. — Прим. пер.

* * *

На сайте издательства «Альпина Паблишер» вы можете приобрести книгу со скидкой, если укажете промокод «SPIRIN» — он даёт скидку -15% на книгу «Усреднение ценности». Промокод нужно ввести в корзине при оформлении заказа.

Ссылка на книгу на сайте издательства — https://alpinabook.ru/catalog/book-usrednenie-tsennosti/

Другие записи:

Комментариев нет »