Уильям Бернстайн

Уильям Бернстайн

15 января 2022 г.

Источник: HumbleDollar

Перевод для AssetAllocation.ru

Как любой человек помнит, где он был 11 сентября 2001 г., 22 ноября 1963 г. или 7 декабря 1941 г., когда впервые услышал новость, точно так же есть еще одна дата, находящая отклик у инвесторов определенного возраста: 19 октября 1987 г.

/Даты террористической атаки на ВТЦ, убийства Кеннеди, атаки на Перл-Харбор и «Черного понедельника» 1987 г. – прим. переводчика/

Будучи молодым практикующим врачом, я как раз заканчивал подведение итогов дня, когда мне позвонил один из моих коллег: «Как вам сегодняшнее падение Доу?» Действительно, он упал на 508 пунктов, или почти на 23%, и на 36% от своего пика, достигнутого несколькими неделями ранее.

В горле пересохло.

Мой собственный капитал упал почти на шестизначную сумму всего за несколько часов. В моем несчастливом состоянии, однако, мне пришло в голову, что, если мне комфортно владеть акциями на уровне Доу 2700, то почему мне не должно быть еще комфортнее владеть ими на уровне Доу 1800?

Поэтому я затаил дыхание и увеличил вложения в акции. Однако этот спасительный шаг еще не предвещал полного расцвета финансовой мудрости. Я продолжал совершать ошибки: читал информационные бюллетени о времени операций на рынке, пытался выбирать как отдельные акции, так и активных управляющих фондами, а также позволял своему настроению ежедневно подниматься и падать вместе с ценами на акции. Я даже увлекся ложным ажиотажем холодного синтеза 1989 г. и открыл длинные фьючерсы на палладий

К счастью, с этого момента мое финансовое путешествие стало улучшаться. Вскоре после этого я наткнулся на книги Бертона Мэлкила и Джека Богла и начал погружаться в мир академических финансов, в частности в работу Юджина Фамы и Кеннета Френча об эффективности рынка и факторных инвестициях. Я научился работать с электронными таблицами, которые тогда были куда менее распространены, чем сейчас. Мой портфель, акции которого теперь полностью состояли из недорогих пассивно управляемых фондов, процветал. Возможно, по счастливой случайности в начале 1990-х я наткнулся на книгу Чарльза Маккея «Мемуары о необычайно популярных заблуждениях и безумии толпы», которая оградила меня от пузыря доткомов, лопнувшего несколько лет спустя.

Тем не менее, я мог бы сделать всё куда лучше. Вот два урока, на изучение которых у меня ушло еще несколько десятилетий, и которые могли бы сделать мой финансовый путь гораздо более плавным:

Во-первых, неоптимальный портфель, который вы можете создать, лучше, чем оптимальный, который вы создать не можете.

Да, это правда, что в течение большинства долгосрочных периодов, чем больше акций в портфеле – тем выше окажется его доходность. Проблема в том, что мы, люди, слишком уверены в большинстве идей, и ни одна из них не является столь губительной для финансового успеха, как переоценка нашей устойчивости к риску. Одно дело – запускать электронную таблицу и имитировать потерю существенного количества активов, но совсем другое – когда это происходит в режиме реального времени. Хорошая аналогия — сравнить переживание авиакатастрофы на симуляторе и в реальной жизни.

Никогда не забывайте знаменитое наставление юмориста и финансового журналиста Фреда Шведа: «Есть определенные вещи, которые невозможно адекватно объяснить девственнице ни словами, ни картинками. И никакое описание, которое я мог бы здесь предложить, не может даже приблизиться к тому, каково это – потерять реальную сумму денег, которой вы когда-то владели».

За последние четыре десятилетия я понял, что главная предпосылка успешного портфеля – его живучесть. Время от времени в газетах встречаются статьи о недавно умершем дворнике, секретарше или воспитательнице детского сада, которые преподносят благотворительному фонду многомиллионное наследство. В таких историях всегда присутствуют два общих элемента: во-первых, бережливость ушедших (анекдоты, связанные с автобусами и метро являются обязательными элементами журнальной статьи); и, во-вторых, что они инвестировали в течение примерно полувека.

Точно так же нередко можно прочитать о звездных финансовых менеджерах, которые выгорают после нескольких лет безвыходной ситуации. В чем разница между этими двумя историями? Первая группа позаботилась о том, чтобы их портфели просуществовали достаточно долго, чтобы сложные проценты сотворили свое волшебство. Лучший способ обеспечить это – иметь портфель, который можно удержать в течение неизбежных эпизодов, когда экономические и финансовые экскременты попадают в вентиляционную систему.

Завершая этот первый урок, рискну провести еще одну аналогию. Финансовые рынки – это автомобиль, который перевозит ваши активы через весь город от вашего нынешнего «я» к вашему будущему «я». Дороги скользкие ото льда и усеяны гигантскими выбоинами. Если вы поедете быстро, то сможете добраться до места назначения намного быстрее. Но обычно это плохая идея.

Во-вторых, мысленно разделите свой портфель на части.

На протяжении десятилетий, будь то мои деньги или деньги клиентов, я придерживался общепринятой академической и финансовой мудрости, заключающейся в разработке единого общего портфеля, охватывающего все активы. Я до сих пор выполняю это упражнение, и оно по-прежнему стимулирует покупки и продажи ценных бумаг, которые мы совершаем для себя и для наших клиентов.

Но вот что я делаю за кулисами: я мысленно разделяю данный портфель на два совершенно отдельных пула: безопасные активы, необходимые для поддержания души и тела – подробнее об этом чуть позже – и рискованные активы, нацеленные на потребление десятилетиями спустя. Это ментальное упражнение обычно называют подходом «двух ведер» к распределению активов. У вас есть пенсионное ведро для ваших основных потребностей, а также ведро риска, предназначенное для ваших амбициозных желаний – подумайте о BMW или о путешествиях первым классом – и для будущих поколений.

Инвестиционный гуру и писатель Чарльз Эллис отмечает, что вы можете выиграть инвестиционную игру одним из трех способов: быть умнее, работать усерднее или быть более эмоционально дисциплинированным, чем другие участники.

Первые два варианта явно невозможны. Уолл-стрит заполнена людьми с IQ 175, которые работают по 90 часов в неделю. Но выиграть эмоциональную игру вполне возможно. Секрет в том, чтобы быть в состоянии сказать себе после того, как цены на акции упадут вдвое: «Мне не нужно использовать свои акции в течение десятилетий. На самом деле, если я буду достаточно хорошо управлять своим портфелем, в долгосрочной перспективе эти деньги пойдут моим наследникам и благотворительным организациям». Если вы сможете это сделать, то будете спать спокойно, ваши акции в конечном итоге восстановятся, и когда это произойдет, вы просто сможете продать их часть и немного пополнить свой безопасный портфель. Помните, что главная задача вашего портфеля – выжить, и нет лучшего тонизирующего средства для долговечности портфеля, чем хорошая куча «спящих денег».

Последствия этой стратегии многообразны и применяются по-разному в разном возрасте. Молодой человек может сказать: «Подождите минутку. Мой портфель крошечный. Моих надежных активов мне не хватит даже на три месяца». Хотя это и в самом деле так, он по-прежнему владеет большим количеством облигационных активов в виде своего человеческого капитала, который затмевает его пенсионный портфель. Какая разница, рухнет ли его портфель сегодня? Через три или четыре десятилетия все будет хорошо, и деньги, добавленные к нему по сегодняшним низким ценам, вероятно, будут одними из лучших инвестиций, которые когда-либо будут сделаны.

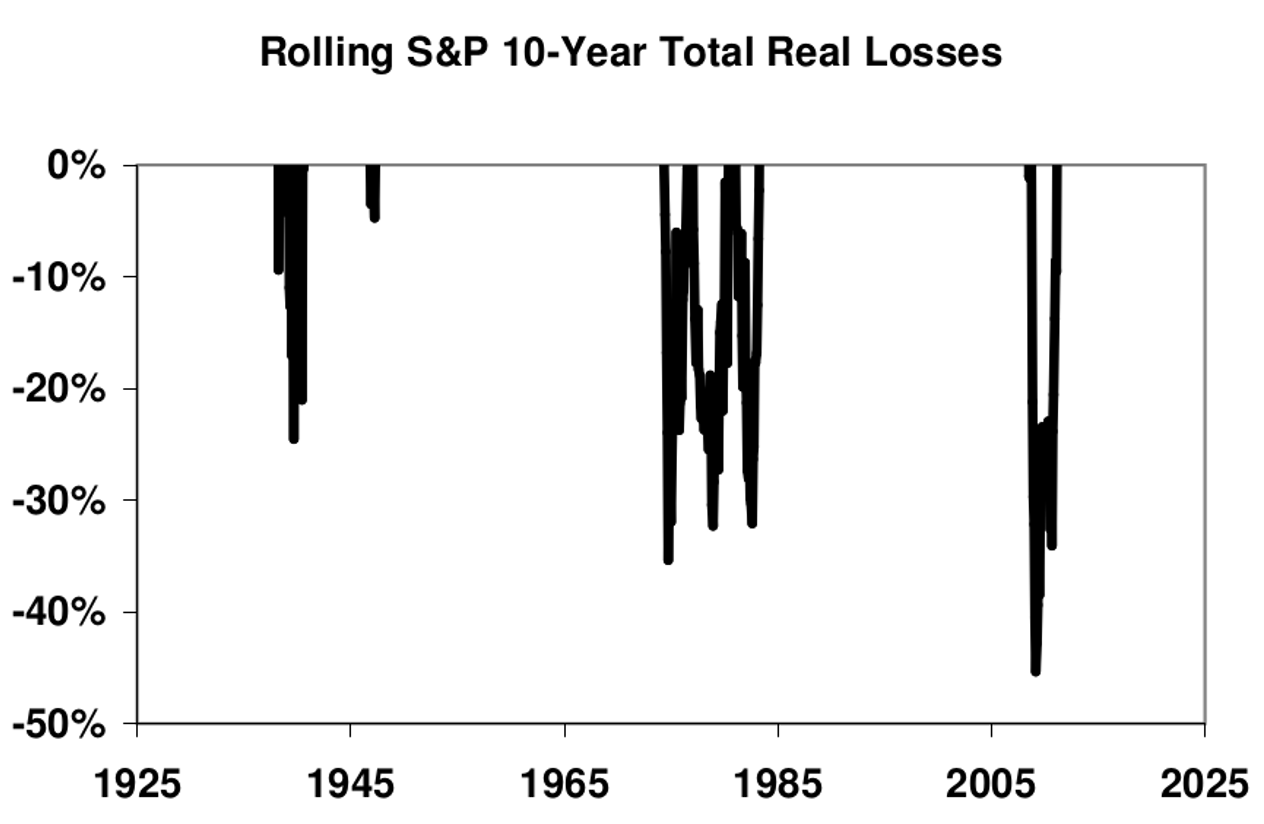

Пенсионер, поскольку у него не осталось человеческого капитала, находится в совершенно других условиях, и ему лучше иметь хорошую кучу безопасных активов, чтобы пережить трудные времена. Насколько большой должна быть эта куча? Рассмотрим график ниже, который показывает 10-летнюю общую доходность после инфляции (или «реальную») S&P 500 в периоды убытков

Скользящие 10-летние общие реальные потери S&P

Этот график говорит нам о том, что, если бы вы владели акциями, покупательная способность ваших акций значительно снизилась бы за 10 лет в трех отдельных случаях — примерно на 25% в 1930-х годах, на 35% в 1970-1980-х годах и на 45% во время мирового финансового кризиса 2007-09 годов. Кроме того, обратите внимание, что, хотя общая долгосрочная доходность акций США за последнее столетие сохранялась неизменной, просадки с поправкой на инфляцию, похоже, ухудшаются.

Почему? В начале 20-го века каждый доллар, вложенный в акции, приносил около пяти центов в год дивидендов. Даже если цены на акции падали, эта доходность в 5% хорошо смягчала потери в ценах на акции. За последние десятилетия эта доходность упала до уровня значительно ниже двух центов, что является гораздо более тонкой подушкой.

Почти столетие назад экономист Джон Мейнард Кейнс сказал о владении акциями следующее: «Время от времени серьезный инвестор обязан принимать обесценивание своих активов с невозмутимостью и без упреков». (курсив добавлен) Как вы думаете, сможете ли вы рассчитать время операций на рынке и избежать этих просадок? Подумайте еще. Уже почти столетие академические исследования показывают, что никому не удается делать это последовательно, и кладбище Уолл-стрит усеяно останками тех, кто получил известность благодаря одному счастливому случаю, а затем десятилетиями после этого делал поразительно паршивые прогнозы.

Теперь давайте посмотрим, что все это значит для молодого инвестора и для пенсионера.

Теоретически, даже если молодой инвестор вкладывает 100% своих сбережений в акции, эти сбережения настолько малы по сравнению с его человеческим капиталом, который похож на облигации, что его общая доля средств, вложенных в акции все еще довольно мала. Но даже зная все это, наш молодой инвестор со 100% акциями в своем пенсионном плане, возможно, не сможет эмоционально справиться с исчезновением половины из них в течение нескольких лет. Таким образом, наш молодой инвестор должен открыть для себя свою реальную терпимость к риску. Начните, скажем, с пенсионного портфеля из 50% акций и 50% облигаций, и посмотрите, как вы отреагируете на медвежий рынок. Смогли ли вы докупить ещё и увеличить свою долю акций, скажем, до 75% акций на 25% облигаций? Если так, то отлично! Дождитесь следующего раза и повторите. Вы с трудом держались? Тогда 50 на 50, вероятно, будет правильно. Вы запаниковали и продали? Тогда даже 50 на 50 слишком агрессивно.

Для пожилых инвесторов, вроде меня, все немного сложнее. Начнем с самого простого и удачного случая. Вероятно, есть миллионы пенсионеров, которые выиграли свою пенсионную триаду с учетом дохода от социального обеспечения и корпоративной пенсии старого образца, когда ежемесячные выплаты соответствуют или даже превышают расходы на проживание и налоги. Таким образом, их инвестиционный портфель на самом деле им не принадлежит. Скорее, он предназначен для их наследников, благотворительных организаций и, возможно, даже дяди Сэма /= правительства США – прим. переводчика/. (Этот же подход применим и к сути планирования наследства: вы сами можете растратить деньги, ваши наследники могут растратить деньги, либо правительство может растратить деньги. Ваша задача – выбрать того, кто посмеет это сделать.) Распределение акций этих счастливчиков, на самом деле, не имеет для них никакого значения, и к тому времени, когда они выйдут на пенсию, они уже должны иметь хорошее представление о своей устойчивости к риску. Если в прошлом они придерживались 100% акций, то благослови их Бог.

То же самое относится и к пенсионерам, которым требуется, к примеру, менее 2% их портфеля для покрытия расходов на проживание. Поскольку дивидендный поток по их акциям должен обеспечить это, и поскольку дивиденды не слишком сильно снижаются в течение очень долгого времени даже на суровых медвежьих рынках, то даже почти 100% распределение активов в акции с небольшой суммой наличных на случай чрезвычайных ситуаций, если это эмоционально терпимо, то тоже неплохо.

Ниже этого уровня активов дела обстоят немного сложнее. Для пенсионера хранение расходов на проживание в течение 10 лет в безопасных активах едва ли приемлемо, лучше – на 15 лет, а оптимально – на 20 лет. После того, как вы заполнили свое пенсионное ведро безопасных активов, вы можете начать заполнять и расширять свое ведро рисков и желаний. Никогда не забывайте, что, если вы собираетесь пережить пенсию, то для начала должен выжить ваш портфель. Если вы играете в портфельную русскую рулетку, принимая на себя больше риска, чем вы можете вынести во время пугающего экономического и инвестиционного кризиса, то неизбежно поплатитесь за это.

Тридцать пять лет спустя после моего боевого крещения огнём в 1987 году я пришел именно к такому пониманию великой финансовой цели всей жизни по накоплению, а затем и расходованию средств. Я часто говорю людям, что, когда уже вы выиграли игру, перестаньте играть на деньги, которые вам действительно необходимы. Возможно, все было бы хорошо, если бы я держал 100% в акциях. Но сейчас мне за 70, и я больше заинтересован в финансовом выживании, поэтому сегодня я сохраняю по крайней мере 20-летние расходы на проживание в облигациях и денежных инвестициях. Это не сделает меня богатым. Вместо этого я сделал нечто более важное: свел к минимуму свои шансы умереть бедным.

Другие записи:

Комментариев нет »