Материал из категории: ‘Бенджамин Грэм’ .

Бенджамин Грэм

(Benjamin Graham)

— известный американский экономист, профессиональный инвестор, наставник Уоррена Баффета. Его часто называют «отцом инвестирования на основе ценности» (value investing).

Ответный удар — Гипотеза Эффективного Рынка против Уоррена Баффета

Сергей Спирин

Сергей Спирин

1 ноября 2023 г.

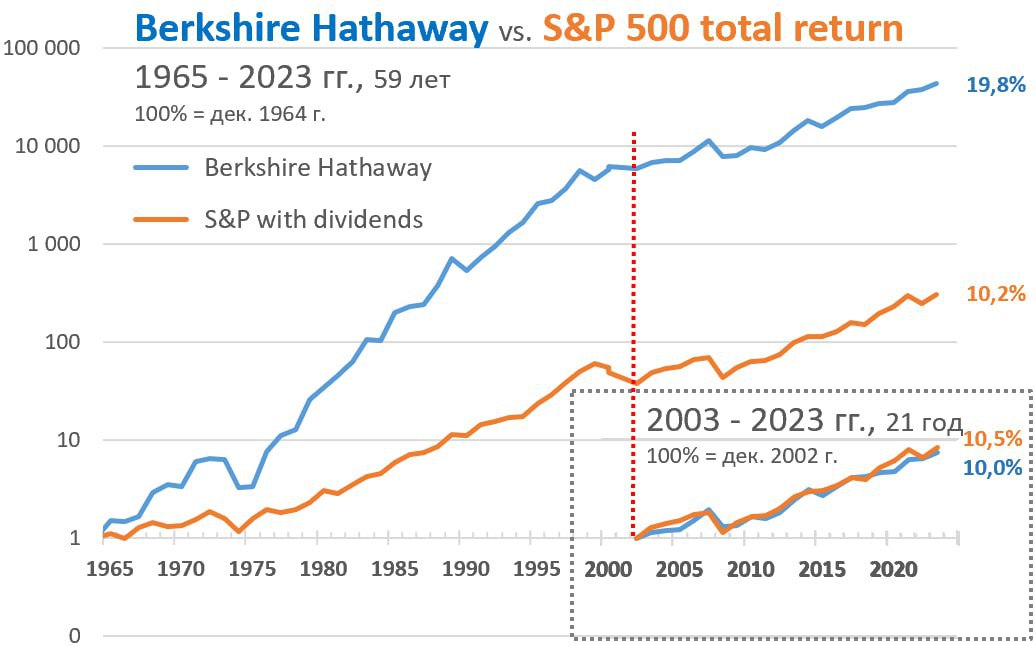

Когда рассказываешь людям про Гипотезу Эффективного Рынка, EMH, часто беседа выруливает на вопрос: «А как же Уоррен Баффет?». Ведь старичок уже много десятилетий подряд обыгрывает индекс, показывая результаты лучше рынка.

На самом деле, все не совсем так. Не «обыгрывает», а «обыгрывал». В прошедшем времени. И это весьма поучительная история.

Баффет: Что можно узнать из моих инвестиций в недвижимость?

Уоррен Баффет

Уоррен Баффет

Источник: CNN Money. FORTUNE

24 февраля 2014 г.

Перевод: Записки инвестора

В эксклюзивном отрывке из своего предстоящего письма акционерам Уоррен Баффет оглядывается на два приобретенных объекта недвижимости и на те уроки, которые они предлагают инвесторам в акции.

«Инвестиции наиболее разумны,

когда они наиболее напоминают бизнес»

Бенджамин Грэм, «Разумный инвестор»

Лучше всего будет начать это эссе цитатой Бена Грэма, поскольку очень многое, что я знаю об инвестициях, я узнал от него. Я еще расскажу про Бена чуть позже, когда буду говорить об обыкновенных акциях. Но вначале позвольте мне рассказать о двух небольших инвестициях вне рынка акций, сделанных мною очень давно. Хотя они и не сильно повлияли на мой капитал, они поучительны.

Майкл Мобуссин: Почему стоимостные инвестиции все еще работают на рынках

Майкл Мобуссин

Майкл Мобуссин

18 ноября 2020 г

Источник: Financial Times

Перевод для AssetAllocation.ru

Автор статьи – исследователь в Morgan Stanley Investment Management

Купить что-то дешевле, чем оно стоит, так же полезно, как и всегда

Стоимостные инвестиции, определяемые как покупка или продажа ценных бумаг по ценам, отличным от их истинной стоимости, живут и процветают. Вы можете не знать этого, читая заголовки в финансовой прессе или наблюдая низкую доходность акций с низкими коэффициентами цены к прибыли или к балансовой стоимости на акцию. Но вам не нужно беспокоиться о стоимостных инвестициях, и вот почему.

Бенджамин Грэм был профессором и инвестором, он широко известен как отец стоимостного инвестирования. «Разумный инвестор» – пожалуй, самая известная книга Грэма, рассказывает историю господина Рынка, метафорически объясняя, почему цены расходятся со стоимостью. В ней также обсуждается запас прочности, который подчеркивает важность поиска больших разрывов между ценой и стоимостью.

Асват Дамодаран: Стоимостные инвестиции — 1: Предыстория

Асват Дамодаран

Асват Дамодаран

23 октября 2020 г.

Источник: Musings on Markets

Перевод для AssetAllocation.ru

Один из курсов, который я преподаю, посвящен инвестиционной философии, где я начинаю с описания инвестиционной философии как набора убеждений о том, как работают рынки (а иногда и нет), приводящих к инвестиционным стратегиям, разработанным для использования ошибок рынка.

В отличие от многих, я не верю, что существует единственная «лучшая» философия, поскольку лучшая инвестиционная философия для вас – это та, которая лучше всего подходит вам как личности. Именно по этой причине я стараюсь не допускать, чтобы мои личные предубеждения и выборы, возможно, несовершенные, влияли на инвестиционную философию, и использую этот курс для описания спектра инвестиционных философий, используемых инвесторами, некоторые из которых в этом преуспели. Я начинаю с технического анализа и построения графиков, перехожу к инвестициям в стоимость, затем к инвестициям в рост и заканчиваю торговлей информацией и арбитражем.

Джейсон Цвейг: Хороший совет – посмотреть в зеркало

Джейсон Цвейг

Джейсон Цвейг

10 марта 2020 г.

Источник: The Wall Street Journal

Перевод для AssetAllocation.ru

Забудьте о том, что собирается делать фондовый рынок. Вместо этого сосредоточьтесь на том, что должны делать вы, как инвестор.

Этот совет Бенджамина Грэма, покойного великого инвестиционного аналитика и наставника Уоррена Баффета, может помочь вам справиться с последней бурей на рынке. Стоит ли сбрасывать акции или держаться курса? Как вам нужно действовать сейчас, чтобы снизить вероятность того, что вы будете пенять себе позже за слишком высокий риск или слишком низкий? Некоторые рекомендации Грэма помогут вам лучше узнать себя и действовать соответственно.

В своих трудах, включая классическую книгу «Разумный инвестор», в честь которой названа эта колонка, Грэм изложил основные отличительные черты, которые должны определять ваше поведение.