Бен Карлсон

Бен Карлсон

Источник: A Wealth Of Common Sense

26 октября 2023 г.

Перевод для AssetAllocation.ru

Читатель спрашивает:

Какую РЕАЛЬНУЮ норму доходности лучше всего использовать для прогнозирования выхода на пенсию? Я всегда считал, что доходность акций в среднем ~10%, но мне любопытно, какую реальную доходность лучше всего использовать, чтобы учесть инфляцию в пенсионном планировании.

Одним из наиболее важных аспектов любого успешного инвестиционного плана является предварительное установление разумных ожиданий. Самое сложное в этом заключается в том, что большинство этих ожиданий являются догадками и, скорее всего, окажутся ошибочными. Очевидная причина заключается в том, что будущее одновременно непознаваемо и непредсказуемо. Когда дело доходит до фондового рынка, лучшее, что вы можете сделать – это проанализировать прошлое, подумать о настоящем и сделать обоснованные предположения о будущем.

Мне нравится, что этот читатель спрашивает о реальной доходности, поскольку это единственное, что имеет значение в долгосрочной перспективе. К счастью, фондовый рынок исторически был прекрасным средством защиты от инфляции

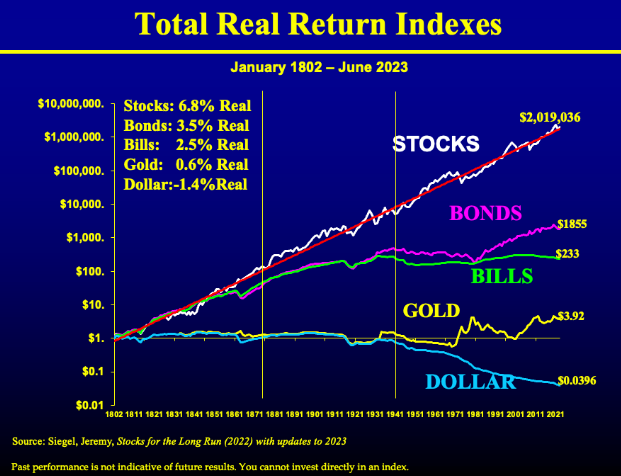

Вот некоторые обновленные долгосрочные доходы с поправкой на инфляцию для акций, облигаций, наличных денег, золота и доллара за более чем 200-летнюю историю из книги Джереми Сигела и Джереми Шварца «Долгосрочные инвестиции в акции»:

Акции выигрывают в долгосрочной перспективе, отсюда и название книги. (1)

Покупательная способность доллара снизилась, но это из-за инфляции. Вы не должны получать прибыль от своих денег, просто закопав их на заднем дворе. Вам необходимо идти на риск, чтобы заработать вознаграждение.

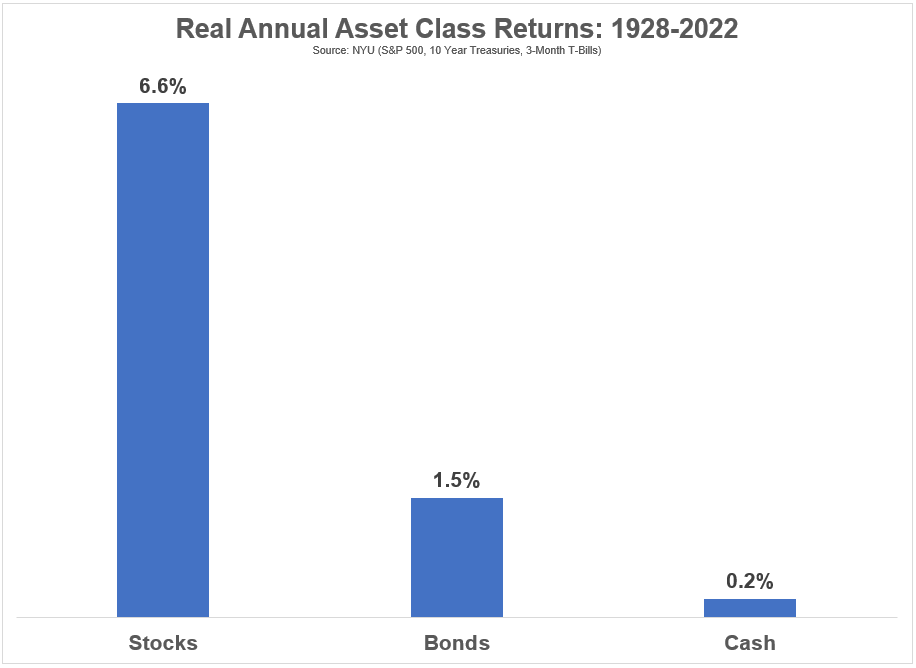

Асват Дамодаран располагает ежегодными данными по акциям, облигациям и денежным средствам, начиная с 1928 года. Вот реальная доходность этих трех классов активов за этот период времени:

Реальные среднегодовые доходности классов активов, 1928 — 2022

- Акции – 6,6% годовых

- Облигации – 1,5% годовых

- Денежный рынок – 0,2% годовых

Цифры довольно похожи для акций, но немного ниже для облигаций и денежного рынка.

Что интересно в реальной доходности фондового рынка в долгосрочной перспективе, так это то, насколько она относительно стабильна независимо от экономической ситуации.

Главный вопрос заключается в следующем: можем ли мы использовать историческую доходность акций для определения ожиданий на будущее?

Честный ответ заключается в том, что мы не знаем наверняка. Никто не может сказать вам, что ждет вас в будущем.

Я уверен, что рынок акций продолжит побеждать облигации и денежный рынок в долгосрочной перспективе, но никто не может быть уверен, какой будет эта премия. Это просто функция риска.

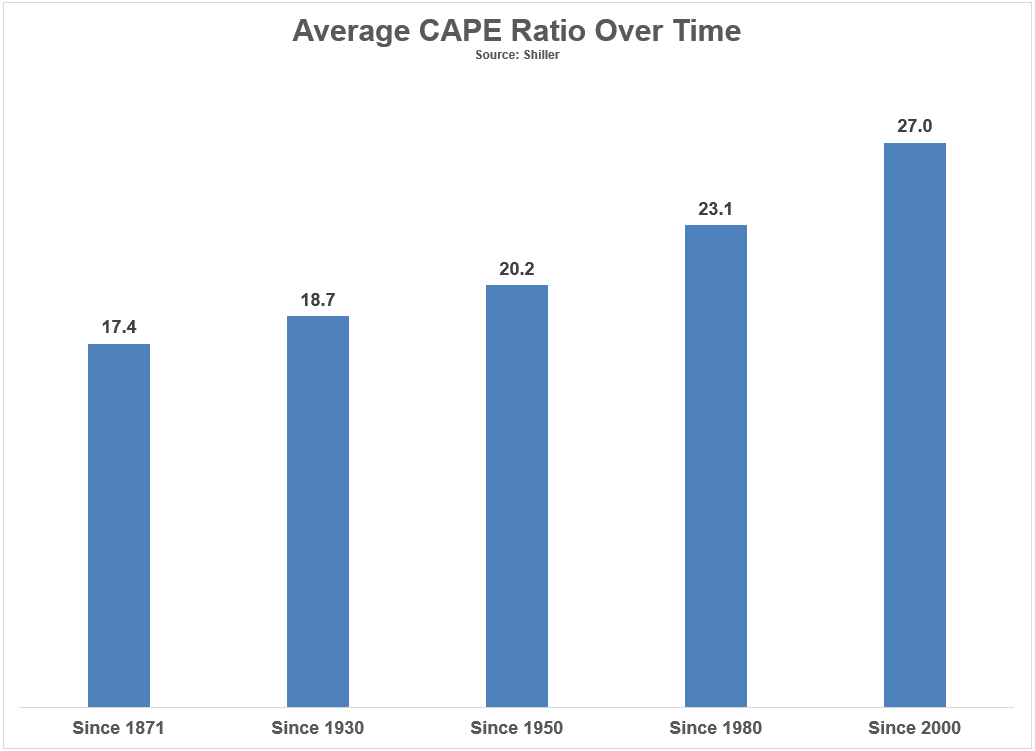

Многие люди полагают, что тот факт, что оценки со временем растут, должен означать снижение доходности в будущем. Просто посмотрите на повышение коэффициента CAPE с течением времени:

Средний показатель CAPE:

- C 1871 г. – 17,4

- С 1930 г. – 18,7

- С 1950 г. – 20,2

- С 1980 г. – 23,1

- С 2000 г. – 27,0

Я думаю, что доходность рынка акций может и должна быть ниже в будущем, но на самом деле это не основано на оценках как таковых. Скорее это основано на идее, что в прошлом получить доступ к фондовому рынку было намного сложнее. Тогда были гораздо более высокие барьеры для входа. Затраты были выше, а финансовая система была более нестабильной. Таким образом, инвесторы справедливо требовали более высокой валовой доходности. Но чистая прибыль в прошлом, вероятно, была намного ниже, поскольку торговые издержки, комиссии и коэффициенты расходов были намного выше. Даже если валовая доходность в будущем будет снизится, сейчас гораздо проще получить рыночную прибыль в чистом виде через индексные фонды, ETFs и торговлю с нулевой комиссией. Кроме того, до 1980 г. не существовало пенсионных счетов с отсрочкой уплаты налогов.

Лучшим примером снижения доходности в будущем, вероятно, будут Соединенные Штаты. Наш фондовый рынок был явным победителем на протяжении последних 120 с лишним лет по сравнению с остальным миром:

Капитализация мирового рынка акций, США vs. остальной мир, 1900 г. и 2023 г.

Я бы не стал делать ставку против США, но и повторения результатов мы ожидать не можем.

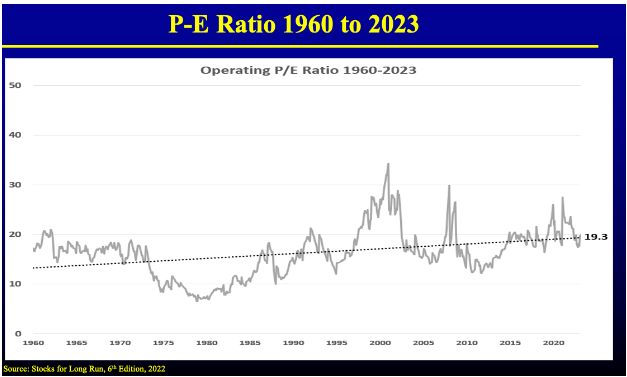

Пожалуй, лучше всего использовать диапазон реальной доходности, чтобы установить ожидания относительно будущего вашего портфеля. Я бы сказал, что где-то в диапазоне 5-6% реально разумно, исходя из текущих уровней оценки:

Доходность по прибыли обратно пропорциональна коэффициенту P/E, что в настоящее время приводит к цифре около 5,2%. (2)

Если дела идут лучше, чем ожидалось, вы можете соответствующим образом скорректировать свой план. Если ситуация хуже, чем ожидалось, вы можете соответствующим образом скорректировать свой план.

Жизнь была бы намного проще, если бы рисковые активы предлагали нам будущую доходность, которая высечена в камне. Но тогда они не были бы рисковыми активами и, конечно, не предлагали бы премию по сравнению с другими классами активов или уровнем инфляции. Одна из главных причин, по которой акции предлагают такую премию, заключается в том, что мы просто не знаем точно, какой будет их будущая доходность.

***

Примечания:

- Я бы сказал, что недвижимость была бы на втором месте в этом списке с точки зрения хеджирования инфляции, но долгосрочную доходность гораздо сложнее рассчитать, если учитывать такие вещи, как дополнительные расходы, ставки по ипотечным кредитам, рефинансирование, кредитное плечо и т.д.

- И это реальная доходность, поскольку акции – актив с реальной доходностью.

Другие записи:

Комментариев нет »