Бен Карлсон

Бен Карлсон

Источник: A Wealth Of Common Sence

8 июня 2023 г.

Перевод для AssetAllocation.ru

Читатель спрашивает:

Приводит ли ребалансировка к существенным потерям? У меня есть робо-эдвайзер Roth IRA, который, по-видимому, восстанавливает баланс через день. Смогу ли я когда-нибудь вернуться к безубыточности? И когда мне перестать покупать фондовый рынок на распродаже?

Диверсификация – это процесс распределения ваших ставок между различными классами активов, стратегиями, географическими регионами и холдингами для снижения риска в вашем портфеле.

Распределение активов – это процесс приведения этой диверсификации к целевым весам.

Ребалансировка — это процесс систематизации ваших покупок и продаж, чтобы придерживаться такого распределения активов, чтобы вы могли воспользоваться преимуществами диверсификации.

Диверсификация не работает без связанного с ней распределения активов, а распределение активов не работает без связанного с ней процесса ребалансировки. Одно и другое работают рука об руку.

Ребалансировка — это когда вы сокращаете часть своих победителей, чтобы купить часть своих проигравших, что является контрциклической формой инвестирования.

Некоторым людям эта стратегия нравится больше, чем другим, но я не вижу смысла стремиться к распределению активов, если вы не восстанавливаете баланс до целевых весов, используя заранее установленные рекомендации.

Давайте рассмотрим пример, чтобы увидеть, как ребалансировка может помочь вашему портфелю на практике.

Вот среднегодовые доходности акций (S&P 500) и облигаций (10-летние казначейские облигации) с 1928 по 2022 гг:

- S&P 500 — +9,6%

- 10-летние казначейские облигации — +4,6%

Если бы вы просто взяли 60% доходности рынка акций и 40% доходности рынка облигаций, то это принесло бы вам +7,6% в соотношении 60/40.

Но все мы знаем, что рыночная доходность в отдельно взятом году далеко не средняя, поэтому может быть поучительно посмотреть, как сработала бы ребалансировка портфеля 60/40 с использованием фактических доходностей. При использовании этих же двух классов активов с восстановлением баланса до целевых весов 60/40 на ежегодной основе доходность портфеля 60/40 за тот же период времени составила бы +8,2%.

Итак, как же мы можем объяснить разницу между годовой доходностью 8,2% при ребалансировке и 7,6% с использованием простых средних значений?

Это бонус за ребалансировку.

Это не всегда так работает, но если хорошенько подумать, то это имеет смысл. Да, акции имеют более высокую долгосрочную среднюю доходность, чем облигации, но это не всегда справедливо в краткосрочной перспективе.

За последние 95 лет рынок акций превосходил рынок облигаций в течение отдельного года 60 раз, что означает, что облигации опережали акции в течение 35 календарных лет.

В те годы, когда акции показывают результаты лучше, чем облигации, вы сокращаете прибыль на рынке акций, чтобы перераспределить ее в облигации. А когда облигации показывают результаты лучше, чем акции, вы используете облигации в качестве источника денег для покупки акций, пока они падают или демонстрируют низкие показатели.

Это ни в коем случае не идеальная стратегия, но это хороший способ сохранить идеалы инвестора.

Является ли ежедневная ребалансировка излишней?

Да, вероятно.

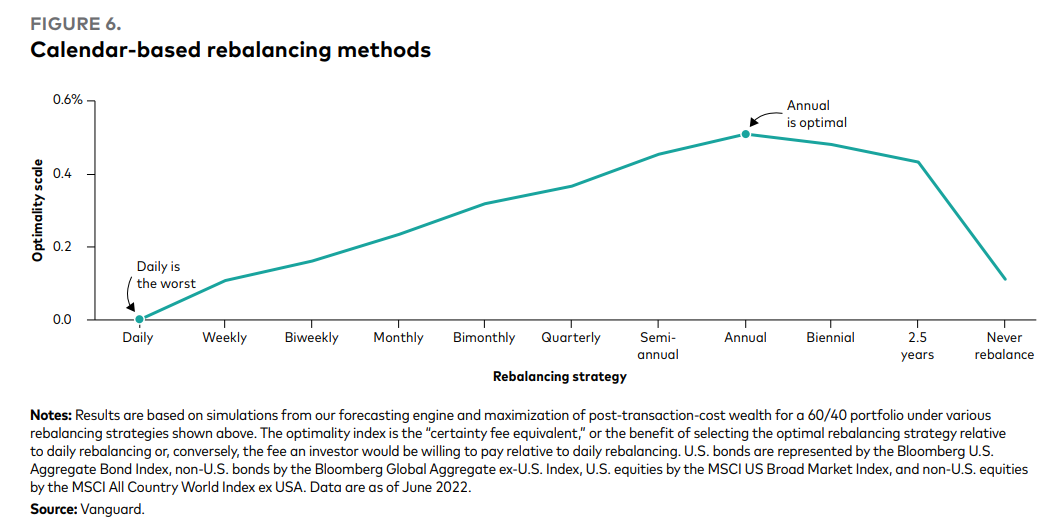

В прошлом году компания Vanguard провела глубокое исследование различных интервалов ребалансировки с использованием глобального портфеля 60/40:

Календарные методы ребалансировки

Они обнаружили, что слишком частая или слишком редкая ребалансировка являются неоптимальными стратегиями. Оптимальным интервалом с точки зрения контроля рисков была ежегодная ребалансировка.

Дело в том, что вам нужен некоторый дрейф активов в портфеле, чтобы активы, которые работают, продолжали работать, по крайней мере, какое-то время.

Ребалансировка раз в 6, 12, или, может быть, 18 месяцев кажется мне разумной.

Если вас не устраивает периодическая ребалансировка, вы также можете установить своего рода пороговые уровни, при которых, если распределение выходит за рамки допустимого, вы возвращаете баланс к целевым значениям. Либо же возможна какая-то комбинация периодической ребалансировки с промежуточными пороговыми значениями, если рынки попадают в ситуацию краха или бурного роста.

Я считаю, что этого достаточно для приближения вас к результату. Самое важное в ребалансировке – это ваш план по ее проведению, придерживайтесь этого плана и автоматизируйте его, если можете, чтобы исключить себя из процесса принятия решений.

Что касается вопроса о том, когда следует прекратить покупать акции на распродаже, мой ответ – никогда.

Конечно, если мы говорим об отдельных акциях, то некоторые из них никогда не воскреснут из мертвых. Но если мы говорим о более диверсифицированном подмножестве акций, вроде индексного фонда, то я чувствую себя довольно комфортно, говоря, что потери носят временный характер и представляют собой прекрасную возможность для покупки.

Я не могу давать никаких 100%-ных гарантий, но, если индексные фонды потерпят крах без восстановления, то у нас возникнут гораздо более серьезные проблемы для беспокойства, чем ваш портфель.

Еще один простой способ восстановить баланс — внести новые взносы в те позиции, у которых недостаточный вес. И если вы все еще делаете взносы, то делать их, когда акции падают – это мудро.

Вы же не хотите, чтобы без вас восстанавливались акции, в которые вы не вкладываете деньги?

Вы должны быть в восторге от того, что покупаете акции на распродаже.

Другие записи:

Комментариев нет »