Саймон Мур

Саймон Мур

Источник: Forbes

26 июля 2018 г.

Перевод для AssetAllocaion.ru

Иногда вы не знаете, с чего начать инвестировать. Оказывается, многие эксперты придумали портфели, которые можно создать, а зачастую и создают их, для себя или своих близких. Мы рассмотрим несколько наиболее надежных вариантов.

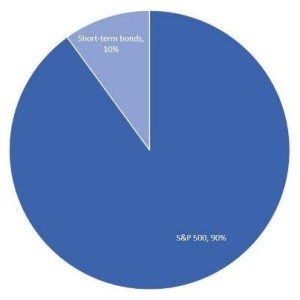

Уоррен Баффет — Портфель 90/10

Этот портфель создан по инструкциям, которые великий инвестор Уоррен Баффет изложил в своем завещании для управления активами своей супруги. Он изложил этот план на 20-й странице своего письма акционерам Berkshire Hathaway в 2013 г. Распределение выглядит следующим образом:

- 90% — дешевый эквивалент S&P 500 (здесь Баффетт специально предлагает Vanguard как вариант с низким уровнем затрат)

- 10% — краткосрочные государственные облигации

Основной принцип здесь состоит в том, чтобы «владеть срезом предприятий, которые в совокупности должны преуспевать», для Баффета самым простым способом сделать это является S&P 500, который также очень дешев для владения с использованием ETFs. Он также считает, что эта стратегия подходит для тех, кто инвестирует не для текущего потребления, и этот подход позволяет избежать высоких сборов и расходов. Он считает, что этот портфель «превзойдет большинство инвесторов, будь то пенсионные фонды, учреждения или отдельные лица».

Потенциальные недостатки этого портфеля в том, что он инвестирует исключительно в США, притом что многие считают, что международная диверсификация полезна, а высокая доля акций может вызвать серьезные колебания результатов. Кроме того, при наличии только двух классов активов некоторые возможности для диверсификации упускаются. Тем не менее, исторически этот простой для создания портфель обеспечил высокую доходность на протяжении десятилетий для тех, кто в состоянии переносить потенциальные периоды значительного снижения, такие как 2008 — 2009 гг.

Семейный портфель Уоррена Баффета

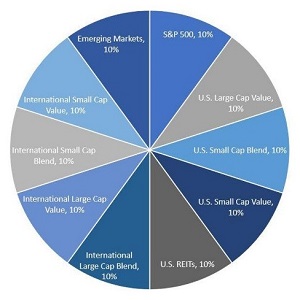

Пол Мерриман — Стратегия безоговорочно купи и держи

Пол Мерриман — успешный инвестор, который, как известно, сосредоточен на обучении людей тому, как инвестировать в пенсионные фонды. У него есть несколько вариантов портфелей, но мы рассмотрим Портфель №7, описанный здесь, в котором отражены все его основные идеи по классам долевых активов. Важно помнить, что Мерриман верит также и во владение облигациями, так что это всего лишь часть портфеля:

- 10% — S&P 500

- 10% — Акции стоимости крупной капитализации США

- 10% — Акции малых компаний США

- 10% — Акции стоимости малых компаний США

- 10% — REITs (фонды недвижимости) США

- 10% — Зарубежные акции крупной капитализации

- 10% — Зарубежные акции стоимости крупной капитализации

- 10% — Зарубежные акции малой капитализации

- 10% — Зарубежные акции стоимости малой капитализации

- 10% — Акции развивающихся рынков

По сути, подход Мерримана заключается в том, чтобы взять S&P 500 за основу, но затем показать, что добавление в небольших объемах других классов активов может помочь увеличить доходность, уменьшить риск или достичь и того, и другого.

Портфель Пола Мерримана

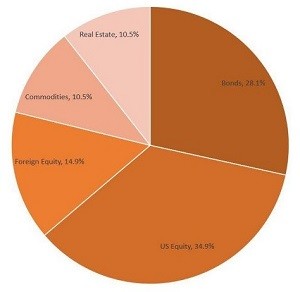

Эндаументы Лиги Плюща

Я уже писал о том, как инвестируют университеты Лиги Плюща. Многое из вложений, совершаемых университетами, трудно повторить отдельному инвестору, таких как владение частным капиталом или инвестирование в стратегии с абсолютной доходностью, но если перевести их в классы активов, доступные на основе ETFs, среднее значение распределений Гарварда, Стэнфорда и Йеля выглядит так, как показано ниже.

- 35% — Акции США.

- 28% — Облигации

- 15% — Зарубежные акции

- 11% — Товарные активы

- 11% — Недвижимость

Портфели университетов, упрощенная версия для индивидуального инвестора

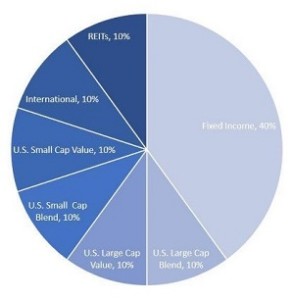

Портфель Кофейни

Портфель, предложенный Биллом Шультисом, автором книг и инвестиционным консультантом. Он подчеркивает, что этот портфель может не быть правильным портфелем для вас, но многие принимают его в качестве отправной точки для хорошо сбалансированного портфеля.

- 40% — Инструменты с фиксированным доходом

- 10% — Акции крупной капитализации

- 10% — Акции стоимости крупной капитализации

- 10% — Акции малой капитализации10% — Акции стоимости малой капитализации

- 10% — Международные акции

- 10% — REITs (трасты недвижимости)

Портфель Кофейни, Билл Шультис

Ежу понятный портфель от Билла Бернстайна

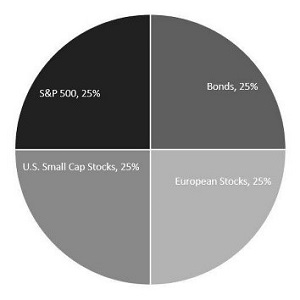

В своей книге «Разумное распределение активов» Билл Бернстайн изучает академические исследования и исторические показатели, чтобы прийти к относительно простому для реализации портфеля, который, как он рассчитывает, будет хорошо работать в долгосрочной перспективе.

- 25% — Облигации

- 25% — Европейские акций

- 25% — Акций малой капитализации США

- 25% — S&P 500

Ежу понятный портфель от Уильяма Бернстайна

Ежу понятный портфель от Уильяма Бернстайна

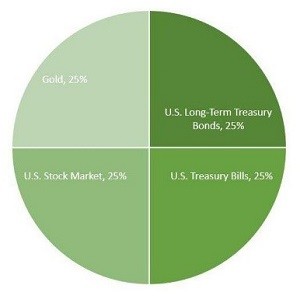

Постоянный портфель Гарри Брауна

Иногда описывается как защищенный от ошибок или пуленепробиваемый портфель. Портфель Гарри Брауна разработан, чтобы хорошо держаться в любой экономической ситуации и быть простым для реализации. Каждый класс активов должен играть свою роль: долгосрочные облигации будут хорошо работать во время дефляции; акции будут преуспевать в периоды экономического роста; казначейские векселя будут держаться на плаву во время спадов, а золото полезно во времена инфляции. Соединяя вместе все четыре компонента, теоретически, вы можете иметь дело со всем, что может преподнести вам экономика, и в любой ситуации как минимум одна часть вашего портфеля будет чувствовать себя вполне хорошо.

- 25% — Долгосрочные казначейские облигации США

- 25% — Казначейские векселя США

- 25% — Широкий рынок акций США

- 25% — Золото

Постоянный портфель Гарри Брауна

Постоянный портфель Гарри Брауна

Выводы

Какие уроки мы можем извлечь, рассматривая портфели? Как можно заметить, каждый из них выступает за владение как акциями, так и облигациями. Доля облигаций колеблется, Баффет готов сократить ее до 10%, а Гарри Браун – поднять выше 40%. Но все в принципе признают ценность наличия определенной доли облигаций в вашем портфеле. В принципе, портфель без облигаций может стать слишком рискованным в краткосрочной перспективе для большинства людей, но если доля облигаций в вашем портфеле слишком велика, в долгосрочной перспективе вы можете проиграть в доходности.

Другая особенность некоторых портфелей, но не всех, состоит в том, что они используют либо товарные активы, либо недвижимость/REITs для решения проблемы акций и облигаций, которые потенциально могут падать вместе, например, во времена высокой инфляции. Опять же, консенсуса здесь нет, многие полностью исключат эти активы, но есть и те, кто включает распределение на реальные активы в диапазоне от 10% до 20%.

Наконец, большинство портфелей, но опять же не все, включают в себя некоторую долю международных рынков акций.

Поэтому, даже если ни один из этих конкретных портфолио не подойдет вам, есть ряд четких уроков, которые нужно извлечь. Во-первых, владейте как акциями, так и облигациями, во-вторых, рассматривайте твердые активы, такие как товарные запасы и/или недвижимость, и, наконец, некоторая международная диверсификация может оказаться полезна. Точные распределения всех портфелей отличаются друг от друга, но большинство из них следует этим шаблонам.

Другие записи:

Комментариев: 5 »

5 Responses to 6 инвестиционных портфелей от экспертов, которые вы можете создать сегодня

Нет ничего удивительного в том, что портфели, предложенные разными экспертами, сильно различаются по составу. На самом деле, правильный подход к составлению портфеля состоит вовсе не в том, чтобы наугад выбрать себе портфель, от какого-то эксперта, пусть и всемирно признанного, а в том, чтобы разработать индивидуальную структуру портфеля, учитывающую особенности конкретного инвестора – вас.

Правильно составленный портфель должен учитывать ваши инвестиционные цели, горизонт инвестирования, отношение к риску и другие персональные особенности. Только с таким портфелем вы сможете получить оптимальные в вашей ситуации результаты.

Как насчет портфеля Рэя Далио с ежегодной ребалансировкой?

30% в акции (например, входящие в S&P 500 или другие индексы, обеспечивающие диверсификацию);

15% казначейские долговые обязательства со сроком погашения от 7 до 10 лет;

40% казначейские долговые обязательства со сроком погашения от 20 до 25 лет;

7.5% в золото;

7.5% в другие сырьевые активы.

> Как насчет портфеля Рэя Далио… — Судя по структуре, это может быть портфелем сверхосторожного человека, ориентированного на короткий срок вложений — не более 3-5 лет. Для более длительных инвестиций такой портфель противопоказан, ибо слишком консервативен. Впрочем, как я уже написал выше, обсуждать портфели без обсуждения целей, сроков, отношения к рискам инвестора и прочих индивидуальных обстоятельств — пустое занятие, не несущее пользы.

У Баффета в письме за 2013 год действительно есть предложение 90/10, но я там не нашел ни слова про ETFs. Похоже, Саймон Мур немного добавил «от себя».)))))

Да, в статье есть нестыковки и отсебятина. И не только по поводу Баффета. )) Тем не менее, для основной мысли статьи это не слишком важно.