Источник: The SoFi Guide To Investing Intelligently

Источник: The SoFi Guide To Investing Intelligently

Перевод для AssetAllocation.ru

Что нужно знать, чтобы ваши деньги работали на вас

Мечтаете ли вы купить дом, начать свой бизнес, совершить кругосветное путешествие, или когда-нибудь выйти на пенсию? Один из лучших способов добиться прогресса в достижении этих целей – заставить деньги работать на вас или, другими словами, инвестировать.

Да, инвестиции ваших с трудом заработанных денег могут казаться сложной задачей. В конце концов, существует огромное количество информации, вариантов счетов и стратегий. Кроме того, рынки колеблются, и мысль о потенциальной потере денег может вызывать стресс и страх.

Узнав больше о процессе, понимая рынки, и зная, во что вы инвестируете, вы приобретете больше уверенности в том, что вы на правильном пути.

В этом руководстве мы расскажем о том, что вам нужно знать, чтобы начать, и о том, как инвестиции могут помочь вам достичь ваших целей.

Зачем инвестировать?

Средняя процентная ставка по сберегательному счету в пяти крупнейших банках США в этом году составляла 0,08% (1), в то время как средняя доходность по S&P 500 с 1950 по 2009 год составила 7%. (2) Что это означает для ваших денег? Если бы у вас было $10’000 сегодня, и вы положили бы их на сберегательный счет с процентной ставкой 1% (некоторые банки имеют такие высокие ставки), то через 10 лет у вас было бы $11’046. Если бы вместо этого вы инвестировали эти деньги, получая среднегодовую прибыль в размере 7%, и ежегодно реинвестируя проценты, вы бы получили $19’672 за тот же период времени! (3)

Время пребывания в рынке гораздо важнее выбора момента входа в рынок. Читайте дальше, чтобы узнать, почему это важно, и как вам нужно разумно инвестировать.

- Раздел 1: Постановка финансовых целей

- Раздел 2: Понимание основных концепций инвестиций

- Раздел 3: Начало вашей инвестиционной стратегии

- Раздел 4: Обзор различных видов инвестиций

Раздел 1: Постановка финансовых целей

До начала инвестиций важно понять свои цели. Выбор инвестиционной стратегии зависит от вашей целевой суммы (сколько вы хотите сберечь) и временного горизонта (когда вы хотите использовать эти деньги).

Прежде всего, почти у каждого должны быть две следующие цели: создать резервный фонд и накопить на пенсию. Мы называем это «обрамляющими целями» — вашей основной краткосрочной и основной долгосрочной целью.

Прежде чем вы даже задумаетесь об инвестициях…

Составьте список всех ваших счетов (банковских, инвестиционных, пенсионных, кредитных карт, других долгов) и процентных ставок по ним.

Узнайте ваш денежный поток. Сколько вы зарабатываете после уплаты налогов? Сколько вы тратите?

Ваша первая цель: резервный фонд

Ваш резервный фонд – это единовременная сумма, к которой вы можете легко получить доступ в случае возникновения чрезвычайной ситуации – например, если вас уволят, или вы столкнетесь с неожиданными расходами на здравоохранение. Этот фонд должен быть от 3 до 12 раз больше суммы, которую вы тратите ежемесячно, в зависимости от того, насколько вы склонны к риску.

Например, если раньше вас уже увольняли, и вы знаете, что легко можете найти новую работу, вам может быть комфортно с суммой на три месяца. С другой стороны, если вы занимаетесь специализированной работой, и у вас могут возникнуть проблемы с трудоустройством, вы можете предпочесть отложить большую сумму.

Нужно, чтобы деньги из вашего резервного фонда были «ликвидны» или легко доступны, как только они вам понадобятся. При этом по многим сберегательным счетам вам платят лишь 0,01% от остатков денежных средств. (4) Это не поспевает за инфляцией, поэтому вы, по сути, теряете деньги. Вместо этого вы можете выбрать высокодоходный сберегательный счет, который приносит 1% или более.

Сколько вы тратите ежемесячно?

3-месячные расходы = _______

12-месячные расходы = _______

Целевой резервный фонд = _______

Что делать Калебу?

Калеб холост и снимает квартиру. Он выплачивает долг по кредиту на обучение, но каждый месяц у него появляется немного лишних денег, и он не знает, что с ними делать. Его расходы составляют в среднем $5’000 в месяц, и в настоящее время у него есть $2’500 на его сберегательном счете.

Что же делать Калебу? В то время как погашение долга по кредиту на обучение, или, еще лучше, его рефинансирование может иметь смысл, поскольку процентная ставка, скорее всего, выше ставки по сберегательному счету, Калебу нужно иметь больше наличных на случай чрезвычайной ситуации или потери работы. Калебу следует открыть высокодоходный сберегательный счет с доходностью 1% и выше, и привязать его к своему текущему счету. Его целевые сбережения должны составлять $15’000, или в 3 раза больше его ежемесячных расходов. После того, как он этого достигнет, он может начать погашать свой студенческий долг с высокой процентной ставкой или инвестировать для достижения другой цели.

Ваша конечная цель: выход на пенсию

Когда вы хотите выйти на пенсию? _______

Для тех, кто родился после 1960 г., полный пенсионный возраст для Социального Обеспечения составляет 67 лет. (5)

Сколько денег вам требуется, чтобы жить в течение года? _______

В сегодняшних долларах.

Как долго вы рассчитываете прожить? _______

По статистике те, кто родился в 1980-е годы, имеют ожидаемую продолжительность жизни 71 год для мужчин и 78 лет для женщин, но, чтобы быть в безопасности (и оптимистично), планируйте 90 лет для мужчин и 95 лет для женщин.

Сколько вы сейчас накопили для этой цели? _______

Пенсионное обеспечение – ваша самая крупная финансовая цель. Даже если это кажется очень далеким, важно начать сберегать как можно раньше.

Допустим, вам и вашему партнеру потребуется пенсионный доход в размере $6’000 в месяц (в сегодняшних долларах). Если вы начнете откладывать в 40 лет, вам нужно будет сберегать $46’000 в год, чтобы выйти на пенсию в 67 лет. Однако, если вы начнете откладывать в 30 лет, вам нужно будет сберегать $32’000 ежегодно. (Примечание: предполагается, что вы оба будете получать Социальное Обеспечение) Это иллюстрирует важность раннего начала и предоставления вашим деньгам времени, чтобы работать на вас.

Нужно наверстать упущенное? Это никогда не поздно! Возможно, вам придется сберегать больше или действовать более агрессивно, но самый важный шаг – как можно раньше начать сберегать (и инвестировать).

Чтобы накопить на пенсию, вам нужно инвестировать в план 401(k), IRA или и тот, и другой. Мы вернемся к этому чуть позже.

Сколько Марк должен откладывать на пенсию?

Марку 28 лет, и он зарабатывает $90’000 в год. Он откладывает 6% своего дохода ($5’400 в год) на свой текущий счет 401(k). У Марка также есть старый 401(k) с $20’000, полученный на его предыдущей работе, и Roth IRA с накопленными $10’000. Он хочет выйти на пенсию в 65 лет и надеется дожить до 95 лет. Если предположить, что ему потребуется $60’000 в год в виде пенсионного дохода, то при выходе на пенсию он должен будет накопить в общей сложности $3 млн.

При средней рыночной доходности 7% Марку необходимо откладывать $23’200 в год, чтобы идти по плану – и это при условии, что он будет получать Социальное Обеспечение. Если нет, то ему нужно откладывать $29’000 в год. Марку нужно увеличить свой вклад как минимум до 9%, еще лучше до 19%. Марк также должен консолидировать свой 401(k) в новый план или преобразовать его в IRA. С учетом его возраста, он мог бы рассмотреть возможность инвестирования в агрессивный портфель из 90% акций и 10% облигаций.

Ваши промежуточные цели: дома, семьи, бизнесы и многое другое

Мы рассмотрели две наиболее важные финансовые цели: ваш резервный фонд и выход на пенсию. А теперь давайте обсудим все, что между ними.

Например, вы хотите:

- Купить дом

- Создать семью

- Отложить на образование, своё или ребенка

- Путешествовать

- Начать бизнес

- Многое из вышеперечисленного

Любая цель, которую вы можете придумать, может быть актуальна, но лучше быть конкретнее – сколько именно денег вам потребуется для достижения каждой цели и когда? Почему? В этом случае у вас гораздо больше шансов достичь этой цели – плюс, когда придет время использовать деньги, вы уже дали себе разрешение, и сможете насладиться этим.

Какова ваша цель? _______

Когда вам нужны деньги? _______

Сколько вам нужно? _______

Сколько вы можете откладывать каждый месяц? _______

Ваша инвестиционная стратегия для достижения ваших целей во многом зависит от того, каковы они и как скоро вы хотите их достичь.

Планирование отпуска мечты

Через два года Шеннон хочет отправиться в путешествие в Новую Зеландию со своими подружками. Поездка обойдется в $10’000. Она зарабатывает $80’000 в год, и после рефинансирования своего студенческого кредита планирует откладывать $390 в месяц для достижения этой цели. Хотя Шеннон действительно хочет отправиться в путешествие, она также готова рискнуть своими деньгами.

Как ей инвестировать эти деньги? Что ж, если Шеннон сможет откладывать $390 в месяц в течение следующих двух лет, то у нее будет $10’000, необходимых для ее большой поездки – если она сможет получать доходность около 5%. Для этого она может рассмотреть умеренную или умеренно консервативную инвестиционную стратегию.

Постановка финансовых целей

3 главные финансовых цели

Ваши самые важные цели, помимо резервного фонда и выхода на пенсию.

Название: ___________________

Целевая сумма: ______________

Временной горизонт: _________Название: ___________________

Целевая сумма: ______________

Временной горизонт: _________Название: ___________________

Целевая сумма: ______________

Временной горизонт: _________

Эти три главные финансовые цели являются вашими причинами для инвестирования. А теперь пора начинать.

Раздел 2: Понимание основных концепций инвестиций

Разобравшись с тремя основными концепциями инвестиций, вы сможете определить, какие инвестиции могут вам подойти:

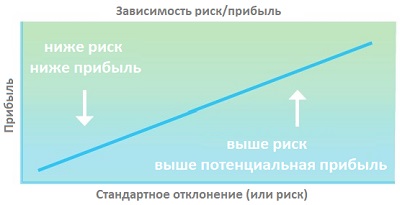

- Зависимость риск/прибыль

- Диверсификация и Современная портфельная теория

- Виды рисков

1. Зависимость риск/прибыль

Чем выше риск ваших инвестиций, тем большую отдачу вы можете ожидать от своих денег. Однако природа риска такова, что ожидаемая вами прибыль может оказаться не той, которую вы на самом деле получите.

При выборе уровня риска обратите внимание как на «временной горизонт» вашей инвестиционной цели, так и на то, какой риск вы готовы принять. Мы поговорим об этом далее.

2. Диверсификация и Современная портфельная теория

Эта теория подчеркивает, что риск является неотъемлемой частью более высокого вознаграждения. Если вы надеетесь на более высокую доходность, ожидайте более высокой изменчивости фактической доходности. Доходность ETF на S&P500 может в один год расти, а в другой снижаться. Доходность взаимного фонда бразильских акций, вероятно, будет иметь гораздо более широкие изменения доходности от года к году, или даже от месяца к месяцу. Диверсифицируя свой портфель по классам активов и различным рынкам, вы со временем сможете уменьшить (но не устранить полностью) риск для портфеля в целом от рыночных спадов, и по-прежнему пользоваться преимуществами подъемов рынка.

3. Виды рисков

Существует несколько видов риска, о которых должен знать каждый инвестор: рыночный риск, риск конкретного бизнеса, волатильность цен, риск процентной ставки – вот лишь некоторые из них. Есть риски, которых нельзя избежать – например рыночный риск. Рынок ходит вверх и вниз, и это влияет на все акции. Однако вы можете снизить другие риски, имея хорошо диверсифицированный портфель. Например, если вы покупаете отдельные акции, то подвергаетесь риску конкретного бизнеса. Подумайте о Worldcom или Enron. Но если вы покупаете индексный фонд S&P, то вы покупаете акции 500 (на самом деле 502) компаний. Если одна из этих компаний даст сбой, это повлияет на индекс S&P, но не окажет такого же сильного воздействия на ваши инвестиции. В этом прелесть диверсификации.

Раздел 3: Начало вашей инвестиционной стратегии

Каждая из ваших целей имеет определенный временной горизонт, который приводит к базовой инвестиционной стратегии. Вообще говоря, чем длиннее временной горизонт, тем больший риск вы можете себе позволить, поскольку вы сможете переждать периоды рыночных потерь.

Распределение активов

Распределение активов – это инвестиционная стратегия, которая пытается сбалансировать риск и прибыль, регулируя процентную долю каждого класса активов в инвестиционном портфеле в соответствии с вашей толерантностью к риску, целями и сроками инвестирования. Вы узнаете больше о классах активов в следующем разделе, но сначала рассмотрим, как вам следует думать о распределении активов в целом.

Короткий срок (менее 3 лет)

Для таких целей, как: создание резервного фонда, путешествия, покупка нового автомобиля.

Практическое правило – хранить любые деньги, которые вам понадобятся в течение следующих трех лет, в деньгах (в идеале на одном из тех высокодоходных сберегательных счетов, о которых мы упоминали ранее). Если у вас более высокая толерантность к риску, можно подумать о вложении части этих средств в консервативный портфель, который даст вам некоторый потенциал роста, но защитит вас от множества негативных сторон.

Средний срок (5-10 лет)

Для таких целей, как: покупка дома, создание семьи.

Имея временной горизонт в 5-10 лет, вы можете позволить себе немного рискнуть своими деньгами и дать им больше шансов на рост.

Умеренно долгий срок (10-20 лет)

Для таких целей, как: сбережения на обучения ребенка в колледже, второй дом.

При временном горизонте 10-20 лет вы можете позволить себе больше рисковать своими деньгами и воспользоваться преимуществами сложного процента.

Долгий срок (20+ лет)

Для таких целей, как: выход на пенсию, финансовая независимость.

При достижении долгосрочных целей время на вашей стороне, чтобы пережить взлеты и падения рынка и экономические циклы. Пока вы молоды, вы можете сосредоточиться на росте, а затем со временем перейти к более консервативным инвестициям.

Правило 72

Чтобы найти количество лет, необходимых для удвоения ваших денег при данной процентной ставке, разделите 72 на процентную ставку. Например, если вы хотите знать, сколько времени потребуется, чтобы удвоить ваши деньги по ставке 7%, разделите 72 на 7: 10,3 года.

Типы инвестиционных счетов

Есть два основных типа инвестиционных счетов: налогооблагаемые и со льготным налогообложением.

Налогооблагаемые счета финансируются за счет средств после уплаты налогов, таких как индивидуальные или совместные с супругом счета. Вы можете забрать свои деньги в любое время и по любой причине. Любой доход, поступающий на счет, будет поступать после уплаты налога, но налогом облагается лишь прибыль от инвестиций в момент их продажи. Если вы держите инвестиции более года, прежде чем продать их, то вы будете платить по долгосрочным ставкам прироста капитала, которые обычно ниже, чем ваши обычные ставки подоходного налога.

Счетами со льготным налогообложением являются пенсионные счета (401(k), 403(b), 457, IRA, Roth IRA, SEP IRA, Simple IRA и т.д.) За исключением Roth IRA, эти счета финансируются за счет средств до уплаты налогов. Это дает вам налоговую льготу сегодня и позволяет заплатить налоги позже (когда вы выйдете на пенсию и, вероятно, будете находиться в более низкой налоговой категории). Вы можете получить доступ к этим деньгам после того, как вам исполнится 59,5 лет. Если деньги понадобятся вам раньше, вы можете взять кредит по счетам 401(k) и большинству 403(b), но вы заплатите штраф и подоходный налог при досрочном снятии средств с других типов счетов, или если вы не погасите кредиты по счету 401(k).

Счета Roth IRA являются особенными, поскольку финансируются за счет средств после уплаты налогов. Вы можете забрать взносы в любое время по любой причине без штрафов или налогов. Прибыль будет облагаться налогом и подвергаться штрафам за досрочное снятие, если вы заберете деньги до достижения 59,5 лет и ранее 5 лет с даты взноса. Например, если вы откроете Roth IRA, сделаете взнос в 2017 г. и в 2020 г. вам исполнится 59,5 лет, то сможете забрать средства без уплаты налогов, начиная с 2022 г. (8) Если вы еще не достигли возраста 59,5 лет, то вам придется заплатить налог и штраф за досрочное снятие средств с любой прибыли на счете.

Раздел 4: Обзор различных типов инвестиций

Инвестиции приносят вам деньги одним из трех способов:

- Доход: денежные средства, периодически выплачиваемые вам от ваших инвестиций (проценты и дивиденды).

- Оценка капитала: владение вещами, которые дорожают (акции, золото, недвижимость).

- Прибыль: инвестиции в частный бизнес и недвижимость могут приносить прибыль от их операций.

Большинство частных инвесторов имеют доступ к широкому выбору инвестиций – депозитные сертификаты, акции, облигации, взаимные фонды, ETFs, ограниченные партнерства и многое другое. Мы поговорим о каждом из них, чтобы снять покров тайны.

Обзор типов инвестиций

Расчетный счет

ДЛЯ ЧЕГО: Оплата ваших счетов

МИНУСЫ: Инфляция, издержки, низкие проценты или их отсутствие

ВЫГОДЫ: Застрахованы FDIC, нет риска потери, легко оплачивать счета

Сберегательный счет

ДЛЯ ЧЕГО: Ваш резервный фонд (по крайней мере, большая его часть)

МИНУСЫ: Инфляция, издержки, низкие проценты

ВЫГОДЫ: Застрахованы FDIC, нет риска потери

Банковские депозитные сертификаты

ДЛЯ ЧЕГО: Ваш резервный фонд (возможно, его часть)

МИНУСЫ: Инфляция, низкие проценты, штраф за вывод средств

ВЫГОДЫ: Застрахованы FDIC, нет риска потери

Фонды денежного рынка

ДЛЯ ЧЕГО: Хранение временно не инвестированных денег на инвестиционном счете, резервный фонд

МИНУСЫ: Инфляция, низкие проценты, не застрахованы FDIC

ВЫГОДЫ: Очень низкий риск потерь

Инвестиции – акции, облигации, взаимные фонды, золото, недвижимость и т.д.

ДЛЯ ЧЕГО: Инвестиции внутри пенсионных счетов и деньги, которые вам не понадобятся в течение 2 лет.

МИНУСЫ: Не гарантированы. Стоимость меняется. Можно потерять деньги.

ВЫГОДЫ: Как правило, более высокая доходность, чем у безрисковых активов. Могут приносить как доход, так и потенциальный рост оценки капитала.

IRA, 401(k) и другие традиционные пенсионные планы

ДЛЯ ЧЕГО: Сбережения и инвестиции для пенсионного обеспечения. Снижение налогов.

МИНУСЫ: Ваши деньги связаны до 59,5 лет. 10% штраф за вывод средств, за исключением нескольких конкретных случаев использования.

ВЫГОДЫ: Инвестиции растут, не облагаясь налогом. Налоговые льготы: взносы освобождены от налогообложения. Доход облагается налогом при выходе на пенсию.

Пенсионные планы Roth

ДЛЯ ЧЕГО: Сбережения и вложения для пенсионного обеспечения.

МИНУСЫ: Деньги, которые вы зарабатываете своими взносами, привязаны к возрасту 59,5 лет. 10% штраф за вывод средств, за исключением нескольких конкретных случаев использования.

ВЫГОДЫ: Инвестиции растут, не облагаясь налогом. Налоговые льготы: взносы НЕ освобождены от налогообложения, но доходы в пенсионный период не облагаются налогом.

Окончание: Более пристальный взгляд на инвестиции

Источники:

(1) FFIEC Central Data Repository’s Public Data Distribution

https://cdr.ffiec.gov/public/

(2) S&P 500 Historical data

http://us.spindices.com/indices/equity/sp-500

(3) Simple Stock Investing

http://www.simplestockinvesting.com/SP500-historical-real-total-returns.htm

(4) FFIEC Central Data Repository’s Public Data Distribution

https://cdr.ffiec.gov/public/

(5) Social Security Administration

https://www.ssa.gov/planners/retire/retirechart.html

(6) http://data.worldbank.org/indicator/SP.DYN.LE00.MA.IN?end=1989&locations=US&start=1980

(7) http://data.worldbank.org/indicator/SP.DYN.LE00.FE.IN?end=1989&locations=US&start=1980

(8) IRS

https://www.irs.gov/retirement-plans/roth-iras

Другие записи:

Комментариев нет »