Цянь Ван

Цянь Ван

доктор философии, главный экономист по Азиатско-Тихоокеанскому региону и глобальный руководитель Vanguard Capital Markets Model

27 февраля 2024 г.

Vanguard

Перевод для AssetAllocation.ru

Более высокие процентные ставки могут стать препятствием для цен на активы. Рынок облигаций США приспособился к ним, о чем свидетельствует резкое падение цен на облигации за последние два года. Рынок акций, с другой стороны, продолжает достигать новых высот, что говорит о том, что инвесторы могут быть слишком самоуверенны в отношении роста оценок.

Риск коррекции цен на акции возрос по мере того, как оценки стали еще более завышенными

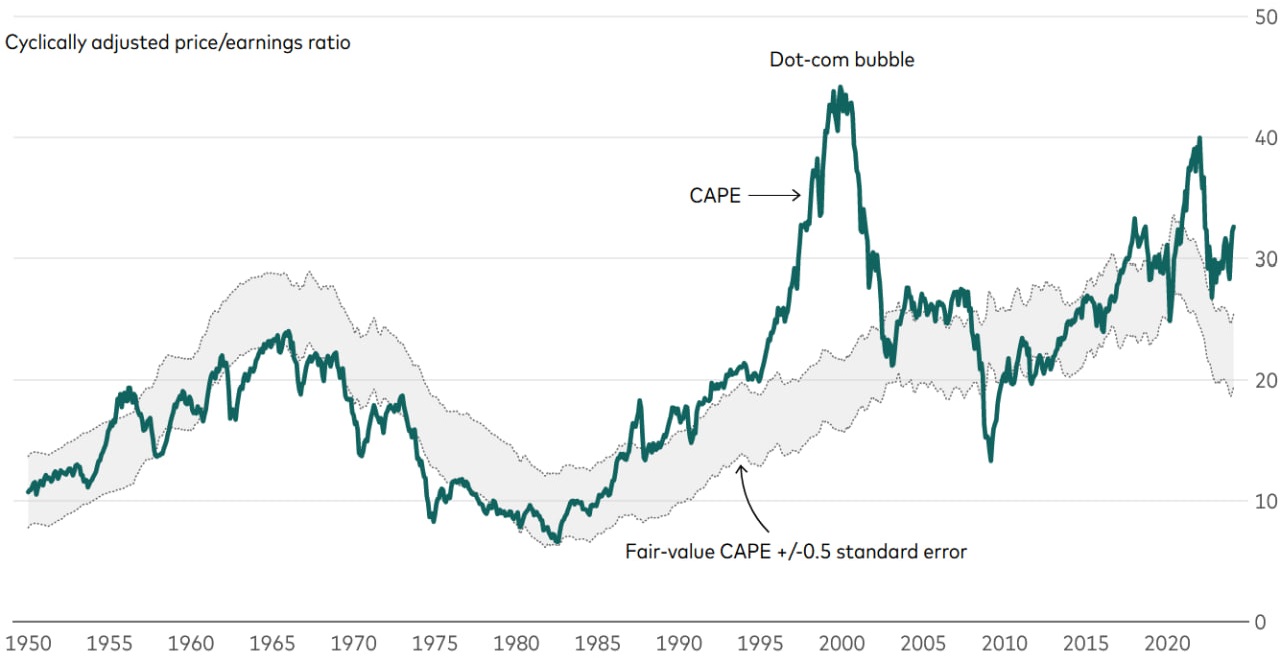

Примечание: Справедливая стоимость CAPE для США от Vanguard основана на статистической модели, которая корректирует показатели CAPE с учетом уровня инфляции и процентных ставок. Спецификация статистической модели представляет собой векторную коррекцию ошибок с тремя переменными, которые включают доходность акций, 10-летнюю скользящую инфляцию и доходность 10-летних казначейских облигаций США, рассчитанную с января 1940 г. по январь 2024 г. Подробности были опубликованы в исследовательской работе Vanguard 2017 года «Глобальные макроэкономические вопросы: по мере роста цен на акции в США компромисс между риском и доходностью становится сложным» (Global Macro Matters: As U.S. Stock Prices Rise, the Risk-Return Trade-off Gets Tricky). Снижение справедливого уровня CAPE (fair-value CAPE) указывает на то, что требуется более высокая компенсация премии за риск по акциям (ERP), в то время как рост справедливого уровня CAPE указывает на то, что ERP сжимается.

Источники: расчеты Vanguard, основанные на данных с сайта Роберта Шиллера, aida.wss.yale.edu/~shiller/data.htm, Бюро статистики труда США, Совет Федеральной резервной системы, Refinitiv и Global Financial Data.

Как обстоят дела с оценкой стоимости на сегодняшний день?

Оценки (valuations) — мнение рынка о том, сколько стоят компании, — выглядят слегка туманно. На приведенном ниже графике показан общий показатель оценки фондового рынка США — циклически скорректированный коэффициент цена/прибыль (cyclically adjusted price/earnings, CAPE). Чтобы сгладить влияние экономических циклов, в нем рассматриваются отношение текущей цены акций к усредненной 10-летней прибыли на акцию с поправкой на инфляцию. В январе 2024 г. коэффициент CAPE для акций США превысил 30, что выше, чем в большинстве периодов за последние 70 лет.

Но то, что мы полагаем справедливой стоимостью акций, частично зависит от макроэкономической среды, включая процентные ставки, инфляцию и волатильность рынка. Более высокие оценки фондового рынка могут быть оправданы в периоды низких процентных ставок, низкой инфляции и низкой волатильности. Низкие ставки снижают ставку дисконтирования и стоимость сегодняшней доли в будущих доходах компании.

Цены на акции США поднялись до новых максимумов, даже несмотря на то, что переход к более высоким процентным ставкам снизил нашу оценку справедливой стоимости. Растущий разрыв между ценами на акции и нашей оценкой приводит к тому, что оценка акций США примерно на 30% превышает наш предполагаемый диапазон их справедливой стоимости.

Для сравнения, оценка акций в США редко была такой высокой. Их оценка сегодня находится на уровне 99-го процентиля – уровня, который после 1950 г. соответствовал только пузырю доткомов и возобновлению экономики после COVID.

Как разрыв в оценке может быть ликвидирован с течением времени?

Снижение процентных ставок могло бы помочь сократить разрыв в оценке. Хотя мы ожидаем снижения процентных ставок в этом году, мы не ожидаем, что этого будет достаточно для значительного повышения наших оценок справедливой стоимости. После 2024 г. диапазон справедливой стоимости вряд ли вернется к уровням, которые преобладали в начале десятилетия. Эпоха почти нулевых процентных ставок осталась позади.

Гораздо более вероятно, что разрыв сократится за счет падения цен на акции.

О чем могут и о чем не могут рассказать оценки?

Оценки являются сильным индикатором долгосрочной доходности акций. И это не сулит ничего хорошего для фондового рынка США, с учетом того, где в настоящее время находятся оценки.

Однако я хотел бы предостеречь, что, хотя оценки, несомненно, высоки прямо сейчас, это не означает, что они не могут подняться еще выше в ближайшем будущем. Они не являются инструментом определения времени операций на рынке. И даже в течение длительных периодов времени оценки не являются безошибочными предикторами высоких или низких результатов.

Вот почему, даже учитывая наш более чем осторожный прогноз доходности акций в США на следующее десятилетие, мы бы не рекомендовали инвесторам вносить радикальные изменения в распределение своих активов.

Диверсификация – это разумный вариант

Независимо от перспектив доходности американских акций, наличие сочетания активов, которые не идеально коррелируют друг с другом, помогает снизить риск в портфеле. Точно так же, как сбалансированный образ жизни способствует хорошему здоровью, нахождение баланса в инвестиционном портфеле дает инвесторам хорошие шансы на достижение их долгосрочных финансовых целей.

Другие записи:

Комментариев нет »