Эми Арнотт, CFA

Эми Арнотт, CFA

Источник: Morningstar

11 января 2021 года

Перевод для AssetAllocation.ru

Они не будут преуспевать на каждом падающем рынке, но долгосрочные инвестиции остаются надежными.

Дивидендные акции часто считаются скучными, но надежными, отстающими на бычьих рынках, но лучше выдерживающими проверку трудными временами. Однако, в 2020 г. они выполнили лишь часть того, что от них ожидалось. Поскольку в феврале и марте рынок был взбудоражен новым коронавирусом, индекс MSCI USA High Dividend Yield GR Index упал на -32,6%, что почти совпало с убытком S&P 500. (Средний дивидендный фонд за тот же период потерял около -37%.) Когда же рынок начиная со второго квартала восстановился, дивидендные акции не поспевали за удивительно мощным ростом более широкого рынка.

Дивидендные акции пострадали в начале 2020 г. отчасти из-за того, что десятки компаний (включая такие крупные фирмы, как Disney (DIS), Royal Dutch Shell (RDS.A) и General Motors (GM)) либо сократили, либо приостановили выплату дивидендов, поскольку внезапный экономический спад, вызванный коронавирусом, снизил прибыльность и денежный поток. Доли секторов в индексе стали еще одним фактором, который негативно повлиял на доходность, поскольку бенчмарки дивидендных акций вошли в противоречие с акциями технологических компаний, возглавившими рынок. Инвестиционный стиль – важная причина низкой эффективности дивидендных акций, поскольку они более склонны к стоимости, а не к быстрорастущим, ориентированным на импульс акциям, лидировавщим на рынке в течение большей части 2020 г.

Взгляд на долгосрочную перспективу

Несмотря на тусклые показатели дивидендных акций в 2020 г., можно сказать, что все еще есть веские основания для инвестиций в них. Дивиденды исторически составляли значительную долю прибыли на фондовом рынке, поскольку компании, которые начинают выплачивать дивиденды, обычно имеют достаточный избыточный денежный поток, чтобы продолжать выплаты из года в год. Дивидендные программы часто рассматриваются как способ поощрения дисциплины и разумного финансового управления, поскольку затрудняют командам менеджеров расходование денег на продукты и стратегии, способные как окупиться, так и не окупиться.

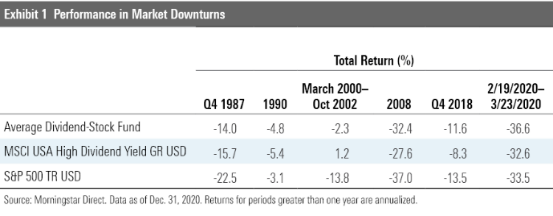

Акции с дивидендами выше среднего обычно неплохо держались во время предыдущих рыночных спадов. Например, в четвертом квартале 1987 г. индекс MSCI USA High Dividend Yield GR потерял почти на 7 процентных пунктов меньше, чем индекс S&P 500. Они также понесли гораздо меньшие потери во время технической коррекции, начавшейся весной 2000 г., а также кратковременного спада в четвертом квартале 2018 г. Однако спад, вызванный рецессией 1990 г. оказался исключением. Акции, чувствительные к состоянию экономики, понесли самые большие потери, поскольку инвесторы обратились к защитным компаниям, нанося ущерб рыночным бенчмаркам, ориентированным на дивиденды.

Рис. 1. Результаты во время спадов рынка

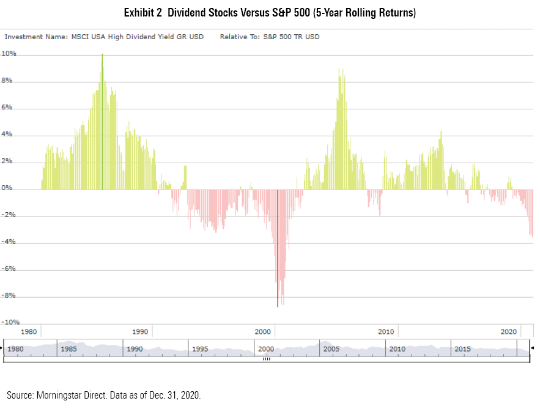

Анализ доходности по скользящим периодам времени также поддерживает аргументы в пользу фондов дивидендных акций. Как видно из приведенной ниже диаграммы, дивидендные акции, как правило, демонстрируют худшие результаты во время оживленных рынков, таких как 1995 — 1999 гг. и в целом сильный пятилетний период с 2016 по 2020 гг. Акции с выплатой более высоких дивидендов также имеют тенденцию снижаться в периоды роста процентных ставок. Несмотря на это, дивидендные акции опережали более широкий рынок в течение 25 из 41 скользящих пятилетних периодов с 1976 по 2020 гг. Как правило, они показывали наилучшие результаты в периоды медленного экономического роста и вялой рыночной доходности, таких как начало 1980-х, когда стагфляция замедлила рыночную доходность, а также 2000-х , когда рынок изо всех сил пытался отыграть предыдущие достижения после обвала акций технологических компаний.

Рис. 2. Дивидендные акции vs. S&P 500 (доходности за скользящие 5-летние интервалы)

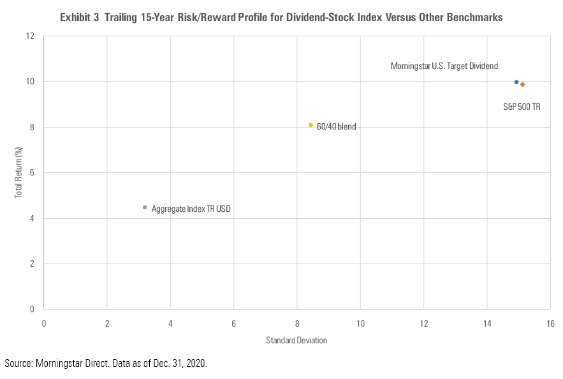

Эти показатели помогли дивидендным акциям опередить более широкий рынок в последнем 20-летнем периоде, закончившемся в 2020 году, с годовой доходностью 7,9% по сравнению с 7,5% для S&P 500. За последний 20-летний период дивидендные акции также демонстрировали меньшую волатильность (измеряемую стандартным отклонением), что привело к привлекательной доходности с поправкой на риск.

Рис. 3. Риск/прибыль дивидендных акций в сравнении с другими бенчмарками

Другие преимущества

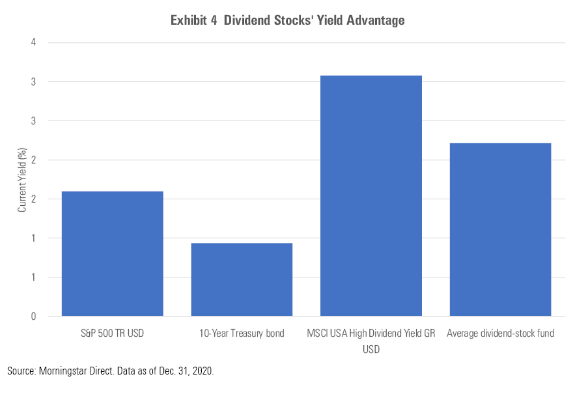

Дивидендная доходность – еще одно очевидное преимущество дивидендных акций, особенно сейчас, когда процентные ставки инструментов с фиксированным доходом находятся на минимальном уровне за несколько десятилетий. В то время как доходность 10-летних казначейских облигаций недавно превысила 1%, прибыль облигаций с фиксированной доходностью в целом остается низкой. Инвесторы могут получить некоторую дополнительную доходность, опустившись на уровни более низкого кредитного качества, но спрэды доходности между корпоративными, высокодоходными и муниципальными облигациями значительно сократились после расширения во время рыночных потрясений в начале 2020 г. В результате дивидендная доходность акций выгодно отличается от прибыли ценных бумаг с фиксированным доходом. Однако, как и в случае с облигациями, более высокая доходность не обязательно лучше, поскольку акции с самой высокой дивидендной доходностью в процентном выражении, как правило, имеют более слабое финансовое здоровье и могут быть особенно уязвимы в случае экономических проблем. Большинство индексов и фондов дивидендной доходности включают в себя отбор по качеству, чтобы избежать этой проблемы.

Рис. 4. Преимущество доходности дивидендных акций

Дивидендные акции также имеют налоговые преимущества. Большинство дивидендов по акциям (если они считаются «квалифицированными») облагаются налогом по ставке прироста капитала. Это означает, что большинство инвесторов заплатят ставку 15% или 20% на дивиденды, выплачиваемые взаимными фондами или отдельными акциями, по сравнению с обычными ставками подоходного налога до 37% по ценным бумагам с фиксированным доходом.

Дивидендные акции также выглядят относительно привлекательно с точки зрения оценки. По состоянию на 31 декабря 2020 г. средняя акция в MSCI USA High Dividend Yield Index (взвешенная по размеру позиции) торговалась с премией в 2% к оценке справедливой стоимости Morningstar по сравнению со средневзвешенной премией в 13% для акций, включенных в S&P 500. Таким образом, инвесторы могут использовать фонды дивидендных акций как более ориентированные на стоимость, в противовес акциям роста технологического сектора, доминирующим в S&P 500.

Заключение

Нисходящие рынки отличаются друг от друга, и акции, ориентированные на выплату дивидендов, не будут преуспевать в каждом из них. В целом, однако, они, как правило, держатся немного лучше, чем в среднем, во время рыночной турбулентности и генерируют привлекательную доходность с поправкой на риск в течение более долгосрочных периодов.

Другие записи:

1 комментарий »

One Response to Почему фонды дивидендных акций все еще окупаются

Я перевел эту статью ради содержащегося в ней фактического материала, однако, не могу не заметить, что приведенные в статье цифры не соответствуют громкому заголовку. На самом деле, «опережали более широкий рынок в течение 25 из 41 скользящего 5-летнего периода» – мало о чем говорит с точки зрения статистики, как и 7,9% против 7,5% за последний 20-летний период. Напротив, столь малое превосходство говорит о том, что, скорее всего, это просто случайный результат, вызванной выбором конкретного диапазона инвестирования, и рассчитывать на повторение превосходства дивидендных акций над широким рынком в будущем было бы излишне самонадеянно.