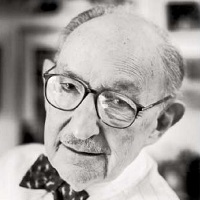

Питер Л. Бернстайн

Питер Л. Бернстайн

Январь-февраль 2002 г.

Источник: BLOOMBERG Personal Finance

Перевод для AssetAllocation.ru

Ваше будущее богатство – это не игра. Инвесторы с меньшими вложениями в акции оказывались победителями в долгосрочной перспективе.

Идеальное распределение активов для сегодняшнего рынка и на будущее более консервативно, чем вы думали.

Происхождение слова «риск» восходит к раннему итальянскому risicare, что переводится как «дерзать, решиться». Риск, рассматриваемый с этой точки зрения, – это выбор, а не судьба. Для настоящего долгосрочного инвестора выбор, по определению, должен заключаться в выживании, иначе вы можете забыть о долгосрочной перспективе. Выживание как инвестиционная цель доказало свою важность в течение последних 21 месяцев, поскольку была вновь продемонстрирована опасность стремления к получению максимальной доходности.

Давным-давно – то есть за много лет до великого бычьего рынка 90-х годов-самым популярным ориентиром для распределения активов в портфеле, служащем этой цели, было около 60% в акциях и 40 % в инвестициях с фиксированным доходом.

После 1990 года эта, казалось бы, скучная договоренность в основном использовалась советами директоров, поскольку акции стремительно росли, побуждая институциональных и индивидуальных инвесторов становиться все более агрессивными в поисках более высокой доходности. Но теперь пузырь высоких технологий лопнул, экономика ослабла, а мы оказались на пороге войны с терроризмом.

Требует ли эта фундаментальная трансформация окружающей среды возврата к соотношению 60/40? Или, в более общем смысле, должны ли инвесторы рассмотреть возможность перехода – на постоянной основе – на консервативную позицию, при которой доля акций меньше, чем это могло быть в недавнем прошлом?

Короткий ответ на этот вопрос—«Да!», но не по тем причинам, которые вы можете себе представить. Я рекомендую сократить долю акций не потому, что плохие экономические новости и война с терроризмом способствуют формированию медвежьего взгляда на рынок. Я сказал бы то же самое, вне зависимости от медвежьих или бычьих ожиданий. Это не вопрос тайминга – выбора времени операций. Если бы это было так, вы могли бы закончить читать здесь, поскольку рекомендации по таймингу имеют впечатляющий послужной список нанесения вреда финансовому здоровью инвестора. Речь идет о более фундаментальных вопросах, даже философских, и они совершенно не связаны с тем, куда, по моему мнению, движется фондовый рынок.

Однако, прежде чем углубиться в эти вопросы, давайте остановимся на том, почему формула 60/40 была так популярна в эпоху, предшествовавшую бычьему рынку 90-х годов. В конце концов, акции более рискованны, чем облигации, которые представляют собой контракты на выплату процентов и возврат основной суммы при наступлении срока погашения, в то время как акции не имеют срока погашения, и зачастую приносят меньший доход своим владельцам. Тогда почему не 50/50 или даже 40/60? Ответ кроется в том, как работают рынки.

Рациональные инвесторы покупают акции только тогда, когда они могут рассчитывать заработать на фондовом рынке достаточную дополнительную прибыль, чтобы компенсировать более высокие риски, связанные с владением акциями. Этот динамический процесс ценообразования акций по сравнению с менее рискованными активами объясняет, почему в долгосрочной перспективе акции приносят больше, чем облигации, и почему, следовательно, имеет смысл большая доля акций, чем облигаций.

Однако, как показывает опыт, читать будущее никогда не бывает легко. Неожиданные события часто противоречат прогнозам даже самых заядлых инвесторов. По мере того, как инвесторы ищут подходящую цену для акций, постоянный поток сюрпризов делает акции очень волатильными в краткосрочной перспективе. Вы можете потерять в одном году, и вернуть все это обратно и даже больше – в другом. Облигации также имели моменты высокой волатильности, в значительной степени основанные на колебаниях ожиданий относительно перспектив инфляции, но эти моменты были относительно краткими и менее интенсивными, чем колебания на рынках акций. Кроме того, во многих случаях цены на облигации компенсировали волатильность акций, двигаясь в направлении, противоположном ценам на акции. Следовательно, 60/40 казалось хорошим компромиссом для долгосрочного среднего баланса между максимизацией прибыли и минимизацией риска.

Интересная арифметика. В течение длительного 75-летнего периода с конца 1925 г. по конец 2000 г. портфель из $100, полностью инвестированный в акции, принес бы совокупную доходность в размере 11% годовых по сравнению с 9,3% годовых для портфеля 60/40 – при условии отсутствия налогов и полного реинвестирования дивидендов. Этот разброс менее чем на 2 процентных пункта выглядит скромным, но это далеко не ерунда, если учесть сложный процент за 75 лет: $100 в портфеле из 100% акций выросли бы до $259’000, в то время как портфель 60/40 вырос бы всего до $76’000.

Но учтите следующее. Речь повсюду шла о показателях доходности капитала. Годовая доходность акций колебалась от великолепного роста на +54% до ужасного падения на -43%; в восьми случаях потери превышали 10%. Хотя портфель 60/40 неизбежно пострадал от высокой волатильности акций, 40% облигаций помогли сбалансированному портфелю получить более комфортный спред, варьирующийся от прироста +40% до падения -9%.

Эти статистические данные содержат важную информацию для принятия решений в любых условиях, а не только сегодня. Результаты были получены миллионами инвесторов, которые делали ставки на будущее, финансировали бизнес и увеличивали размер капитала каждую минуту в течение примерно 20 000 рабочих дней. В то время как некоторые действовали каждый день, гораздо большее количество людей реагировало и принимало решения о том, как реагировать на меняющиеся условия на следующий день или в течение нескольких дней. Можно ли предвидеть что-то настолько сложное, чем это? Вот почему такой вид исторического анализа так ценен; он определяет параметры непредсказуемости.

Многие аспекты инвестирования доставляют удовольствие, но ваше будущее богатство – это не игра. Вы должны управлять им самым хладнокровным образом. Эмоции, гордость, эго, мечты и кошмары не должны иметь никакого отношения к этому процессу, хотя некоторые инвесторы и полагаются на что-либо иное. Именно в этом смысле волатильность действительно имеет значение.

Многие люди гордятся тем, что они «долгосрочные инвесторы», но действовать осознанно, когда цены скачут, не так-то просто. Когда акции взлетают ввысь, даже самые стойкие могут быть втянуты восходящим потоком. Когда они каскадом падают вниз, сохранять хладнокровие почти невозможно. Волатильность провоцирует постоянный страх, что некоторые инвесторы знают больше, чем мы, заставляя нас бояться игнорировать такие мощные движения цен.

При этом помните: эти $259’000, заработанные с 1925 года на портфеле из 100% акций, были получены инвестором, который покупал и держал в течение 75 лет, а также не платил налоги и полностью реинвестировал дивиденды. Это, мягко говоря, нереалистичные предположения. Даже если бы мы могли представить себе человека, наделенного достаточным долголетием, чтобы быть активным на рынке с 1925 г., насколько вероятно, что даже у самого опытного и искушенного инвестора хватило бы самообладания оставаться на 100% в акциях, не торгуя туда и обратно, пока рынок катался вверх и вниз по своим «американским горкам»? Я знаю, что не смог бы быть таким спокойным во время депрессий, инфляции, банковских и валютных кризисов, войн и политических потрясений.

Я обращаю внимание на этот психологический аспект вопроса, поскольку эти прекрасные статистические данные о долгосрочной доходности – они о том, что сделал рынок, а не о том, что сделал или сделал бы какой-либо отдельный человек или фонд, если бы история повторилась. По моему практическому опыту, инвесторы с меньшими вложениями в акции и с некоторыми консервативными вложениями с наибольшей вероятностью окажутся в выигрыше в долгосрочной перспективе. Решающим элементом успеха является способность принимать решения, не впадая в оцепенение и не нажимая на кнопку паники. На медвежьих рынках приглушенная волатильность и подразумеваемая безопасность облигаций создают наиболее благоприятную среду для принятия рациональных решений по акциям. На бычьих рынках сбалансированный портфель может не способствовать оживленной беседе на вечеринке, но с 60% акций ваше богатство все равно будет расти.

Трудно переоценить важность этого последнего пункта. Немногие решения в жизни, мотивированные жадностью, когда-либо приводят к счастливым результатам. Если только вы не являетесь той редчайшей птицей, кто хладнокровен при быстром принятии решений под высоким давлением, необходимых для максимизации вашей прибыли, позвольте другим пойти на такой риск и позвольте вашему портфелю расти медленнее. В инвестировании черепахи, как правило, выигрывают гораздо чаще, чем зайцы, на поворотах рыночных циклов (и, как нам недавно напомнили, на рынках все еще есть циклы).

Вот еще один способ взглянуть на ситуацию. Постоянный урок истории – это доминирующая роль, которую играет неожиданность. Когда мы чувствуем себя наиболее комфортно с окружающей средой и начинаем верить, что наконец понимаем ее, почва уходит у нас из-под ног. Неожиданность – это правило, а не исключение. Это причудливый способ сказать, что мы не знаем, что нас ждет в будущем.

Даже самые серьезные попытки сделать прогнозы могут оказаться настолько далекими от цели, что будут скорее опасными, чем бесполезными.

Рассмотрим следующий анализ, проведенный Джереми Сигелом из Уортонской школы Пенсильванского университета, который изучал долгосрочные прогнозы, подготовленные в 1975 году Роджером Ибботсоном и Рексом Синкфилдом, с сильной теоретической поддержкой, на четверть века 1976–2000 гг. Сигел описывает эту работу как «последнее слово в науке … опирающееся на 50-летние доступные данные о финансовых доходностях». Вот прогнозы, сделанные в 1975 году на 1976–2000 гг. в процентах годовых, а в скобках указаны фактические результаты: акции – 7,6% (14,6%); облигации – 1,8% (9,9%); казначейские векселя – 0,0% (2,9%); инфляция – 12,8% (3,3 %).

Вся история и вся жизнь наполнены неожиданным и немыслимым. Выживание в качестве инвестора на этом знаменитом долгом пути с самого начала зависит от осознания того, что мы не знаем, что произойдет дальше. Мы можем строить догадки, рассчитывать или оценивать, но никогда не можем быть уверены. Из этого наблюдения вытекает нечто очень простое, но очень проницательное. Если мы никогда не узнаем, что нас ждет в будущем, мы никогда не сможем быть правыми все время. Иногда неизбежны ошибки. Как выразился великий английский экономист Джон Мейнард Кейнс около 80 лет назад: «Утверждение маловероятно, потому что мы так думаем».

Самый важный урок, который может извлечь инвестор, – быть беспристрастным при столкновении с неожиданными и неблагоприятными исходами.

Управление инвестициями обеспечивает только один надежный способ выжить в условиях неопределенности будущего: диверсификация. Диверсификация означает владение активами, которые не движутся вверх и вниз вместе в портфеле, цель которого – снижение волатильности, а не максимизация прибыли, при предоставлении вам максимально широкого спектра положительных возможностей. (Коллега однажды предположил, что вы никогда не будете адекватно диверсифицированы, если у вас нет некоторых активов, которые доставляют вам дискомфорт.)

Делать большие ставки на неизвестное будущее – даже хуже, чем играть в азартные игры, поскольку в азартных играх вы, по крайней мере, знаете шансы. Вот почему я предлагаю вернуть 60/40 на его законное место в качестве центра тяжести распределения активов для долгосрочных инвесторов.

Питер Л. Бернстайн – президент компании Peter L. Bernstein, Inc., автор книг «Сила золота» и «Против богов». Его фирма консультирует институциональных инвесторов.

Другие записи:

Комментариев нет »