Гари Бринсон, Рэндольф Худ, и Гилберт Бибауэр

Гари Бринсон, Рэндольф Худ, и Гилберт Бибауэр

Financial Analysts Journal,

Июль/Август 1986 г.

Перевод для AssetAllocation.ru

Недавнее исследование показало, что свыше 80% всех корпоративных пенсионных планов с активами от $2 млрд. имеют более 10 управляющих, а из всех планов с активами свыше $50 млн. лишь менее трети имеют только одного инвестиционного управляющего. (1) Многие фонды, в которых трудятся несколько управляющих, концентрируют свое внимание исключительно на проблеме выбора менеджеров. Только сейчас некоторые фонды начинают осознавать, что они должны разработать методику разграничения ответственности и измерения эффективности тех видов деятельности, которые и составляют процесс управления инвестициями — инвестиционная политика (investment policy), выбор времени операций (market timing) и выбор ценных бумаг (security selection). (2)

Относительная важность инвестиционной политики, времени операций и выбора бумаг может быть определена лишь в том случае, если у нас есть четкий и релевантный метод определения отдачи от этих факторов. В данной статье эмпирически исследуется влияние инвестиционной политики, времени операций и выбора бумаг (или управляющего) на общую доходность портфеля. Наша цель состоит в том, чтобы на основе исторических инвестиционных данных по корпоративным пенсионным планам США определить, какие инвестиционные решения оказали наибольшее влияние на величину общей прибыли и на изменчивость этой прибыли.

КОНЦЕПЦИЯ АНАЛИЗА

Ниже мы изложим концепцию, которая может быть использована для декомпозиции общей доходности портфеля. Концептуально обоснованная, но в то же время простая с точки зрения вычислений, эта концепция была успешно использована различными институциональными пенсионными спонсорами, консультантами и инвестиционными управляющими; в настоящее время она используется для того, чтобы определить вклад составляющих в реальных портфелях.

Оценка показателей эффективности, хоть и не является новой, но пока остается развивающейся дисциплиной. В ранних исследованиях по этому вопросу, посвященных доходности, скорректированной с учетом риска, была предложена базовая концепция, однако, мало внимания уделялось показателям эффективности активов. (3) Наша задача состоит в том, чтобы ранжировать в порядке важности решения, принимаемые инвестиционными клиентами и управляющими, а затем оценить общую важность этих решений для фактического выполнения плана.

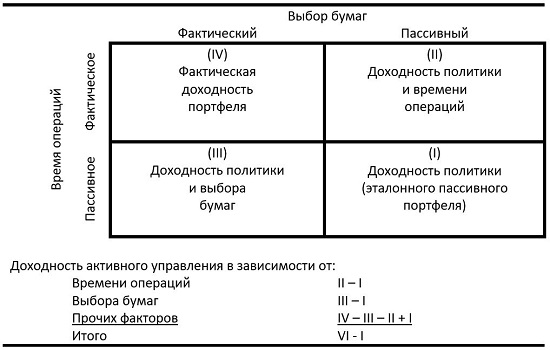

В Таблице 1 представлена структура для анализа доходности портфеля. Квадрант I представляет инвестиционную политику. Здесь должна располагаться эталонная доходность фонда за период, как это определено его долгосрочной инвестиционной политикой.

Таблица 1. Упрощенная структура ответственности за доходность

Эталонная доходность плана является следствием инвестиционной политики, утвержденной спонсором плана. Инвестиционная политика определяет долгосрочный план распределения активов (включая классы активов и их доли в портфеле), выбранный для контроля общего риска и достижения целей фонда. Иными словами, политика определяет образцовый портфель для плана в целом. (4) Чтобы рассчитать эталонную доходность политики, нам требуются (а) веса всех классов активов, определенные заранее, и (b) пассивная (или эталонная) доходность для каждого класса активов. (5)

Квадрант II представляет собой доходность вследствие инвестиционной политики и выбора времени операций. Выбор времени операций – это стратегическое снижение или повышение доли класса активов по отношению к его нормальному весу, в целях повышения доходности и/или снижения риска. Выбор времени операций осуществляется для получения дополнительной доходности по отношению к доходности инвестиционной политики.

Квадрант III представляет собой доходность в зависимости от инвестиционной политики и выбора ценных бумаг. Выбор бумаг – это активный выбор инвестиционных инструментов внутри класса активов. Мы определяем его как фактическую доходность по классам активов портфеля (например, фактическую доходность по сегментам обыкновенных акций и облигаций), в дополнение к эталонной пассивной доходности этих классов активов, взвешенную по нормальному общему распределению активов фонда.

Квадрант IV представляет собой фактическую доходность всего фонда за период. Она является результатом фактических весов сегментов портфеля и фактических доходностей сегментов.

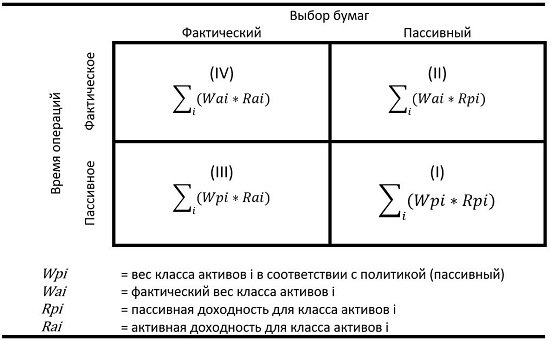

В Таблице 2 представлены методы расчета значений для этих квадрантов. В Таблице 3 представлен метод расчета определения доходностей активного управления (тех доходностей, которые обусловлены инвестиционной стратегией).

Таблица 2. Требования к расчету ответственности за доходность

Таблица 3. Расчет вклада активного управления в итоговый результат

Наша концепция четко разграничивает влияние инвестиционной политики и инвестиционной стратегии. Показано, что инвестиционная стратегия складывается из времени операций, выбора бумаг (или управляющего), а также влияния комбинации составляющих. Мы можем рассчитать точное влияние как политики, так и стратегии, с использованием приведенных алгебраических показателей.

Данные

Для проверки концепции мы использовали данные по 91 пенсионному плану из базы данных крупных фондов SEI Corporation. SEI представила квартальные данные за полный 10-летний период (40-кварталов), начиная с 1974 года; это время было выбрано в качестве начала периода исследования.

Чтобы попасть в выборку, план должен был удовлетворять нескольким критериям. Каждый план должен был являться корпоративным пенсионным трастом с правом принятия инвестиционных решений исключительно в руках самой корпорации (т.е. без выбора фондов работниками). Использовались крупные планы, поскольку лишь по таким планам имеется информация о доходностях и долях инвестиций, достаточная для удовлетворения наших требований к расчетам. Государственные и многоотраслевые планы были исключены из рассмотрения, поскольку законодательные, правовые или другие ограничения могли существенно изменить их структуру активов по сравнению с тем, что они могли бы получить.

Выборка представляет основную часть крупных корпоративных пенсионных планов клиентов SEI за 10-летний период. Рыночная капитализация индивидуальных планов в базе колеблется от приблизительно $100 млн. в начале исследуемого периода до более чем $3 млрд. к моменту его окончания.

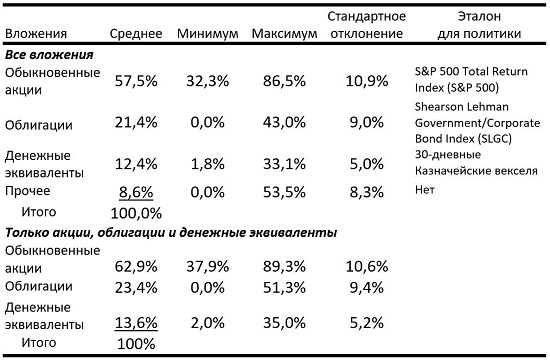

В Таблице 4 приведена сводная информация о данных, собранных по каждому плану. Нормальные веса классов активов для каждого плана были недоступны. Поэтому мы предположили, что средние за 10 лет доли каждого класса активов достаточно точно соответствуют нормальным долям. (6) Сегменты портфеля были представлены обыкновенными акциями, торгуемыми на рынке облигациями (обязательства с фиксированным доходом со сроком погашения более одного года, за исключением частных размещений и ипотечных ценных бумаг), денежных эквивалентов (обязательства с фиксированным доходом со сроком погашения менее одного года) и категорию «прочее», которая включала конвертируемые ценные бумаги, международные инвестиции, недвижимость, венчурный капитал, договора страхования, ипотечные облигации и частные размещения.

Таблица 4. Итоговые результаты по 91 крупному пенсионному плану, 1974 — 1983 гг.

Поскольку полная история содержания компонента «прочее» недоступна для многих планов, мы решили исключить этот сегмент из большей части анализа. Вместо этого мы рассчитали суб-портфели из обыкновенных акций / облигаций / денежных эквивалентов для использования во всех квадрантах, за исключением общей фактической прибыли фонда; здесь мы использовали фактическую отчетную доходность (включая «прочее»). Мы построили суб-портфель, путем исключения «прочих» инвестиций из каждого плана в каждом квартале и расчета новых весов и доходностей портфеля для оставшихся компонентов; это привело к пропорциональному распределению доли компонента «прочее» по остальным классам активов. Нижняя часть Таблицы 4 содержит информацию о взвешивании.

В Таблице 4 также приведены рыночные индексы, используемые в качестве контрольной пассивной прибыли. (7) Для обыкновенных акций мы использовали индекс полной доходности S&P 500 Composite Index Total Return. S&P часто критикуют за то, что он не является репрезентативным для рынка акций США; тем не менее, мы выбрали его по нескольким причинам. Во-первых, S&P по-прежнему цитируется и используется в качестве эталона многими спонсорами плана; это указывает на продолжение его признания. Во-вторых, это один из немногих индексов, который известен за весь период исследования, и фактически доступен спонсорам плана для инвестиций, например, с помощью индексных фондов. В-третьих, S&P 500 не страдает от нехватки ликвидности, которая влияет на некоторые сегменты более широких рыночных индексов. Однако для полноты исследования мы повторно провели все расчеты, приведенные ниже, с использованием индекса Wilshire 5000 Capitalization Weighted Total Return вместо S&P; результаты оказались практически идентичны.

Мы выбрали индекс Shearson Lehman Government/Corporate Bond (SLGC) в качестве облигационной компоненты пассивного индекса; он представляет все публично торгуемые облигации инвестиционного уровня (за исключением ипотечных бумаг) со сроком погашения не менее одного года и минимальной номинальной суммой обязательств $1 млн. Мы использовали общую доходность 30-дневных Казначейских векселей для денежных эквивалентов.

РЕЗУЛЬТАТЫ

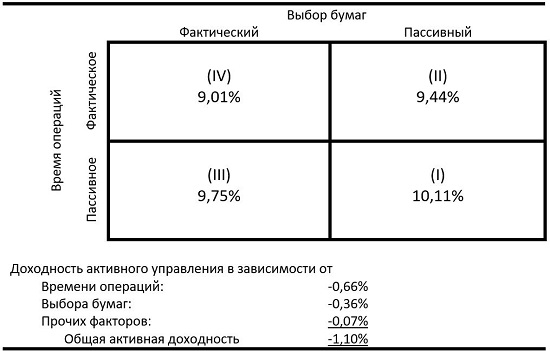

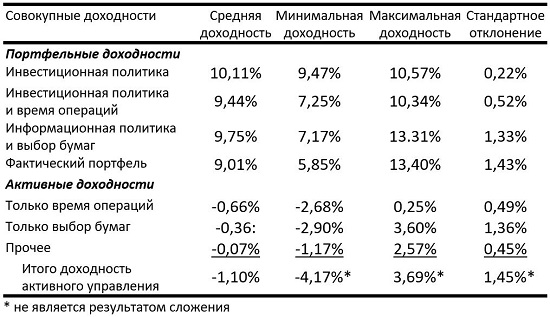

Чтобы проанализировать относительную важность инвестиционной политики по сравнению с инвестиционной стратегией, мы начали с расчета общих доходностей по каждому из наших 91 портфелей. Таблица 5 повторяет концепцию, изложенную в Таблице 1, и приводит средние показатели среднегодовой доходности 91 фонда в целом за 10 лет для каждого квадранта.

Таблица 5. Средние среднегодовые доходности по видам активности, 91 крупный план, 1974 — 1983 гг.

Средняя общая среднегодовая доходность за 10-летний период (Квадрант IV) составила 9,01%. Это доходность по плану портфеля в целом, а не только по составляющим плана в виде обыкновенных акций / облигаций / денежных эквивалентов. (8) Средний план потерял 0,66% в год на выборе времени операций и потерял еще 0,36% в год на выборе ценных бумаг. Средняя среднегодовая общая доходность для нормальной политики плана (доходность пассивного индекса со средними весами) для выборки составила 10,11% (Квадрант I).

В Таблице 6 приводится более подробная информация о различных последствиях применения активного управления и инвестиционной политики. Влияние времени операций на среднегодовую доходность индивидуальных планов в течение периода колебалось от +0,25% до -2,68% в год. Эффект выбора бумаг варьировался от +3.60% до -2.90% в год. В среднем, активное управление в целом обходилось среднему инвестиционному плану в 1,10% в год. Вместе с тем его воздействие на отдельные планы варьировалось от

-24,17% в год до +3,69% в год, т.е. в диапазоне 7,86%.

Таблица 6. Среднегодовые 10-летние доходности 91 крупного плана, 1974 – 1983 гг.

Активное управление (и, следовательно, контроль над ним) определенно является важным. Но насколько это важно по сравнению с самой инвестиционной политикой? Относительные величины указывают на то, что большая часть прибыли обеспечивается инвестиционной политикой. Само по себе это неудивительно, и большинство не согласится с тем, что «добавленная стоимость» от активного управления мала (хотя и важна) по отношению к доходности класса активов в целом. Однако, что это означает? Это означает, что нормальные веса классов активов и пассивное управление классами активов обеспечивают подавляющую часть доходности портфеля.

Обратите внимание, что диапазон результатов и стандартных отклонений доходностей инвестиционной политики невелик, что отражает историческую тенденцию схожих друг с другом (крупных, корпоративных) планов тяготеть к схожему распределению активов. Мы ожидаем, что со временем, поскольку спонсоры плана выделяют больше ресурсов на решение о политике распределения активов, мы будем наблюдать снижение тенденции к группировке политики сочетания активов в соответствии с «подражанием» или «общепринятыми» инвестиционными доктринами.

Отклонения доходности

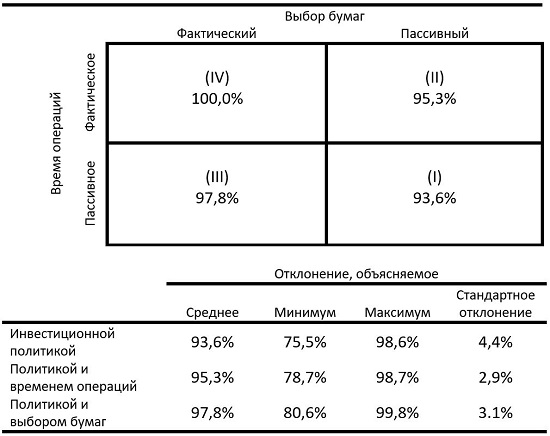

Способность инвестиционной политики определять фактическую доходность плана нуждается в дальнейшем анализе. В Таблице 7 рассматривается относительная величина отклонения, которую привносит каждый квадрант в общий портфель. Она, таким образом, непосредственно рассматривает относительную важность решений, влияющих на общую доходность.

Приведенные здесь цифры представляют собой цифры отклонений общей доходности портфеля, объясняемые каждым из квадрантов. Они были рассчитаны путем регрессии фактической общей доходности для каждого плана (Квадрант IV), на, поочередно, рассчитанную доходность инвестиционной политики обыкновенных акций / облигаций / денежных эквивалентов (Квадрант I),

политики и времени операций (Квадрант II), а также политики и выбора бумаг (Квадрант III). Таким образом, за значением в каждом квадранте стоит 91 регрессионное уравнение, а число показывает среднюю величину 91 нескорректированной R-квадрат регрессии. (9)

Результаты поразительны. Естественно, что общие результаты плана на 100% объясняют сами себя (Квадрант IV). Однако, доходность инвестиционной политики в Квадранте I (нормальные веса и доходности рыночных индексов) в среднем в полной мере объясняла 93,6% общих отклонений от фактической доходности плана; в конкретных планах она объясняла от 75,5% до 98,6% общего изменения доходности. Доходность, связанная с инвестиционной политикой и временем операций, незначительно увеличивала объясняемое отклонение (95,3%), равно как и политика вместе с выбором бумаг (97,8%). Таблицы 6 и 7 ясно показывают, что общая доходность плана определяется решениями, связанным с инвестиционной политикой. Активное управление, хотя и является важным; но объясняет гораздо меньшую часть доходности планов, чем инвестиционная политика.

Таблица 7. Доля отклонений общей доходности, объясняемая инвестиционной активностью, в среднем по 91 плану, 1973 — 1985 гг.

ЗАКЛЮЧЕНИЕ

Разработка портфеля включает в себя как минимум четыре этапа:

- решение о том, какие классы активов включать, а какие не включать в состав портфеля;

- решения о нормальном или долгосрочном весе для каждого класса активов, представленного в портфеле;

- стратегическое отклонение весов инвестиционных активов от нормального в попытке получить дополнительную прибыль от краткосрочных колебаний цен классов активов (выбор времени операций); и

- выбор ценных бумаг в рамках класса активов для достижения более высокой доходности по отношению к этому классу активов (выбор ценных бумаг).

Первые два решения являются неотъемлемой частью инвестиционной политики, последние два лежат в сфере инвестиционной стратегии. В силу своего важности относительно инвестиционной стратегии, инвестиционная политика должна тщательно — в полном объеме и систематически учитываться инвесторами.

Будущим попыткам количественной оценки важности решений по управлению инвестициями в целях эффективности портфеля будет способствовать изучение сведение инвестиционной политики и инвестиционной стратегии в единое целое. Четкое разграничение и признание связей между инвестиционной политикой и инвестиционной стратегией будет способствовать дальнейшему уточнению роли обоих видов деятельности в инвестиционном процессе. Простое и точное, но, в то же время, полное и поддающееся измерению представление о процессе принятия инвестиционных решений, могло бы способствовать углублению нашего понимания важности различных компонентов инвестиционной деятельности и, как мы надеемся, созданию четкой и комплексной концепции инвестиционной ответственности.

СНОСКИ

1. SEI Corporation, «Number of Managers by Plan Size» (Wayne, Pennsylvania, 1985):1.

2. См. W.R. Good, «Accountability for Pension Performance», Financial Analysts Journal (January/February 1984):39-42.

3. Ранние работы включают E.F. Fama, «Components of Investment Performance», The Journal of Finance (June 1972):551-67, и M.C. Jensen, «The Performance of Mutual Funds in the Period 1945-1964», The Journal of Finance (May 1968):389-416. Некоторые более свежие работы явно продвинулись вперед. В качестве прекрасного примера см. J.L. Farrell, Jr., «Guide to Portfolio Management» (New York: McGraw-Hill, 1983):321-39.

4. В качестве ясной трактовки понятий политики и стратегии см. D.A. Love, «Editorial Viewpoint», Financial Analysts Journal (March/April 1977):22. Для обсуждения нормальных портфелей, см. A. Rudd и H.K. Clasing, Jr., «Modern Portfolio Theory» (Homewood, Ill.: Dow Jones-Irwin, 1982):71-72.

5. Мы говорим «определенные», хотя фактические веса не могут быть известны заранее; это объясняет поведение тех, кто хочет использовать методы страхования портфеля. На наш взгляд, эти методы больше относятся к активному распределению активов (выбору времени операций), чем к инвестиционной политике. Мы считаем, что инвестиционная политика имеет неопределенный временной горизонт, а не конкретный, хотя и расширяемый. На протяжении всей статьи мы будем использовать слова «нормальный», «эталонный» и «пассивный» взаимозаменяемо. Для подробного рассмотрения того, как может быть определена инвестиционная политика, см. G.P. Brinson, J.J. Diermeier, and G.G. Schlarbaum, «A Composite Portfolio Benchmark for Pension Plans», Financial Analysts Journal (March/April 1986):15-24.

6. Хотя это явно является упрощением, мы не в состоянии более точно решить проблему нормальных весов. Поскольку 10 лет охватывают несколько бизнес-циклов, а среднее среднеквадратическое отклонение активов по классам акций и облигаций не является высоким по сравнению со средними удерживаемыми суммами, это, вероятно, не является серьезной проблемой для анализа.

7. Данные по эталонным доходностям были предоставлены R.G. Ibbotson & Associates (Chicago, Ill.) и Shearson/Lehman American Express (New York).

8. Мы также рассчитали серии эквивалентных доходностей для акций / облигаций / денежных эквивалентов и, во всех последующих анализах, также использовали этот расчет прибыли везде, где мы использовали фактическую доходность фонда; результаты были одинаковыми во всех случаях.

9. Под «нескорректированной» мы подразумеваем, что измерения R-квадрат не скорректированы с учетом степеней свободы; таким образом, для наших трех простых регрессионных моделей R-квадрат представляет собой квадрат коэффициента корреляции и величину дисперсии общей доходности, объясняемую превышение над средним. В то время как среднее значение поквартальной общей доходности может быть не предсказуемо, оно тем не менее представляет интерес для как статистические данные, и, по сути, может быть определено пассивным портфелем, который, после установления, становится подходящим эталоном для любого дальнейшего сравнения.

Другие записи:

Комментариев: 2 »

2 Responses to Определяющие факторы эффективности портфеля

Спасибо. Статья-то очень интересная и совсем не такая сложная, как кажется поначалу.

Вот только меня удивило кое-что. Мало того, что статья говорит о том, что большая часть результатов портфелей определяется инвестиционной политикой, она еще, если я правильно понял, показывает, что эталонные портфели без активного управления (то есть без выбора времени операций или конкретных бумаг) дают доходность более высокую, чем фактические портфели, каждым из которых управляют несколько профессионалов. В данном случае доходность 10,11% у пассивного портфеля против 9,01% у активного (фактического) портфеля. Это связано с издержками, которых нет у эталонного, пассивного портфеля? Или же это связано с тем, что выбор бумаг и времени сделок оказался неудачным и ухудшил результаты? Потому что если второе, то это такая двойная пощечина профессиональным управляющим.

Вряд ли можно дать ответ только по приведенным цифрам, но, думаю, что и то, и другое — и комиссии, и работа в среднем «хуже рынка». Армстронг про это исследование (или, возможно, про их вторую статью от 1991 года) писал, что расходы на управление важны, но для таких огромных миллиардных фондов они в % не слишком много занимали.