Материал из категории: ‘Источники’ .

Источники

Роб Арнотт об искусственном интеллекте: «Никогда не шортите пузырь!»

Автор: Дина Вайзенберг Брин

Автор: Дина Вайзенберг Брин

21 марта 2024 г.

Источник: ThinkAdvisor

Перевод для AssetAllocation.ru

Что нужно знать:

- Искусственный интеллект является примером того, как компании открывают новую отрасль, которая, по их мнению, может стать прорывной.

- Проводятся параллели появляющейся технологии с электромобилями и PalmPilot

- С учетом жесткой инфляции и роста процентных ставок инфляция вряд ли будет преодолена в ближайшие год-два.

Инвесторам не следует делать ставку против пузыря искусственного интеллекта, который движет фондовым рынком США, однако, и участвовать в нем тоже не обязательно, полагает финансовый аналитик Роб Арнотт.

Уоррен Баффет: Как минимизировать доходность инвестиций

Уоррен Баффет

Уоррен Баффет

Источник: Письмо акционерам Berkshire Hathaway 2005 г., стр. 18 – 19

Перевод для AssetAllocation.ru

На протяжении многих лет Berkshire и другим владельцам американских акций было легко процветать. В период с 31 декабря 1899 г. по 31 декабря 1999 г., если приводить действительно долгосрочный пример, индекс Доу вырос с 66 до 11’497 пунктов. (Угадайте, какие годовые темпы роста потребовались для получения такого результата? Удивительный ответ находится в конце этого раздела.) Этот огромный рост произошел по простой причине: за столетие американский бизнес развивался необычайно хорошо, и инвесторы оседлали волну своего процветания. Предприятия продолжают преуспевать. Но теперь акционеры в результате ряда ранений, нанесенных самим себе, в значительной степени сокращают доходность своих инвестиций.

Объяснение того, почему это происходит, начнем с фундаментальной истины: за редкими исключениями, такими как банкротства, в которых некоторые убытки компании несут кредиторы, самое большее, что владельцы в совокупности могут заработать между настоящим моментом и Судным днем, – это совокупная прибыль бизнесов, которыми они владеют.

Являются ли рынки эффективными?

Юджин Фама, Ричард Талер

Юджин Фама, Ричард Талер

Источник: Chicago Booth Review, The Big Question

30 июня 2016 г.

Перевод для AssetAllocation.ru

Что такое гипотеза эффективных рынков, и насколько они эффективны?

Юджин Фама: Это очень простое утверждение: цены отражают всю доступную информацию. Проверка более сложна, но это простая гипотеза.

Ричард Талер: Мне нравится различать два аспекта. Первый вопрос, можете ли вы победить рынок? Другой вопрос, являются ли цены правильными?

Vanguard: В чем секрет финансовой свободы? Упорствовать, когда другие сдаются

Рэнди Ли

Рэнди Ли

Руководитель методологии консультирования Vanguard

03 марта 2023 г.

Перевод для AssetAllocation.ru

Инвестирование эмоционально, потому что мы – люди, и наши чувства могут толкать нас в самых разных направлениях в ответ на то, что делают рынки. Это сложно, потому что иногда лучшее, что можно сделать – это противоположное тому, что говорят нам наши инстинкты.

(далее…)

Vanguard: Причины для осторожности в оценке акций США

Цянь Ван

Цянь Ван

доктор философии, главный экономист по Азиатско-Тихоокеанскому региону и глобальный руководитель Vanguard Capital Markets Model

27 февраля 2024 г.

Vanguard

Перевод для AssetAllocation.ru

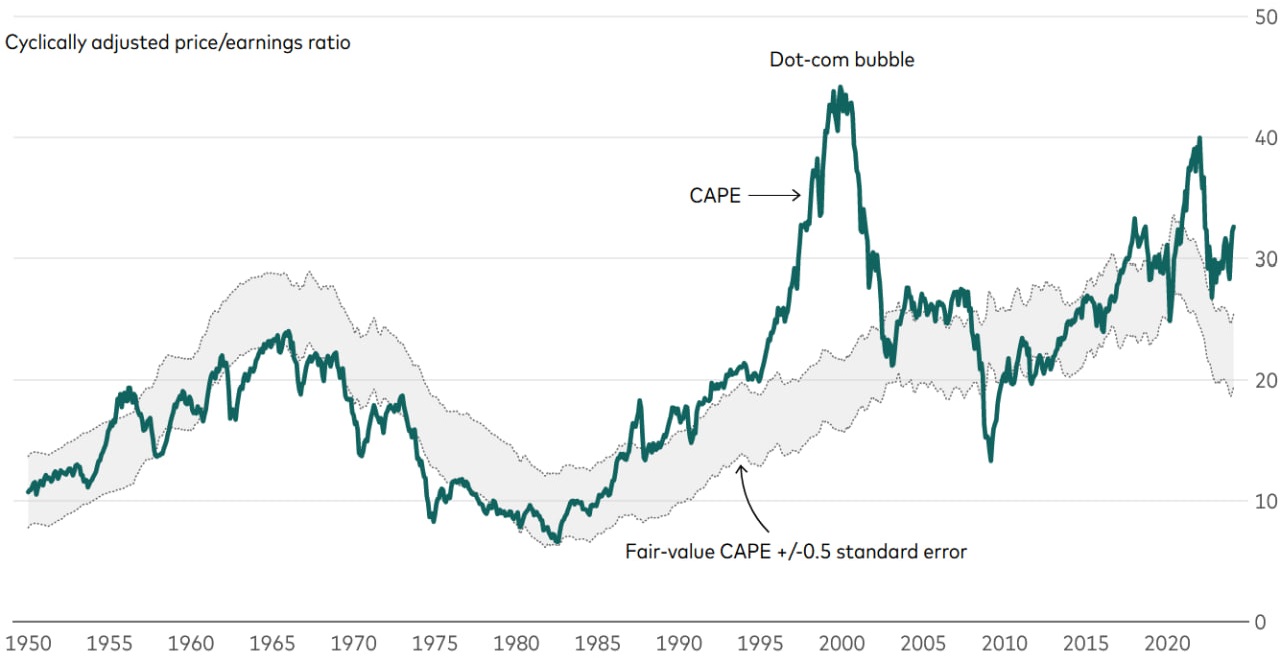

Более высокие процентные ставки могут стать препятствием для цен на активы. Рынок облигаций США приспособился к ним, о чем свидетельствует резкое падение цен на облигации за последние два года. Рынок акций, с другой стороны, продолжает достигать новых высот, что говорит о том, что инвесторы могут быть слишком самоуверенны в отношении роста оценок.

Риск коррекции цен на акции возрос по мере того, как оценки стали еще более завышенными