Материал из категории: ‘переводы’ .

Переводы статей и книг зарубежных авторов

Простой план инвестиций для периода Великой Изоляции

Джейсон Цвейг

Джейсон Цвейг

25 марта 2020 г.

Источник: The Wall Street Journal

Перевод для AssetAllocation.ru

Прежде чем инвестировать, подумайте о своей работе, и о том, похожи ли вы на акции или облигации?

Инвестирование, когда-то бывшее необходимостью, стало роскошью.

«В 1930-е годы у нас была Великая Депрессия, в 2008-м – начало Великой Рецессии, а теперь мы стоим перед Великой Изоляцией», – говорит Джон Каммак, частный инвестор и бывший исполнительный директор T. Rowe Price Group Inc. в Балтиморе. Глобальная экономическая блокада для борьбы с распространением коронавируса, по его словам, «останавливает многие мелкие виды активности, которые устилают рыночные отношения Адама Смита трупами на своем пути».

Три ошибки, которых следует избегать во время спада рынка

Источник: Vanguard

Источник: Vanguard

28 февраля 2020 г.

Перевод для AssetAllocation.ru

После более чем десятилетия общего роста рынков, наконец, может наступить значительное падение рынка акций. Мы не знаем, насколько это будет плохо и как долго это продлится.

Но мы знаем, что некоторые инвесторы совершат дорогостоящие ошибки, прежде чем цены снова поднимутся. Вот три распространенные ошибки, которых стоит избегать.

1. Отсутствие плана

Инвестиции без плана – это ошибка, которая влечет за собой другие ошибки, такие как погоня за доходностью, выбор времени операций, или реакция на рыночный «шум». Такие искушения множатся во время спадов, поскольку инвесторы, стремящиеся защитить свои портфели, ищут быстрые решения.

Джейсон Цвейг: Хороший совет – посмотреть в зеркало

Джейсон Цвейг

Джейсон Цвейг

10 марта 2020 г.

Источник: The Wall Street Journal

Перевод для AssetAllocation.ru

Забудьте о том, что собирается делать фондовый рынок. Вместо этого сосредоточьтесь на том, что должны делать вы, как инвестор.

Этот совет Бенджамина Грэма, покойного великого инвестиционного аналитика и наставника Уоррена Баффета, может помочь вам справиться с последней бурей на рынке. Стоит ли сбрасывать акции или держаться курса? Как вам нужно действовать сейчас, чтобы снизить вероятность того, что вы будете пенять себе позже за слишком высокий риск или слишком низкий? Некоторые рекомендации Грэма помогут вам лучше узнать себя и действовать соответственно.

В своих трудах, включая классическую книгу «Разумный инвестор», в честь которой названа эта колонка, Грэм изложил основные отличительные черты, которые должны определять ваше поведение.

Фондовый рынок движется к краху?

Майкл Батник

Майкл Батник

25 февраля 2020 г.

Источник: The Irrelevant Investor

Перевод для AssetAllocation.ru

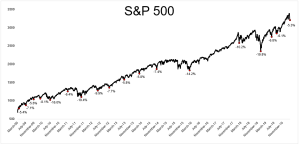

Индекс S&P 500 снизился более чем на 5% в 18-й раз с момента падения фондового рынка в 2009 году.

Нынешний эпизод вызван опасениями по поводу коронавируса.

Каждый раз, когда мы сталкиваемся с одним из таких откатов, поднимается шумиха в социальных сетях, в газетах, на телевидении, в блогах, на радио – словом, везде. Почему это всегда происходит, кого волнует 5%-ный откат?

Большинство инвесторов согласятся с тем, что это нормально, и не стоит обращать на это внимания, но не в этом их опасения. Они беспокоятся о том, во что это может превратиться.

Лучшие управляющие активами вчистую проиграли инвесторам с дротиками

Михаил Оверченко

Михаил Оверченко

Источник: Ведомости

06 мая 2019 г.

Репортеры The Wall Street Journal собрали портфель случайных акций с помощью дартса и заработали 17,3%

Тем, кто занимается инвестициями, может быть знакома фраза профессора экономики Принстонского университета Бертона Малкиела: «Обезьяна с завязанными глазами, бросающая дротики в финансовые страницы газеты, может собрать портфель, который покажет столь же хорошие результаты, что и портфель с бумагами, тщательно отобранными экспертами». Впервые она появилась в книге Малкиела «Случайная прогулка по Уолл-стрит», вышедшей в 1973 г., с тех пор он ратует за простой подход к инвестициям. «Малкиел предлагает простую пошаговую стратегию, которая позволяет любому частному инвестору превзойти самых искушенных профессионалов, причем с меньшим риском», – говорится в аннотации к его русскоязычному изданию «Десять главных правил для начинающего инвестора».